|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Виды эффективности инвестиционных проектов

|

|

К видам эффективности ИП относятся:

1) общественная;

2) коммерческая;

3) эффективность участия в ИП;

4) эффективность инвестирования в акции;

5) бюджетная.

Рассмотрим основные экономические показатели эффективности инвестиционных проектов.

Чистый дисконтированный доход (ЧДД) — Net present value, NPV— величина превышения дисконтированных результатов от ИП дисконтированных затрат. Определяется как разница между дисконтированными денежными доходами и дисконтированными денежными расходами.

Внутренняя норма доходности (ВНД) — Internal rate of return, IRR — значение ставки дисконтирования, при которой ЧДД превращается в нуль.

Индекс доходности (ИД) — Profitability index, PI — отношение дисконтированного дохода от проекта к дисконтированным инвестициям.

Срок окупаемости (Ток) — Pay-back period, PBP — минимальный временной интервал, за границами которого ЧДД становится и в дальнейшем остается неотрицательным.

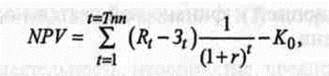

Так, NPV определяется по формуле

|

где Rt — результат (денежный доход), достигаемый на t- ом шаге расчета;

3t — затраты (денежный расход), осуществляемые на t- ом шаге расчета, которые могут включать как текущие, так и капитальные;

r — ставка дисконтирования;

CFt — денежный поток, получаемый на t-ом шаге расчета; CFt = Rt — 3t;

Kо — первоначальные капиталовложения;

VOCT — остаточная стоимость реализации активов, включаемая в денежный доход последнего периода.

t = Т п.п - горизонт расчета — прогнозный период (последний год, квартал, месяц расчетного периода, на котором производится продажа (ликвидация) объекта; имеется в виду, что в конце шага Т п.п должна учитываться условная или реальная реализация активов).

Ставка дисконтирования (r) — это ставка дохода (норма прибыли), требуемая инвестором (реальным или гипотетическим).

При выборе г учитывают то, что доход от вложенных затрат должен:

а) обеспечить минимальный гарантированный уровень доходности (прибыльности);

б) полностью компенсировать изменение (в том числе инфляционное) покупательной способности денег в течение расчетного периода;

в) покрыть риск инвестора, связанный с осуществлением ИП.

r = r безр + r риск

где r безр- безрисковая ставка дохода, отражающая доходность альтернативных безрисковых направлений инвестирования;

r риск – ставка дохода, учитывающая риски ИП.

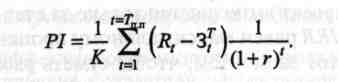

Метод расчета индекса доходности. Индекс доходности позволяет сопоставить доходную и инвестиционную часта NPV. Представляет собой отношение дохода к инвестициям и рассчитывается по формуле

|

Так, PI тесно связан с NPV.

Если NPV> О, то Р1> 1, если NPV< О, то РI< 1, если NPV = О, то РI =1.

При принятии решений о ИП учитывают следующие правила:

если PI > 1, ИП следует принять;

если PI< 1, то ИП следует отвергнуть;

если PI = 1, то ИП является безубыточным, но не добавляет стоимости предприятию.

Метод расчета внутренней нормы доходности (IRR). При упрощенных расчетах IRR:

а) сначала осуществляются инвестиции, которые в последующие периоды обеспечивают приток денежных средств;

б) притоки денежных средств накапливаются (носят кумулятивный характер), причем знак NPV применяется лишь однажды (т.е. для начальных интервалов расчетного периода значение NPV может быть отрицательным, но, став затем положительным, оно остается таким до конца расчетного периода).

Для таких случаев справедливо утверждение о том, что чем выше ставка дисконтирования, тем меньше величина NPV.

Иногда IRR называют поверочным дисконтом, так как этот показатель позволяет найти граничное значение нормы дисконта, разделяющее инвестиции на приемлемые и невыгодные.

Показатель IRR в определенной степени также характеризует уровень риска, связанный с данным ИП; чем в большей степени IRR превышает принятый предприятием барьерный уровень доходности, тем больше запас прочности ИП.

При расчете этого показателя предполагается, что получаемые чистые доходы полностью капитализируются, то есть все образующиеся свободные денежные средства должны быть реинвестированы, либо направлены на погашение внешней задолженности.

Значение IRR полностью определяется внутренними данными, характеризующими инвестиционный проект. Никакие предположения об использовании дохода за пределами ИП не рассматриваются.

Если весь проект выполняется только за счет заемных средств, то показатель IRR равен максимальному проценту, под который можно взять этот заем с тем, чтобы суметь расплатиться из доходов от проекта, получаемых за расчетный период.

Финансовый смысл показателя IRR заключается в следующем:

а) если для ИП привлекается кредит по сложной ставке про

центов, равной IRR, и этот кредит погашается единовременным

платежом с процентами по завершении периода дисконтирования, а в течение данного периода денежные поступления реинвестируются (капитализируются) по сложной ставке процентов IRR, то по окончании периода дисконтирования (расчетного периода) вся сумма полученных средств пойдет на погашение

кредита и процентов, т.е. прибыль от ИП будет равна нулю;

б) если инвестиции осуществляются за счет собственных средств

инвестора, то при реинвестировании денежных поступлений будет получена такая же сумма, какая могла бы быть получена при помещении средств в банк по той же схеме и начислении на них сложных процентов по ставке, равной IRR.

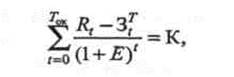

Метод расчета срока окупаемости (РВР). Результаты и затраты, связанные с осуществлением ИП, вычисляют с использованием дисконтирования. В этом случае уравнение для определения срока окупаемости имеет вид

|

где Ток — искомый срок окупаемости;

К — сумма дисконтированных капитальных вложений.

Величина РВР определяется путем последовательного суммирования дисконтированных доходов до тех пор, пока не будет получена сумма, равная объему капиталовложений (инвестиций) или превышающая его.

Назначение РВР — существенное влияние оказывает используемая при расчете ставка дисконта.

Наименьший РВР соответствует отсутствию дисконтирования доходов.

РВР увеличивается, возрастая по мере повышения ставки дисконтирования.

Дата публикования: 2015-09-18; Прочитано: 850 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!