|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Участники рынка ценных бумаг, обеспечивающие его нормальное функционирование

|

|

11.1. фондовые брокеры и дилеры

Третья группа участников рынка ценных бумаг представлена профессиональными участниками, к которым, согласно Федеральному закону «О рынке ценных бумаг», следует отнести юридических лиц. в том числе и кредитные организации, а также граждан (физических лиц), зарегистрированных в качестве предпринимателей и специализирующихся на оказании услуг всем участникам фондового рынка.

Понятие профессионального участника рынка ценных бумаг в Российской Федерации по мере его развития и создания законодательной базы претерпевало некоторые изменения, как и присущие участникам виды деятельности. В настоящее время в соответствии с Федеральным законом «О рынке ценных бумаг» к профессиональной относятся следующие виды деятельности:

• брокерская;

• дилерская;

• по управлению ценными бумагами;

• по определению взаимных обязательств (клиринг);

• депозитарная;

• по ведению реестра владельцев ценных бумаг;

• по организации торговли на рынке ценных бумаг.

Брокерская и дилерская виды деятельности и деятельность по управлению ценными бумагами являются разновидностями посреднической деятельности.

Как для самого рынка ценных бумаг, так и для его участников посредники жизненно необходимы. Они взаимосвязывают и объединяют всех субъектов рынка. Наличие такого понятия как «профессиональный посредник» способствует решению следующих задач: развитие рынка, проведение государственной политики, обеспечение гарантий защиты прав инвесторов, развитие современных технологий рынка ценных бумаг, повышение уровня профессионализма.

Профессиональное посредничество как экономическая категория представляет собой специализированную деятельность на фондовом рынке по перераспределению денежных ресурсов, использующую в качестве носителя денежной стоимости ценные бумаги, по организационно-техническому и информационному обслуживанию выпуска и обращения ценных бумаг, которая ведется, как правило, на исключительной или преимущественной основе. Эта деятельность должна быть признана государством и участниками фондового рынка и соответствовать квалификационным требованиям, критериям финансовой устойчивости, приемлемого уровня риска, требованиям раскрытия информации и соблюдения деловой этики.

Другими словами, посредническая деятельность — это деятельность по обеспечению взаимосвязи поставщиков и потребителей капитала на рынке ценных бумаг, а также по их обслуживанию.

Профессиональная посредническая деятельность развивается адекватно только в условиях экономической стабильности. Отсюда также вытекает условие наличия эффективного рынка ценных бумаг, такого, при котором цены на инструменты рынка отражают реальную их стоимость. В этом случае кризисные явления в меньшей степени могут отразиться на посреднических структурах рынка ценных бумаг.

Следующим условием является наличие детально продуманного законодательства, которое в равной степени учитывает интересы как самих посредников, так и их клиентов, а также в случае возникновения конфликтов позволяет разрешать их должным образом.

Важным является наличие инфраструктуры для посреднической деятельности на рынке ценных бумаг, причем работа инфраструктуры должна быть хорошо налажена и организована, все ее компоненты (депозитарии, регистраторы, торговые площадки) должны работать согласованно и в интересах друг друга и посредника.

Организация отлаженной системы подготовки квалифицированного персонала для работы на рынке ценных бумаг также является непременным условием. Эта система должна обеспечивать обучение, аттестацию и повышение квалификации, желательно в комплексе.

Посредники — это юридические и (или) физические лица, которые являются связующим звеном рынка между покупателем и продавцом, или, говоря точнее, между первичными владельцами денежных средств и их конечными пользователями. В укрупненной схеме рынка ценных бумаг посредники представлены как элемент третьего уровня. Их можно разделить на две группы:

• финансовые посредники;

• посредники, для которых посредническая деятельность — это профессиональный вид деятельности.

Финансовые посредники преимущественно работают на финансовом рынке, и рынок ценных бумаг для них является частью финансового рынка. На этом рынке такие посредники взаимодействуют с хозяйственными субъектами, населением (физическими лицами) и между собой. Они предназначены для того, чтобы аккумулировать небольшие и краткосрочные сбережения (временно свободные денежные средства) для долгосрочного инвестирования (реального и финансового). В международной практике финансовых посредников делят на следующие типы:

• депозитные (коммерческие банки, сберегательно-кредитные ассоциации, взаимные сберегательные банки, кредитные союзы) - принимают вклады под проценты и аккумулированные средства используют для кредитования или долгосрочного инвестирования;

• контрактно-сберегательные (государственные и частные пенсионные фонды, компании по страхованию) — принимают взносы для их выдачи в последующем;

• инвестиционые (паевые и инвестиционные фонды, инвестиционные компании, траст-фонды) — выступают в качестве коллективного инвестора.

К посредникам второй группы относятся брокеры и дилеры.

Брокером считают профессионального участника рынка ценных бумаг, который занимается брокерской деятельностью. В соответствии с Федеральным законом «О рынке ценных бумаг» «...брокерской деятельностью признается совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основе договора-поручения или комиссии либо доверенности на совершение таких сделок».

В качестве брокера могут выступать как физические, так и юридические лица. Профессиональная брокерская деятельность на фондовом рынке выполняется на основании лицензии, полученной в установленном порядке. Брокер получает эту лицензию в Федеральной комиссии по рынку ценных бумаг (ФКЦБ России) или в уполномоченных его организациях, получивших у нее генеральную лицензию. Законом допускается совмещение брокерской деятельности с другими видами деятельности на рынке ценных бумаг.

Для деятельности на рынке ценных бумаг брокеры или брокерская организация должны отвечать следующим требованиям:

• иметь в штате специалистов, у которых есть квалификационные аттестаты;

• обладать установленным минимальным собственным капиталом, необходимым для материальной ответственности перед инвесторами;

• располагать разработанной системой учета и отчетности, точно и полно отражающей операции с ценными бумагами.

Если брокер занимается и дилерской деятельностью, он обязан уведомить об этом своих клиентов. В обязанность брокера входит добросовестное выполнение поручений клиентов. Их интересы он должен ставить на первое место и выполнять их в порядке поступления.

Взаимоотношения брокера и клиента строятся на договорной основе. При этом может использоваться как договор поручения, так и договор комиссии. Если заключен договор поручения, то это означает, что брокер будет выступать в роли поверенного, т.е. от имени клиента и за счет клиента. В этом случае стороной по заключенным сделкам является клиент, и он несет ответственность за исполнение сделки. Если же предпочтение отдается договору комиссии, то при заключении сделки брокер выступает в роли комиссионера, т.е. от своего имени, но действует в интересах клиента и за его счет. Стороной по сделке в данном случае выступает брокер, и он несет ответственность за ее исполнение. По существующему законодательству клиент до исполнения договора имеет право в одностороннем порядке прекратить его действие.

Исполнением договора поручения или комиссии считается передача клиенту официального извещения брокера о заключении сделки. Как правило, брокер регистрирует заключенную сделку и контролирует смену собственника — своевременное внесение в реестр акционеров необходимых изменений.

Брокер может действовать также на основании доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре.

В случае работы по договору комиссии клиент перечисляет на свой клиентский счет в брокерской конторе необходимую сумму денежных средств для обеспечения планируемых сделок. Клиент дает распоряжение на заключение сделки за свой счет, используя утвержденные средства связи, например, телефон с записью разговора и (или) факс. Персональный менеджер принимает заявку от клиента по телефону (факсу), оформляет и передает ее трейдеру на исполнение.

В процессе исполнения заявки брокеру важно иметь возможность оперативной связи с клиентом для корректировки условий заявки в случае изменения рынка. Исполненная заявка оформляется поручением и отчетом в письменном виде по цене фактического исполнения. Брокер представляет клиенту оперативный отчет, содержащий всю информацию по каждой конкретной сделке и по портфелю в целом (временной график прохождения расчетов, фактический и ожидаемый остатки и т.д.). После проведения перерегистрации акций брокер представляет клиенту выписки со счета депо для отражения зачисления (списания) акций по балансу клиента.

Один раз в месяц брокер представляет клиенту сводный отчет и проводит расчеты по начисленному за это время вознаграждению и затратам комиссионера. По желанию клиент в любой момент может отозвать свободные денежные средства со своего клиентского счета либо сделать дополнительное перечисление. Работая по договору комиссии, брокер обеспечивает надежность прохождения всех взаиморасчетов по сделке и несет ответственность перед контрагентом (включая уплату возможных штрафных санкций). От клиента требуется только отдача распоряжений на покупку (продажу), предоставление некоторых документов (например, в отдельных случаях — распоряжение на перевод ценных бумаг) и подтверждение поручений и отчетов «живой» подписью и печатью.

Главным отличием договора поручения является тот факт, что все права и обязанности по сделке возникают непосредственно у клиента (доверителя), а не у брокера (поверенного). Однако при работе в Российской торговой системе (РТС) все зарегистрированные участники обязаны выполнять, кроме норм гражданского законодательства, также и правила торговли этой системы. Согласно этим правилам, участник РТС обязан выступать поручителем за своего клиента перед контрагентом и исполнять за него все обязательства по сделке, включая поставку акций и уплату штрафных санкций. В этом случае брокер старается сделать все необходимое для корректного исполнения сделки клиентом.

После заключения сделки по поручению клиента и подписания с контрагентом договора купли-продажи (первоначально по факсу) брокер пересылает данный договор, содержащий все существенные условия сделки, своему клиенту.

В случае покупки акций брокер пересылает уведомление о зачислении акций на счет депо клиента, дает ему команду на оплату поставленных акций и сообщает о необходимости предоставления клиентом дополнительных документов для прохождения сделки (в отдельных случаях). Если, несмотря на это, клиент ненадлежаще исполняет свои обязательства, вследствие чего брокер несет издержки как поручитель, то в ряде случаев договор поручения (брокерский договор) предусматривает обязательство клиента компенсировать данные издержки в большем размере. Удвоение штрафных санкций предусмотрено для того, чтобы клиентам ни при каких рыночных условиях не было выгодно нарушать условия договора, не говоря уже об умышленном неисполнении обязательств. Любое нарушение обязательств по сделкам, в которых брокер выступает поручителем, рассматривается как нанесение морального ущерба компании и подрыв репутации перед другими профессиональными участниками.

Таким образом, основными функциями брокера являются:

• совершение гражданско-правовых сделок с ценными бумагами в качестве комиссионера;

• совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного;

• обеспечение надлежащего хранения и отдельный учет ценных бумаг клиентов в соответствии с требованиями ФКЦБ России;

• принятие на себя ручательства за исполнение сделки купли-продажи ценных бумаг третьим лицом;

• информационное, методическое, правовое, аналитическое и консультационное сопровождение операций с ценными бумагами;

• доведение до сведения клиентов всей необходимой информации, включая информацию о существующих рисках;

• раскрытие информации о своих операциях с ценными бумагами в случаях и порядке, предусмотренных действующим законодательством.

Вторым профессиональным посредником на рынке ценных бумаг является дилер.

Дилером называется профессиональный участник рынка ценных бумаг, осуществляющий дилерскую деятельность. В Федеральном законе «О рынке ценных бумаг» определено, что «дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг с обязательством покупки и (или) продажи определенных ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам». Дилером может быть только юридическое лицо, являющееся коммерческой организацией.

Доход дилера состоит из разницы цен продажи и покупки. Поэтому дилер должен постоянно контролировать и учитывать меняющуюся конъюнктуру рынка. Обычно он специализируется на определенных видах ценных бумаг, но крупные организации могут обслуживать рынок ценных бумаг в целом.

Выступая в роли оператора рынка, дилер объявляет цену продажи и покупки, минимальное и максимальное количество покупаемых и (или) продаваемых бумаг, а также срок, в течение которого действуют объявленные цены.

На российском рынке в роли дилера может выступать инвестиционная компания, одной из функций которой является вложение средств в ценные бумаги, осуществление сделок с ними от своего имени, в том числе путем их котировки.

Функциями дилера являются:

• совершение сделок купли-продажи ценных бумаг за свой счет и от своего имени путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг по объявленным диллером ценам;

• дополнительные обязательства по обеспечению ликвидности рынка ценных бумаг;

• раскрытие информации о своих операциях с ценными бумагами в случаях и порядке, предусмотренных действующим законодательством.

В рамках дилерской деятельности участник торговли может принимать на себя дополнительные обязательства по обеспечению ликвидности рынка ценных бумаг. Эти действия участника торговли затрагивают прежде всего процесс формирования рыночной стоимости конкретных ценных бумаг. Такие участники торговли являются мар- кет-мейкерами.

11.2. УПРАВЛЯЮЩИЕ КОМПАНИИ И ДЕЯТЕЛЬНОСТЬ ПО УПРАВЛЕНИЮ ЦЕННЫМИ БУМАГАМИ

Одним из профессиональных участников рынка ценных бумаг могут быть управляющие компании, независимо от конкретной юридической формы их организации, но имеющие государственную лицензию на деятельность по управлению ценными бумагами. В соответствии с Федеральным законом «О рынке ценных бумаг» под деятельностью по управлению ценными бумагами признается осуществление юридическим лицом или индивидуальным предпринимателем от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц:

• ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги;

• ценными бумагами и денежными средствами, которые компания получает в процессе своей деятельности на рынке ценных бумаг.

Экономический смысл функционирования управляющих компаний и их деятельности на рынке ценных бумаг состоит в том, что они могут обеспечивать:

• как правило, лучшие результаты от управления ценными бумагами клиентов по сравнению с деятельностью последних за счет своего профессионализма;

• более низкие затраты, связанные с операциями на фондовых рынках, за счет масштабов своей деятельности;

• эффективность операций за счет одновременной работы в разных секторах рынка и (или) в разных странах.

Профессиональный участник рынка ценных бумаг, который осуществляет деятельность по управлению ценными бумагами, носит название «управляющий». Собственник имущества, переданного в доверительное управление (ценных бумаг и денежных средств), называется учредителем управления. Лицо, в интересах которого происходит управление ценными бумагами, считается выгодоприобретателем. Согласно определению, выгодоприобретателем может быть либо сам учредитель управления, либо названное им третье лицо.

В России, как правило, в роли управляющего выступает коммерческий банк, который заключает с учредителем управления специальный договор, определяющий права и обязанности сторон, а также порядок действий по управлению ценными бумагами и денежными средствами.

11.3. КОММЕРЧЕСКИЕ БАНКИ НА РЫНКЕ ЦЕННЫХ БУМАГ

В зависимости от национального законодательства той или иной страны, исторических традиций и особенностей формирования национальных фондовых рынков банки могут играть на них различную роль.

Основная теоретическая и практическая проблема здесь состоит в том, как отделить риски, свойственные обычным «классическим» банковским операциям (депозитно-ссудным и расчетным), от рисков, возникающих в связи с участием банков на фондовом рынке.

Мировая практика знает два подхода к проблеме сочетания обычной банковской деятельности с деятельностью на рынке ценных бумаг.

Согласно одному из подходов, банкам должно быть запрещено заниматься некоторыми видами профессиональной деятельности на рынке ценных бумаг (брокерской, дилерской, организатора рынка), а также должны быть существенно ограничены отдельные виды непрофессиональной деятельности в качестве инвесторов (вложения в негосударственные ценные бумаги, кроме дочерних банковских и финансовых компаний).

Этот подход применяется в США, где разделение универсальных банков на коммерческие и инвестиционные на рубеже 30-х годов XX в. было введено как реакция на волну массовых банкротств банков. Причиной этих банкротств была чрезмерная активность банков по вложению привлеченных средств клиентов в негосударственные ценные бумаги и по предоставлению гарантий по таким ценным бумагам. Жестокий экономический кризис и депрессия привели к массовому разорению компаний, обесценению их ценных бумаг и как следствие — к цепочке банкротств банков. Свою роль сыграло также отсутствие должного государственного регулирования банковской инвестиционной деятельности. В результате экономического кризиса система рынка ценных бумаг и банковская система США были настолько разрушены, ослаблены и дискредитированы, что пришлось фактически заново перестраивать систему государственного регулирования финансового рынка (как рынка ценных бумаг, так и банковской системы). На этом фоне концепция разделения банков на коммерческие и инвестиционные (так называемый «закон Гласса — Стигала») была легко принята и, надо отдать должное, в течение нескольких десятилетий успешно решала поставленную перед ней задачу — защиту средств массовых вкладчиков от рисков, свойственных инвестициям в ценные бумаги.

В течение последнего десятилетия в США наблюдается «размывание>: границ между инвестиционными и коммерческими банками путем принятия постепенных поправок в законодательство, расширяющих компетенцию коммерческих банков, а также путем внедрения новых видов банковских операций (особенно с производными финансовыми инструментами), которые прямо не подпадают под существующие ограничения.

Второй подход представляет собой разрешение банкам сочетат! обычные банковские операции с большинством операций на рынке ценных бумаг (как профессиональных, так и непрофессиональных). Таког подход преобладает в европейских странах и принят в качестве основ ного для будущей объединенной Европы. Согласно этому подходу, ог раничение риска банковских инвестиционных операций должно осуще ствляться и с «хирургическими» методами прямого разделения функций, а путем введения специальных «встроенных» ограничителей, дестиму- лирующих чрезмерные инвестиции банков в ценные бумаги, путем надлежащего государственного контроля за банковской деятельностью, а также повышенного внимания к проблеме конфликта интересов при операциях на финансовых рынках.

В наиболее завершенном виде этот подход преобладает в Германии, где по законодательству исключительно банковские организации имеют право на основании специальной лицензии работать с финансовыми средствами клиентов как в области «классических» банковских операций, так и в области инвестиционной деятельности и обслуживания такой деятельности (например, в качестве депозитариев).

Под влиянием конкуренции в Европе некоторые банки сами внедряют в свою деятельность концепцию специализации и разделения различных банковских функций по разным филиалам и дочерним обществам. При этом, однако, необходимо подчеркнуть принцип добровольности, самостоятельности в выборе банковской стратегии, законодательно закрепленную возможность при необходимости сочетать разные банковские операции в рамках одного юридического лица.

С момента возрождения современной российской банковской системы (конец 80-х — начало 90-х годов) законодательство придерживалось второго подхода — универсальности банков.

По банковскому законодательству банки в России являются универсальными банками, т.е. совмещают обычные банковские операции с операциями на рынке ценных бумаг (непрофессиональными и профессиональными).

Российские банки осуществляют непрофессиональные операции с ценными бумагами по общим правилам для инвесторов и эмитентов, а также в рамках нормативов и по дополнительным правилам, установленным Банком России. Необходимо отметить, что Банк России регулирует непрофессиональную деятельность банков на рынке ценных бумаг более жестко, чем иные российские государственные органы контролируют подведомственные им коммерческие организации.

Профессиональная деятельность банков на рынке ценных бумаг осуществляется по общим банковским лицензиям, выдаваемым Банком России. При этом предполагается, что Банк России как единый надзорный и контрольный орган имеет все полномочия проверять и при необходимости регламентировать профессиональную деятельность банков, в гом числе и на рынке ценных бумаг. У Банка России для этого есть возможность требовать обычную и специальную отчетность, право назначать банковские проверки и при необходимости применять к банкам санкции (как легкие, так и серьезные, вплоть до отзыва лицензии и ликвидации банка).

Кроме того, по действующему российскому валютному законодательству только банки, получившие на основании лицензии Банка России право на ведение валютных операций, могут беспрепятственно осуществлять как профессиональную, так и непрофессиональную деятельность на зарубежных финансовых рынках.

При этом Банк России применяет ряд ограничений на инвестиционные операции банков — повышенные коэффициенты риска при расчете соотношения собственных средств банков и различных статей их активов, а также значительные требования к созданию внутренних банковских резервов под потенциальное обесценение вложений в ценные бумаги.

Деятельность банков как инвесторов и эмитентов на рынке ценных бумаг регулирует Банк России, включая установление правил бухгалтерского учета и техники проведения операций.

Современное состояние дел на российском фондовом рынке позволяет предположить, что в обозримом будущем банки будут занимать лидирующее место как среди эмитентов и институциональных инвесторов, так и среди профессиональных участников рынка ценных бумаг. Например, на рынке государственных ценных бумаг банки самые активные покупатели при их первичном размещении. Основной оборот вторичного рынка с государственными ценными бумагами осуществляется банками. Последние активно начинают приобретать акции предприятий в целях создания финансово-промышленных групп и закрепления своего влияния на производящие отрасли экономики.

Кроме того, инфраструктура российского фондового рынка будет развиваться в дальнейшем за счет того, что именно банки будут предоставлять массовым клиентам и другим профессиональным торговцам услуги в области депозитарной, расчетно-денежной и клиринговой деятельности.

Итак, коммерческие банки в России могут выполнять все виды деятельности и все виды операций на рынке ценных бумаг, разрешенные действующим законодательством, как то:

• выступать в роли эмитентов и институциональных инвесторов;

• осуществлять брокерскую и дилерскую деятельность;

• управлять инвестициями и фондами;

• проводить расчетное обслуживание участников рынка ценных бумаг;

• организовывать депозитарное обслуживание;

• предлагать консалтинговые услуги и т.п.

11.4. РЕГИСТРАТОРЫ

Регистраторами на рынке ценных бумаг обычно называют организации, которые по договору с эмитентом ведут реестр. Реестром называется список владельцев именных ценных бумаг, составленный на определенную дату. Задача регистратора состоит в том, чтобы вовремя и без ошибок предоставить реестр эмитенту. А для чего эмитенту нужен реестр? В первую очередь он нужен для того, чтобы эмитент мог исполнить свои обязанности перед владельцами выпущенных им ценных бумаг. Если максимально упростить ситуацию, то исполнение обязанностей эмитента по именным ценным бумагам происходит следующим образом. Сотрудники эмитента берут реестр и в соответствии с ним (напомним, что реестр — это список, содержащий необходимые реквизиты) переводят дивиденды или, например, рассылают владельцам приглашение на собрание акционеров и т.п. Это и отличает именные бумаги от предъявительских. По предъявительской бумаге дивиденды выплачивают тому, кто пришел и предъявил сертификат, а по именной бумаге — тому, кто числится в реестре. Кроме того, реестр может понадобиться руководству эмитента для того, чтобы контролировать состав владельцев, отслеживать попытки массовой скупки акций и иные недружественные действия.

Акционерное общество может выполнять функции регистратора само или передавать их выполнение сторонней организации, оказывающей услуги по ведению реестров. Традиционно в роли таких организаций выступают банки или специализированные регистраторы. (Отметим, что в США регистраторов называют трансфер-агентами, в то время как в России трансфер-агентами обычно являются организации, которые сами реестр не ведут, а помогают инвестору и регистратору произвести регистрацию смены собственности.) Эмитент заключает с регистратором договор о ведении реестра и платит ему за выполняемую работу. При этом эмитент может поручить ведение реестра только одному регистратору, в то время как регистратор может вести реестр для многих эмитентов.

Помимо своих основных функций регистраторы, как правило, исполняют и дополнительные обязанности, тесно связанные с ведением реестра. По документарным выпускам регистратор отвечает за выдачу на руки сертификатов ценных бумаг и контроль за их обращением. При смене владельца регистратор должен выписать сертификат на имя нового владельца и при этом убедиться, что сданный ему для переоформления сертификат действительно принадлежит тому, кто его сдал, а не украден и не находится в розыске, т.е. регистратор учитывает права собственности инвесторов на принадлежащие им ценные бумаги.

Кроме того, регистратор оформляет блокировку ценных бумаг, связанную с арестом, залогом или другими операциями. Регистратор, как правило, является агентом эмитента по выполнению корпоративных действий в отношении ценных бумаг, таких, как сплит (расщепление акций на более мелкие), консолидация, конвертация и др. Через регистратора эмитент может передавать информационные сообщения своим инвесторам, регистратор также может выступать в роли платежного агента эмитента.

Регистратор выполняет свои основные обязанности по сбору и передаче реестра эмитенту следующим образом. Он ведет лицевые счета владельцев ценных бумаг. На лицевом счете указано число принадлежащих владельцу ценных бумаг, а также вся необходимая информация о владельце. Если произошла сделка купли-продажи, то смена владельца должна быть отмечена в реестре. Иначе эмитент будет законно продолжать исполнять свои обязанности по отношению к прежнему владельцу.

Таким образом, лицевой счет представляет собой совокупность данных о зарегистрированном лице, о принадлежащих ему ценных бумагах и операциях с ними. Держатель реестра может вести следующие типы лицевых счетов:

• эмиссионный счет эмитента — на него зачисляются ценные бумаги эмитента, прошедшие в установленном порядке государственную регистрацию выпуска, и списываются по мере размещения или погашения;

• лицевой счет эмитента — на него зачисляются размещенные акции эмитента, выкупленные по требованию акционеров или приобретаемые на баланс по решению совета директоров;

• лицевой счет зарегистрированного лица — счет, который открывается владельцу, номинальному держателю, залогодержателю или доверительному управляющему.

В реальности регистрационная деятельность в России может быть затруднена. Например, крайне неудобно, когда для регистрации каждой сделки приходится постоянно ездить к регистратору, особенно если тот расположен далеко. Это очень замедляет исполнение сделок и повышает стоимость регистрации. Да и эмитенту его реестр нужен не каждый день, а лишь в определенные моменты. По всем этим причинам широкое распространение получил институт «номинального держателя». Номинальный держатель — это лицо, на которое в реестре записаны цепные бумаги, тогда как на самом деле он не является их собственником. Номинальный держатель сам ведет учет реальных собственников. Если старый и новый собственники ценной бумаги открыли счета у номинального держателя, то при купле-продаже меняется состояние счетов у номинального держателя, но общее количество ценных бумаг, записанных на него, остается неизменным и состояние его счета у регистратора не меняется. Поэтому не нужно ехать к регистратору и оформлять у него произведенную сделку. Смена собственника оформляется у номинального держателя. Это очень удобно, если эмитент и его регистратор находятся далеко от основных финансовых рынков. Институт номинальных держателей позволяет приблизить место оформления смены собственника к месту совершения большинства сделок и вследствие этого значительно ускорить и удешевить регистрацию сделок. В те моменты, когда эмитенту нужен полный реестр владельцев его бумаг, регистратор посылает запрос номинальному держателю, и тот предоставляет ему полный список истинных собственников, чьи счета он ведет.

Итак, основная обязанность регистратора — своевременное предоставление реестра эмитенту. Другая обязанность регистратора, тесно связанная с основной, — ведение лицевых счетов владельцев ценных бумаг и номинальных держателей счетов, которые при бездокументарном выпуске удостоверяют право собственности на ценные бумаги. Таким образом, в деятельности регистратора, как правило, совмещаются две основные обязанности — составлять реестры для эмитента и учитывать права собственности инвесторов на ценные бумаги.

Во многих развитых странах институт регистраторов отсутствует как таковой. Обязанности по сбору реестров и передаче их эмитентам с успехом берет на себя депозитарная система. Подобная картина, как правило, наблюдается в странах, которые в соответствии с рекомендациями «группы тридцати» создали у себя центральный депозитарий. Примерами таких стран являются Германия, Швеция и остальные скандинавские страны, Швейцария и др. В некоторых странах (например, во Франции) регистраторы все еще существуют, но вытеснены на периферию фондового рынка. Все еще традиционно много регистраторов в США, однако и там постоянно расширяющаяся депозитарная система все больше и больше вытесняет регистраторов. Следует, по-видимому, признать неперспективность регистраторского бизнеса. Депозитарные системы, специально приспособленные для ведения ценнобумажных счетов владельцев, легко выполняют побочную функцию по составлению полного списка владельцев ценных бумаг данного вида, что, в конечном счете, делает регистраторов ненужными.

Сейчас в России институт регистраторов развит достаточно сильно. Ведение реестра самим эмитентом возможно только в том случае, если число держателей его ценных бумаг не превышает 500. Регистратор, являясь профессиональным участником рынка ценных бумаг, не может совмещать эту деятельность с другими видами профессиональной деятельности, т.е. деятельность по ведению реестра собственников именных ценных бумаг рассматривается как исключительная. В роли регистратора может выступать только юридическое лицо, имеющее соответствующую лицензию.

В соответствии с российским законодательством в обязанности держателя реестра входит:

• вносить в систему ведения реестра все необходимые изменения и дополнения;

• производить операции на лицевых счетах владельцев и номинальных держателей ценных бумаг только по их поручению;

• доводить до зарегистрированных лиц информацию, предоставляемую эмитентом;

• предоставлять зарегистрированным в системе ведения реестра владельцам и номинальным держателям ценных бумаг, владеющим более 1% голосующих акций эмитента, данные из реестра об имени (наименовании) зарегистрированных в нем владельцев и о количестве, категории и номинальной стоимости принадлежащих им ценных бумаг;

• информировать зарегистрированных в системе ведения реестра владельцев и номинальных держателей о правах, закрепленных ценными бумагами, и о способах и порядке осуществления этих прав;

• строго соблюдать порядок передачи системы реестра при расторжении договора с эмитентом.

Наиболее важными операциями на лицевых счетах владельцев и номинальных держателей ценных бумаг можно считать следующие.

Открытие лицевого счета. С этой операции по существу и начинается ведение реестра. Регистратор не сможет выполнить никакого указания эмитента или инвестора, если не будет его лицевого счета. Физическое лицо открывает лицевой счет либо само, либо поручает открыть его своему уполномоченному представителю. Лицевой счет юридического лица может быть открыт только его уполномоченным представителем. Важным моментом при открытии лицевого счета является собственноручная подпись физического лица или должностного лица, имеющего право действовать от имени юридического лица без доверенности.

Внесение изменений в информацию лицевого счета о зарегистрированном лице. Если у зарегистрированного лица происходят какие-либо изменения в информации, включаемой в анкету зарегистрированного лица (наименование для юридического лица, почтовый адрес, номер телефона и т.д.), то оно обязано сообщить об этом регистратору и заполнить новую анкету зарегистрированного лица. На основании новой анкеты регистратор внесет необходимые изменения в информацию лицевого счета о зарегистрированном лице.

Внесение в реестр записей о переходе прав собственности на ценные бумаги. Такие записи связаны со списанием какого-либо количества ценных бумаг с лицевого счета или, напротив, с их зачислением на лицевой счет. Они могут производиться регистратором только на основании передаточного распоряжения зарегистрированного лица (того, кто передает ценные бумаги, или того, кто их получает). При этом регистратор вносит записи в реестр о переходе права собственности на ценные бумаги только в том случае, если:

• представлены те документы, которые необходимы в соответствии с действующими законами и практикой;

• представленные документы содержат необходимую информацию для внесения изменений по количеству ценных бумаг на лицевом счете зарегистрированного лица;

• количество ценных бумаг, указанное в передаточном распоряжении, не превышает количество ценных бумаг, учитываемых на лицевом счете лица, передающего ценные бумаги;

• в системе ведения реестра имеется собственноручная подпись зарегистрированного лица или его уполномоченного представителя и можно произвести сверку подписей;

• нет запрета на проведение операций по лицевому счету зарегистрированного лица, передающего ценные бумаги;

• учтены ограничения, установленные эмитентом, по обращению ценных бумаг.

Операции по поручению эмитента. Так как эмитент рассматривает регистратора как орган, который предоставляет ему необходимую информацию о держателях его ценных бумаг, регистратор по поручению эмитента предоставляет ему список лиц, имеющих право на получение доходов по ценным бумагам. Такой список содержит информацию о зарегистрированных лицах, имеющих право на получение дохода, о месте их нахождения, почтовом адресе, количестве ценных бумаг, сумме начисленного дохода, сумме налоговых выплат, подлежащих удержанию, сумме к выплате. Для составления этого списка регистратору необходимо получить от эмитента распоряжение о подготовке такого списка, а также информацию о предстоящей выплате дохода по ценным бумагам (сведения о том, какой орган управления эмитента принял решение о выплате дохода, на какую дату должен быть составлен список зарегистрированных лиц, имеющих право на получение дохода, в какой форме предполагается произвести выплату дохода, в каком размере и когда будет выплачиваться доход, кто будет производить выплату дохода).

Эмитент вправе потребовать от регистратора подготовить ему список акционеров, имеющих право на участие в общем собрании акционеров.

Эмитент предоставляет регистратору необходимую информацию для внесения записей о размещении ценных бумаг, их конвертации или погашении, а также о консолидации или расщеплении.

11.5. ДЕПОЗИТАРИИ

Депозитарием называется организация, которая оказывает услуги по хранению сертификатов ценных бумаг и (или) учету прав собственности на ценные бумаги. Другими словами, депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему клиентами на хранение, а также непосредственно хранит сертификаты этих ценных бумаг. Ведение счетов дает депозитарию возможность фиксировать (удостоверять) право собственности на ценные бумаги и учитывать те имущественные права, которые закреплены ими. Счета, предназначенные для учета ценных бумаг, называются «счета депо».

Депозитарии появились для ускорения расчетов на организованных рынках ценных бумаг. Первые депозитарные системы создавались для обслуживания фондовых бирж, где профессиональные участники рынка постоянно совершают сделки между собой и где требования к оперативности регистрации смены собственника и эффективности этой процедуры особенно высоки. Можно представить себе следующую ситуацию: договорившись между собой, торгующие иа бирже брокеры собирают все хранящиеся у них сертификаты ценных бумаг (свои и принадлежащие их клиентам) и депонируют их в биржевой депозитарий. При этом во всех реестрах данные ценные бумаги переписываются со счетов брокеров на счет биржевого депозитария как номинального держателя. Каждому брокеру в биржевом депозитарии открывается счет депо, на котором учитывают все принадлежащие ему ценные бумаги. Теперь при оформлении результатов сделки, совершенной между брокерами на этой бирже, не надо обращаться к дорогим и неторопливым услугам регистратора. Смена собственника отражается на счетах депо биржевого депозитария. При этом отпадает необходимость переоформлять сертификаты, которые выписаны на депозитарий и продолжают находиться в его хранилище. Поэтому расчеты по ценным бумагам становятся безналичными и сводятся к внесению изменений в счета депо.

При сборе реестра по одному из депонированных выпусков ценных бумаг (если это нужно эмитенту) депозитарий, будучи номинальным держателем, сообщит регистратору имена истинных владельцев. Однако во многих случаях эмитенты предпочитают не собирать полный реестр, а исполняют свои обязанности с помощью депозитария. Например, при выплате дивидендов эмитент переводит в депозитарий сумму денег, соответствующую числу ценных бумаг, находящихся на счете депозитария. Депозитарий в свою очередь перечисляет дивиденды своим клиентам в соответствии с количеством ценных бумаг этого выпуска, находящихся на их счетах депо. Отсюда возникает еще одна функция депозитария. Он является посредником между эмитентом и инвестором. Депозитарий помогает клиенту, депонировавшему свои ценные бумаги, получить причитающиеся ему блага, передает всю предназначенную для него информацию, поступающую от эмитента. Кроме того, депозитарий снимает эти обязанности с эмитента, чем облегчает ему исполнение обязательств по ценным бумагам. Например, эмитент может прибегнуть к помощи депозитария для организации заочного голосования. Таким образом, в наличии депозитария как промежуточного звена в цепочке между эмитентом и инвестором заинтересованы все участники рынка ценных бумаг.

Для того чтобы депозитарий мог полноценно выполнять свои посреднические функции, его положение должно быть «узаконено». Другими словами, депозитарий каким-то образом должен быть включен в систему обслуживания данного выпуска ценных бумаг и признаваться в таком качестве эмитентом. Как правило, для этого депозитарий становится номинальным держателем или, заключив договор с эмитентом, головным депозитарием по данному выпуску ценных бумаг.

В России депозитарий рассматривается как составной элемент учетной системы. Под учетной системой понимают совокупность институтов фондового рынка, которые ведут записи, удостоверяющие права клиентов на ценные бумаги. В России и за рубежом необходимость учетной системы связывают с тем, что подавляющая часть оборота ценных бумаг происходит в безналичной форме. Поэтому должны быть институты, регистрирующие этот оборот и связанный с ним переход права собственности на ценные бумаги. В России к таким институтам относят регистраторов и депозитарии.

Итак, депозитарий — профессиональный участник рынка ценных бумаг, оказывающий депозитарные услуги, а его клиент называется депонентом.

Депозитарий может оказывать своим депонентам околодепозитарные услуги, которые содействуют реализации владельцами имущественных прав, закрепленных ценными бумагами, например, участие в управлении акционерным обществом, получение доходов по ценным бумагам, проверка подлинности сертификатов ценных бумаг, оформление сертификатов ценных бумаг и передача их третьим лицам и т.д.

Депозитарием может быть только юридическое лицо. Депозитарная деятельность может совмещаться с другими видами профессиональной деятельности на рынке ценных бумаг, кроме деятельности но ведению реестра владельцев ценных бумаг. Чаще всего депозитарная деятельность совмещается с деятельностью по выявлению взаимных обязательств по сделкам (расчетно-клиринговой деятельностью).

Депозитарная деятельность подлежит лицензированию. Лицензия на осуществление депозитарной деятельности выдается сроком до трех лет. Основными требованиями для получения лицензии являются финансовая обеспеченность и профессиональная пригодность. Финансовую обеспеченность связывают с требованиями необходимого собственного капитала. (Например, в 1998 г. минимальный размер собственного капитала для депозитарной деятельности был установлен в сумме 75 ООО минимальных размеров оплаты труда, установленных законодательством Российской Федерации.)

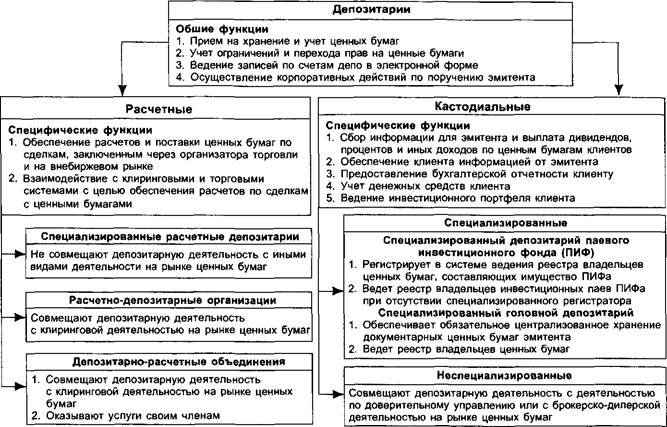

Депозитарии в настоящее время принято делить на расчетные и кас- тодиальные (рис. 11.1).

Расчетные депозитарии обслуживают участников организованных рынков. Расчетными их называют потому, что они, кроме депозитарной деятельности, ведут расчеты по сделкам или взаимодействуют с клиринговыми и торговыми системами, чтобы обеспечить расчеты по сделкам с ценными бумагами своих депонентов.

Кастодиальные депозитарии оказывают услуги непосредственным владельцам ценных бумаг, поэтому их часто называют клиентскими. В России их делят на специализированные и неспециализированные. Неспециализированные совмещают депозитарную деятельность с посреднической деятельностью (брокерской, дилерской, деятельностью по управлению ценными бумагами). Специализированные обслуживают паевые инвестиционные фонды или конкретного эмитента, который при эмиссии своих документарных именных ценных бумаг принял решение об их обязательном централизованном хранении.

Для выполнения функций, которыми наделен депозитарий, нужно заключить со своими клиентами, которых называют депонентами, специальный договор. Такой договор называют депозитарным договором. Он составляется обязательно в письменной форме, так как содержит обязательство сторон и условия, в соответствии с которыми депозитарий будет выполнять поручения депонентов. Что же должно быть указано в депозитарном договоре? Прежде всего, в нем следует указать, какие функции будет выполнять депозитарий, что поручает депонент депозитарию. Депонент может выбрать одну из функций или несколько. Он может в соответствии с договором поручить депозитарию только

<

■С >

Рис. 11.1. Классификация депозитариев по функциональным признакам и совмещаемым видам деятельности

Рис. 11.1. Классификация депозитариев по функциональным признакам и совмещаемым видам деятельности

|

о

хранение и учет своих ценных бумаг или кроме хранения и учета ценных бумаг депонент может поручить депозитарию покупать другие ценные бумаги или продавать те, которые находятся на хранении, выступать от его имени на общем собрании акционеров, получать доход по принадлежащим депоненту ценным бумагам и т.д.

В депозитарном договоре указывается порядок действий как депонента, так и персонала депозитария. Этот договор служит основанием для открытия депоненту специального счета счета депо.

В рамках одного счета депо могут учитываться различные выпуски ценных бумаг. Кроме того, ценные бумаги одного выпуска могут находиться в различных состояниях. Например, частично они могут быть заложены, частично выставлены на торги и т.п. Для того чтобы отразить все детали состояния ценных бумаг, вводится понятие лицевого счета депо. Лицевой счет депо — минимальная единица депозитарного учета. На нем учитываются ценные бумаги одного выпуска, находящиеся в одном и том же состоянии. Для открытия лицевого счета депо не требуется заключения особого договора. Лицевые счета открываются по мере необходимости при выполнении тех или иных операций депозитария. Совокупность лицевых счетов владельца образует его счет депо.

Некоторые лицевые счета могут быть объединены общим признаком. Например, ценные бумаги нескольких выпусков, переданные в залог по одному договору, или все ценные бумаги, выставленные на торги в рамках одной торговой системы, и т.п. Поэтому для более точного отражения в депозитарном учете отношений, возникающих на фондовом рынке в процессе обращения ценной бумаги, появляется понятие «раздел счета депо», который состоит из одного или нескольких лицевых счетов, объединенных общим признаком. Разделу счета депо соответствует некоторый документ, в котором описаны основные правила работы с лицевыми счетами, попавшими в данный раздел. В принципе возможно иерархическое подчинение разделов счета депо, если это вызвано иерархическим подчинением соответствующих документов, однако эти вопросы, равно как и стандартизацию типов разделов, пока нельзя считать полностью проработанными. Такова конструкция счета депо депонента или, иными словами, пассивного счета депо.

По аналогии с денежными счетами счета депо бывают пассивными и активными. На пассивных счетах ценные бумаги учитываются в разрезе владельцев, а на активных счетах — в разрезе мест хранения. То есть, как и для каждого владельца, для каждого места хранения открывается свой счет депо. На нем учитываются все ценные бумаги, находящиеся в этом месте хранения. Конструкция активного счета депо полностью повторяет конструкцию пассивного счета депо. Активный счет депо также разбивается на лицевые счета, которые могут объединяться в разделы. Каждая ценная бумага, находящаяся на хранении в депозитарии, учитывается дважды: по активу и по пассиву. Отсюда вытекает понятие «баланса депо». Количество ценных бумаг одного выпуска на активных счетах должно быть равно количеству ценных бумаг одного выпуска, учитываемых на пассивных счетах. Иными словами, обязательства депозитария перед клиентами должны быть обеспечены имеющимися на хранении активами раздельно по каждому выпуску ценных бумаг. Это основное требование депозитарного учета, которое позволяет максимально приблизить его к стандартным правилам денежного балансового учета.

Различают открытый, закрытый и маркированный способы учета ценных бумаг в депозитариях. При открытом способе учета сертификаты всех ценных бумаг одного выпуска учитываются «в одной куче». Нельзя сказать, какому именно из депонентов какой именно сертификат принадлежит. Поручения на исполнение депозитарных операций при таком виде учета принимаются только с указанием числа ценных бумаг без указания их индивидуальных признаков.

При закрытом способе учета депозитарию известно, какие именно ценные бумаги принадлежат данному депоненту. При таком способе учета поручения от депонента принимаются с указанием индивидуальных признаков ценных бумаг или удостоверяющих их сертификатов.

Открытый способ значительно технологичнее и проще, и именно его следует рекомендовать для организации учета эмиссионных ценных бумаг, когда потребительские свойства разных ценных бумаг одного выпуска не отличаются друг от друга. Именно открытый способ учета позволяет наиболее эффективно организовывать безналичные расчеты на организованных рынках.

Закрытый способ учета рекомендуется использовать в особых случаях, когда свойства ценных бумаг одного и того же выпуска могут быть различными. Например, мы можем неодобрительно относиться к лотерейным розыгрышам по принадлежащим владельцам акциям, но если нам приходится учитывать ценные бумаги такого выпуска в депозитарии, то мы вынуждены организовать их закрытый учет. И открытый, и закрытый способы депозитарного учета следует отличать от хранения ценностей как таковых. Депозитарное хранение отличается от хранения ценностей (в том числе и сертификатов ценных бумаг) «в сейфе» тем, что по поручению клиента с ценными бумагами могут производиться депозитарные операции (в частности, безналичные списания и зачисления), тогда как при «сейфовом» хранении возможный набор операций ограничивается приемом ценностей на хранение и снятием их с хранения.

В последнее время выделяют еще один способ учета ценных бумаг — маркированный. Он предполагает, что ценные бумаги разбиваются на группы, отличающиеся условиями выпуска или особенностями хранения (учета). Депозитарий вправе самостоятельно определить способ учета прав на ценные бумаги, если он не оговорен в депозитарном договоре.

Работа депозитария выражается в проводимых им депозитарных операциях. Депозитарная операция — совокупность действий депозитария с учетными регистрами, хранящимися сертификатами ценных бумаг и другими материалами депозитарного учета. Можно выделить следующие классы депозитарных операций: административные, инвентарные, информационные, комплексные и глобальные.

Административные операции связаны с открытием и закрытием счетов депо. Они могут быть двух видов: счет депо депонента и счет депо по месту хранения ценных бумаг. Счет депо депонента открывается на основании депозитарного договора при заполнении депонентом анкеты клиента и счета депо. Счет депо по месту хранения ценных бумаг открывается на основании внутренних документов депозитария. Закрытие счета депо проводится по поручению клиента, при условии нулевого остатка ценных бумаг на счете депо или при расторжении депозитарного договора, а также при ликвидации депозитария.

Инвентарные операции изменяют остаток ценных бумаг на счете депо, поэтому они связаны с приемом ценных бумаг, их переводом или перемещением, а также со снятием ценных бумаг с хранения или учета.

Информационные операции связаны с составлением отчетов и справок о состоянии счета депо по поручению депонентов.

Комплексные операции — это операции, которые включают элементы разных классов операций. Например, депозитарий может блокировать ценные бумаги депонента, т.е. он временно прекращает движение ценных бумаг по счетам. Такая операция имеет черты и административных, и инвентарных операций.

Гповальные операции депозитария затрагивают все ценные бумаги конкретного выпуска или их значительную часть. Такие операции проводятся по инициативе эмитента и связаны с выплатой дохода по ценным бумагам, погашением долговых ценных бумаг, конвертацией облигаций или акций.

11.6. РАСЧЕТНО-КЛИРИНГОВЫЕ ОРГАНИЗАЦИИ

Совершение сделок с ценными бумагами сопровождается не только их передачей от одного владельца к другому или переучетом прав собственности на них у реестродержателей или в депозитариях, но и противоположно направленной передачей денег за эти ценные бумаги от их покупателя к продавцу. Если речь идет о разовых или немногочисленных сделках, то расчеты по ним производятся обычным путем, как и при сделках купли-продажи других товаров. Однако на рынке ценных бумаг, организованном в форме биржевой торговли или на основе компьютерных систем торговли, число сделок и участников торговли очень велико, что объективно привело к выделению деятельности по расчетам с ценными бумагами в специфическую сферу с образованием расчетно-клиринговых организаций.

В практике эти организации могут иметь такие названия, как: расчетная палата, клиринговая палата, клиринговый центр, расчетный центр и т.п. В самом общем виде расчетно-клиринговая организация — это профессиональный участник рынка ценных бумаг, специализированная организация, которая осуществляет расчетное обслуживание участников организованного рынка ценных бумаг и выявляет их позиции по результатам заключенных сделок.

Основные цели такой организации:

• выявление позиций участников сделок и их урегулирование;

• снижение издержек по расчетному обслуживанию участников рынка;

• сокращение времени расчетов;

• снижение до минимального уровня всех видов рисков, которые имеют место при расчетах.

Расчетно-клиринговая организация может существовать в форме закрытого акционерного общества или некоммерческого партнерства и должна иметь лицензию Федеральной комиссии по рынку ценных бумаг, которая выдается на срок до трех лет. Она может обслуживать какую-либо одну фондовую биржу или сразу несколько фондовых бирж или рынков ценных бумаг. Последний вариант предпочтительнее, так как обычно профессиональные фондовые посредники работают сразу на многих фондовых биржах и для них удобнее и выгоднее, если расчетное обслуживание всех таких рынков ведется в одном месте.

Расчетно-клиринговые организации могут быть не только национальными, но и международными, а в перспективе — всемирными. Это отражает происхождение процессов интернационализации национальных рынков ценных бумаг.

Деятельность расчетно-клиринговых организаций включает:

• проведение расчетных операций между членами расчетно-клирин- говой организации (а в ряде случаев — и другими участниками фондового рынка);

• осуществление зачета взаимных требований между участниками расчетов, или осуществление клиринга;

• сбор, сверку и корректировку информации по сделкам, совершенным на рынках, которые обслуживаются данной организацией;

• разработку расписания расчетов, т.е. установление строгих сроков, в течение которых денежные средства и соответствующая им информация и документация должны поступать в расчетно-клиринговую организацию;

• контроль за перемещением ценных бумаг (или других активов, лежащих в основе биржевых сделок) в результате исполнения контрактов;

• гарантирование исполнения заключенных на бирже контрактов (сделок);

• бухгалтерское и документарное оформление произведенных расчетов.

Как правило, расчетно-клиринговая организация — это коммерческая организация, которая должна работать с прибылью. Ее уставный капитал образуется за счет взносов ее членов. Основные источники доходов складываются из:

• платы за регистрацию сделок;

• поступлений от продажи информации;

• прибыли от обращения денежных средств, находящихся в распоряжении организации;

• поступлений от продажи своих технологий расчетов, программного обеспечения и т.п.;

• других доходов.

Без расчетно-клиринговых организаций невозможна торговля производными ценными бумагами — фьючерсными контрактами и биржевыми опционами.

Взаимоотношения между расчетно-клиринговой организацией и ее членами, биржами и другими организациями строятся на основе соответствующих договоров.

Членами такой организации обычно являются крупные банки и крупные финансовые компании, а также фондовые и фьючерсные биржи.

Расчетно-клиринговые организации не имеют права проводить кредитные и большинство других активных операций (вкладывать деньги в ценные бумаги и т.п.) в отличие от коммерческих банков. Содержание расчетно-клиринговой деятельности на рынке ценных бумаг рассматривается в учебнике «Биржевое дело».

Как правило, расчетно-клирииговые организации не ограничивают круг своей деятельности только расчетным обслуживанием, а одновременно выполняют и услуги депозитарного характера.

ОСНОВНЫЕ ОПРЕДЕЛЕНИЯ

Профессиональные участники рынка ценных бумаг — юридические лица, в том числе и кредитные организации, а также физические лица, зарегистрированные в качестве предпринимателей, специализирующиеся на оказании услуг всем участникам фондового рынка.

Брокерской деятельностью признается совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основе договора-поручения или комиссии либо доверенности на совершение таких сделок.

Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг с обязательством покупки и (или) продажи определенных ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам.

Управление ценными бумагами — доверительное управление переданными во владение управляющему учредителем управления ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги, а также ценными бумагами и денежными средствами, полученными в результате его деятельности на рынке ценных бумаг в интересах выгодоприобретателя.

Управляющий — профессиональный участник рынка ценных бумаг, осуществляющий деятельность по управлению ценными бумагами.

Учредитель управления — собственник имущества (ценных бумаг и денежных средств), переданного в доверительное управление.

Выгодоприобретатель — лицо, в интересах которого происходит управление ценными бумагами (учредитель управления или названное им третье лицо).

Регистратор — профессиональный участник рынка ценных бумаг, имеющий лицензию на право ведения реестра владельцев именных ценных бумаг.

Реестр — список владельцев именных ценных бумаг, составленный на определенную дату.

Лицевой счет — совокупность данных о зарегистрированном лице, принадлежащих ему ценных бумагах и операциях с ними.

Депозитарий - профессиональный участник рынка ценных бумаг, имеющий лицензию на оказание услуг по хранению сертификатов ценных бумаг и (или) учету прав собственности на ценные бумаги.

Депонент клиент депозитария.

Счет депо — совокупность записей, объединенных общим признаком, которая используется для учета ценных бумаг.

Расчетно-клиринговая организация — профессиональный участник рынка ценных бумаг, специализированная организация, которая осуществляет расчетное обслуживание участников организованного рынка ценных бумаг и выявляет их позиции по результатам заключенных сделок.

Клиринговая деятельность — деятельность по определению взаимных обязательств и их зачету при поставке ценных бумаг и расчетах по ним.

ГЛАВНЫЕ ВЫВОДЫ

Участники рынка ценных бумаг, обеспечивающие его нормальное функционирование, делятся на посредников и организации, составляющие его инфраструктуру. Посредники на рынке ценных бумаг делятся на финансовых посредников и посредников, которые считаются профессиональными участниками рынка ценных бумаг. Организации инфраструктуры рынка ценных бумаг обслуживают участников этого рынка. Они могут функционировать только при наличии соответствующей лицензии, так как их деятельность в соответствии с Федеральным законом «О рынке ценных бумаг» относится к профессиональной.

Особое место на рынке ценных бумаг занимает коммерческий банк, поскольку он может выступать как в роли эмитента и инвестора, так и в роли профессионального участника рынка ценных бумаг.

Операции коммерческих банков на рынке ценных бумаг не имеют существенных отличий от таких же операций, совершаемых другими участниками рынка. Они так же, как и любое другое акционерное общество, используют эмиссию акций для формирования или увеличения уставного капитала. Хотя в огличие от других эмитентов коммерческие банки для привлечения заемного капитала широко используют выпуск депозитных и сберегательных сертификатов, а также векселей.

Инвестиционная деятельность банков может осуществляться как за счет собственных, так и за счет привлеченных средств. Как правило, она связана с формированием инвестиционного портфеля банка и отражается в его инвестиционной политике.

Выполнение коммерческими банками профессиональных видов деятельности связано с созданием дочерних финансовых компаний, организацией крупных финансово-банковских групп.

ГЛАВА XII

Дата публикования: 2014-10-29; Прочитано: 1878 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!