|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Вторичные ценные бумаги

|

|

Как было отмечено в первой главе, вторичные ценные бумаги — это представители фиктивного капитала или такие ценные бумаги, которые выражают имущественные права на основные ценные бумаги как представители действительного капитала.

Причины появления вторичных ценных бумаг можно разбить на две группы. Первая - - это наличие у владельцев основных ценных бумаг таких прав, которые могут иметь самостоятельную, отдельную от основной ценной бумаги форму существования, которая позволяет лучше и эффективнее как для владельцев основной бумаги, так и для лица, обязанного по ней, реализовать соответствующее имущественное (или иное) право.

Вторая - - это повышение качества существующих основных ценных бумаг путем выпуска на их основе ценных бумаг, более привлекательных для рынка, чем исходная бумага. Речь идет о повышении ликвидности основной ценной бумаги или, например, о снижении некоторых важных для определенных групп ее владельцев рисков, свойственных этой бумаге.

Из сказанного следует, что вторичные ценные бумаги могут представлять собой:

• самостоятельно обращающиеся права;

• вторичные акции;

• вторичные облигации;

• вторичные закладные.

Обычно в мировой практике вторичные ценные бумаги получают самостоятельные названия, отличающие их от своих основных ценных бумаг и друг от друга. Однако все увеличивающееся их количество требует их лингвистического и юридического упорядочения.

7.1. ПРАВО НА ПОКУПКУ ЦЕННЫХ БУМАГ

В ряде ситуаций покупка (продажа) тех или иных основных ценных бумаг, главным образом акций или облигаций, может иметь важное значение для эмитента или владельца с точки зрения задач, стоящих перед первым, или соблюдения прав второго.

Эмитент может желать продать на рынке один вид своих ценных бумаг, например обыкновенные акции. Выпустив облигации с правом владельца облигации на покупку через какой-то отрезок времени акций данного эмитента, последний находит компромисс между своими интересами и интересами рынка.

Акционеры, как правило, имеют право на первоочередное приобретение новых выпусков акций своей компании. В условиях, когда их количество исчисляется десятками, сотнями тысяч или миллионами, реализация этого права с помощью выпуска специальной ценной бумаги представляется часто самым удобным механизмом выполнения этого права и для акционеров общества, и для его инвесторов.

Основными видами вторичных цепных бумаг, предоставляющих права на приобретение основных ценных бумаг, являются варранты (фондовые) и подписные права, или подписные варранты.

7.1.1. ФОНДОВЫЕ ВАРРАНТЫ

Кроме варранта как разновидности складского свидетельства и составной части двойного складского свидетельства по российскому законодательству и в мировой практике существует другая разновидность варрантов, которую в дальнейшем будем называть фондовыми варрантами.

Фондовый варрант — это ценная бумага (вторичная), которая дает ее владельцу право на покупку определенного числа акций (или облигаций) какой-либо компании в течение установленного периода времени по фиксированной цене.

Выпуск фондовых варрантов осуществляется под акции (или облигации), которые должны быть выпущены в обращение, но в течение всего срока существования этих фондовых варрантов отсутствуют на рынке и появляются лишь по мере обмена варрантов на акции (или облигации).

Ценность фондового варранта для его владельца состоит в возможности получения дифференциального дохода в виде разницы между будущей ценой акций и ценой, зафиксированной в варранте. Последни обычно выпускаются компанией в качестве бесплатного приложения npi продаже ею своих привилегированных акций или облигаций, что делае' эти последние более привлекательными для рынка, чем просто выпуск например, облигаций.

Срок существования фондового варранта обычно 10—20 лет или не ограничен.

Цена, фиксированная в варранте, обычно превышает текущий рыночный курс акции компании на 15—20 %. Она может быть неизменной в течение всего срока его существования или периодически повышаться, например каждые 5 лет, на заданный процент.

Фондовый варрант продается и покупается на рынке как и любая другая ценная бумага. Его теоретическая цена (стоимость) определяется, с одной стороны, существующей на каждый момент времени разницей между рыночной ценой акции и ценой, фиксированной в варранте, которая называется его «внутренней» стоимостью, а с другой стороны, зависит от времени, остающегося до истечения срока действия варранта, или «временной» стоимости, в которой отражаются перспективы или ожидания относительно динамики рыночной цены акции данной компании в будущем.

Фондовые варранты могут погашаться компанией без обмена на акции, например путем выкупа у владельцев и т.п.

По своему экономическому содержанию фондовый варрант представляет собой опционный контракт (или просто опцион) на покупку соответствующей ценной бумаги, о котором будет идти речь в следующей главе. Основные отличия данного варранта от опциона на покупку состоят в следующем:

а) варрант есть ценная бумага, которая эмитируется (выпускается) компанией, а опцион есть срочный контракт, результат заключения опционной сделки;

б) количество варрантов ограничено размерами эмиссии соответствующей ценной бумаги, а количество заключенных опционных сделок определяется потребностями самого рынка;

в) варранты выпускаются на длительные сроки, а опционный контракт — это обычно краткосрочный контракт;

г) в случае выпуска варрантов величина капитала компании (собственного или заемного) увеличивается в ходе реализации варрантов, а заключение опционных сделок не имеет отношения к капиталу компании;

д) варранты выдаются своим первоначальным владельцам бесплатно, а владелец опциона уплачивает за него премию подписчику (продавцу) опциона.

7.1.2. ПОДПИСНЫЕ ПРАВА

Подписное право — это ценная бумага, которая дает право акционерам компании подписаться на определенное количество вновь выпускаемых акций (или облигаций) данной компании по установленной цене подписки в течение установленного срока.

Как правило, акционеры имеют преимущественное и льготное право подписки на вновь выпускаемые ценные бумаги, прежде всего акции компании.

Один из возможных механизмов реализации такого права — это выпуск подписных прав.

Подписное право дает возможность приобрести определенное число акций компании ее акционеру до начала общей подписки (для всех желающих), т.е. в течение «льготной» подписки и по льготной цене, которая ниже, чем текущая цена акций компании.

Выпуску подписных прав предшествует процедура выпуска новых акций, на которые будут обмениваться подписные права, рассылаемые акционерам компании в установленном порядке и пропорционально имеющимся у них акциям.

Для реализации подписного права акционер отсылает свой чек на оплату акций в компанию до даты начала общей подписки. Если он не желает воспользоваться своим правом, он может его свободно продать.

В зависимости от количества вновь выпускаемых акций по отношению к числу уже имеющихся устанавливается пропорция, в которой одна новая акция обменивается на определенное количество подписных прав. Каждый акционер получает число подписных прав в соответствии с тем количеством акций, которым он располагает. Период льготной подписки длится обычно несколько недель.

Теоретическая цена подписного права обычно определяется по формулам:

а) в течение времени продажи существующих акций компании, покупатели которых имеют право на получение подписных прав,

„ - Ц>-Ц*

Цп п+1 '

где Ц„ — стоимость подписного права;

Цр — рыночная цена акции;

Ц0 — цена подписки;

п — количество подписных прав, необходимых для покупки одной новой акции компании;

б) в случае, когда продажа существующих акций компании уже не дает права их новым владельцам на получение подписных прав,

п

Во втором случае рыночная цена акции обычно снижается на величину стоимости подписного права. При этом стоимость последнего остается одинаковой и в ситуации «а», и в ситуации «б».

Основные различия между фондовыми варрантами и подписным правом:

а) первые получают покупатели новых выпусков привилегированных акций и облигаций, вторые — акционеры компании;

б) первые выпускаются на длительный период, вторые — на короткий срок;

в) цена подписки первых превышает рыночную стоимость акции в моменты выпуска варранта; цена подписки вторых ниже текущей рыночной стоимости акций.

В целях противодействия нежелательным для компании поглощениям или слияниям могут выпускаться подписные нрава с длительным сроком действия, что делает очень сложным и дорогим скупку акций компании.

Подписное право точнее было бы называть подписным варрантом (или подписным фондовым варрантом), так как у них одинаковая суть — право покупки ценной бумаги компании, а различие состоит в периоде реализации этого права: период льготной подписки или период общей подписки. Удлинение периода льготной подписки существенно стирает различия между ними.

______ 7.2. ДЕПОЗИТАРНЫЕ РАСПИСКИ

7.2.1. ПОНЯТИЕ ДЕПОЗИТАРНОЙ РАСПИСКИ И ЕЕ КРУГООБОРОТ

Появление вторичных ценных бумаг, основанных на акциях, или вторичных акций, связано с выходом национальных ценных бумаг за пределы своей страны, т.е. с одним из путей образования международного, или мирового, рынка ценных бумаг. Этот процесс интернационализации рынков идет разными путями в сочетании с многочисленными национальными ограничениями, преодоление которых вызывает к жизни в том числе и новые ценные бумаги.

В тех случаях, когда лицо (юридическое или физическое) желает приобрести акции компании, расположенной в другой стране, но не может осуществить это непосредственно, существует способ предоставить ему такую возможность путем выпуска так называемых депозитарных расписок.

Депозитарная расписка — это ценная бумага, свидетельствующая о владении определенным количеством акций иностранной компании, депонированных в стране нахождения этой компании, кругооборот которой осуществляется в другой стране (или странах).

Другие встречающиеся в литературе названия депозитарной расписки: депозитарное свидетельство, депозитарная квитанция.

Депозитарные расписки выпускаются на основе специального законодательства. Такое законодательство существует в США, а потому выпускаемые там депозитарные расписки называются американскими депозитарными расписками или сокращенно АДР (или ADR).

Депозитарная расписка - это непрямое владение акциями иностранной компании. Оно становится возможным в результате следующего механизма. Банк-посредник в стране нахождения компании депонирует (на имя своего филиала) определенное количество ее акций, которое изымается из обращения в данной стране и хранится в качестве основы (залога) для выпуска депозитарных расписок, но уже в другой стране.

Депозитарные расписки помогают упростить торговлю акциями иностранных эмитентов, сократить расходы на операции с ценными бумагами, преодолеть правовые ограничения на непосредственное владение акциями, реализовать налоговые преимущества и расширить состав потенциальных инвесторов, особенно из числа институциональных.

В настоящее время на международных фондовых рынках обращается примерно 1100 депозитарных расписок эмитентов из более чем 50 стран, в том числе и из России. Общая стоимость депозитарных расписок, обращающихся в настоящее время только на фондовом рынке США, оценивается в сотни миллиардов долларов. Особенно интенсивно используют возможности депозитарных расписок страны третьего мира, в первую очередь латиноамериканские. Среди причин, побуждающих эмитентов начать программу DR, можно назвать две основные: привлечение дополнительного капитала и улучшение имиджа компании.

Привлекательные качества ADR для инвесторов состоят в:

• покупке ценных бумаг с более высоким уровнем доходности, чем акции национальных компаний;

• минимизации рисков по сравнению с прямой покупкой иностранных акций;

• возможности выхода на рынок другой страны при отсутствии достаточных знаний иностранных фондовых рынков, их особенностей и традиций, налогообложения и т.п.;

• отсутствии необходимости конвертации получаемых дивидендов и связанного с этим валютного риска.

Упрощенно торговлю в США акциями российского эмитента через ADR можно представить следующим образом. Американский инвестор, пожелавший купить ADR, делает заказ на покупку своему брокеру. Последний вначале пытается приобрести ADR на вторичном рынке США. Если он находит требуемые бумаги и цена его устраивает, то сделка регистрируется депозитарием банка-эмитента этих депозитарных расписок. В случае если сделка не состоялась, например ввиду отсутствия предложения на продажу данных бумаг либо высокой цены предложения, брокер может связаться с коллегой в России и сделать заказ на покупку. Российский брокер приобретает требуемые акции на местном рынке и регистрирует их в банке-custody, который в данном случае оказывается номинальным держателем российских акций. Данные акции подлежат перерегистрации в реестре акционеров российского акционерного общества на «номини». Далее банк-custody информирует депозитарный банк о том, что требуемые акции перерегистрированы. Депозитарный банк, в свою очередь, выпускает депозитарные расписки на эти акции и передает их американскому брокеру, а тот доводит бумаги до своего клиента, конечного инвестора.

Продажа ADR происходит аналогичным образом. Владелец расписок обращается к своему брокеру с поручением продать ADR. Брокер пытается продать их на внутреннем рынке США, и если ему это удается, регистрирует сделку в депозитарном банке, после чего депозитарные расписки оформляются на нового владельца. Если этот брокер не сумел продать бумаги своего клиента на американском рынке, то он опять обращается к российскому брокеру и предлагает ему найти покупателя в России. Когда последний будет найден, депозитарный банк аннулирует выпущенные им ADR, банк-custody прекращает выполнение функций номинального держателя акций и акции переоформляются в реестре на нового владельца.

Существуют три крупнейших лидера в области оказания депозитарных услуг и обслуживания программ выпуска ADR — банки The Bank of New-York (контролирует 47% данного рынка услуг), Morgan Guaranty (28%) и Citibank (24%). На долю прочих банков приходится около 2%. Иностранные эмитенты и их представители постоянно информируют банк-депозитарий об условиях подписки, планах дальнейшей капитализации, готовящихся годовых собраниях акционеров и др. Таким образом, банк-депозитарий берет на себя функции, выполнение которых частному инвестору было бы обременительно и далеко не бесплатно. Необходимо подчеркнуть, что депозитарный банк обеспечивает техническую сторону операций с бумагами, но отнюдь не гарантирует надежности акций: риск полностью лежит на инвесторе.

Основные функции депозитарных банков, работающих по программе APR:

• выпуск и аннулирование депозитарных расписок;

• ведение реестра ADR и перерегистрация их владельцев;

• оказание помощи иностранной компании в подготовке документов для SEC (комиссия по рынку ценных бумаг) при регистрации выпуска расписок, а также при предоставлении в SEC форм регулярной финансовой отчетности; информирование широкого круга участников рынка ценных бумаг о начале выпуска депозитарных расписок.

Наиболее известный и крупный депозитарный банк в мире — The Bank of New- York - - старейший коммерческий банк в США. У него открыты отделения в 24 странах мира, в том числе и в России. Банк предоставляет полный диапазон услуг по депозитарным распискам, включая услуги трансферт-агента, услуги по хранению ценных бумаг, услуги депозитария и услуги консультанта в едином скоординированном комплексе. The Bank of New- York обслуживает свыше 7 млн зарегистрированных у него акционеров и свыше 700 программ выпуска ADR эмитентами из 35 стран. В России банк также имеет отделение; кроме того, в России работает дочерняя компания Citibank — Citibank-Russia, которая имеет лицензию Центрального банка РФ на осуществление банковской деятельности.

Существует ряд требований и к банку-custody. Он должен иметь отделение (должен быть официально зарегистрирован) на территории страны (в нашем случае России) и соответствующие лицензии на осуществление банковской деятельности. Услуги банка-custody могут выполнять как местные банки, так и дочерние подразделения депозитарных банков в России. Во многом деятельность банка-custody очень схожа с деятельностью депозитарного банка, однако путать эти два понятия не стоит. В качестве примера банка-custody в России можно назвать банки Credit Suisse и ING Bank, имеющие официально зарегистрированные дочерние компании в Москве.

Основные функции банков-custody, работающих по программе APR:

• осуществление учета и перерегистраций владельцев акций, на которые депозитарный банк выпустил APR;

• участие в переводе дивидендов;

• регистрация себя самого в реестре акционерного общества в качестве номинального держателя по акциям, на которые выпущены депозитарные расписки.

Примерная программа организации и выпуска APR на акции российских эмитентов.

Подготовительный этап (1—2-я недели): утверждение финансового и юридического консультантов; заключение соответствующих договоров.

Этап подготовки документов (3—9-я недели): подготовка информации для предоставления в Комиссию США по ценным бумагам в соответствии с положениями закона США о ценных бумагах.

Этап предоставления документов (10-я неделя): подача документов в Комиссию США по ценным бумагам; предоставление документов в банк-депозитарий.

Этап рассмотрения документов (10—15-я недели): рассмотрение документов в Комиссии США по ценным бумагам; обсуждение договора о предоставлении депозитарных услуг с депозитарным банком.

Этап представления формы F-6 и депозитарного договора (16—19-я недели): подача в Комиссию договора о предоставлении депозитарных услуг; подготовка и подача в Комиссию регистрационной формы F-6.

Этап рассмотрения формы F-6 и депозитарного договора (20 -23-я недели): рассмотрение Комиссией формы F-6 и депозитарного договора; переговоры с маркет-мейкерами США.

Заключительный этап (24—28-я недели): получение разрешения Комиссии США по ценным бумагам на выпуск американских депозитарных расписок на акции заявителя; подготовка выпуска сертификата ADR на акции и непосредственно сам выпуск ADR.

Для осуществления всей этой работы необходимо привлечение финансового консультанта, имеющего лицензию Министерства финансов РФ, юридического консультанта, имеющего лицензию Министерства юстиции РФ, банка-депозитария и, при необходимости, банка-custody. При этом в функции финансового консультанта входят выбор банка- депозитария и переговоры с ним об условиях выпуска ADR, подготовка финансовых и маркетинговых отчетов на русском и английском языках для распространения среди потенциальных покупателей депозитарных расписок, организация индивидуальных презентаций для потенциальных инвесторов в США, организация рынка ADR и предоставление документов в Комиссию США по ценным бумагам и фондовым биржам. В функции юридического консультанта входят подготовка документов, необходимых для предоставления в SEC, подготовка и заключение договора о депозитарном обслуживании и оказание иной юридической поддержки по представлению финансового консультанта.

Теоретическая цена депозитарной расписки определяется по следующей формуле:

я -пЦа

Ц ADR

К '

где U adr — цена ADR в долларах за 1 шт.;

Ца — рыночная цена российской акции на российском рынке в рублях за 1 шт.; п — количество российских акций, входящих в пакет одной ADR (например,

1 ADR = 100 акций или, например, 1 ADR = 0,5 российской акции); К — курс рубля к доллару (например, 30 руб. за 1 долл.)

7.2.2. ВИДЫ ДЕПОЗИТАРНЫХ РАСПИСОК

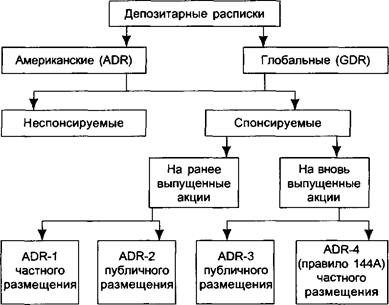

По американскому законодательству депозитарные расписки делятся на два класса в зависимости от инициатора выпуска: неспонсируемые и спонсируемые.

Неспонсируемые депозитарные расписки выпускаются по инициативе отдельных акционеров компании, которые и несут все расходы, связанные с их выпуском.

Спонсируемые депозитные расписки выпускаются по инициативе самой компании, которая имеет право заключить договор на их выпуск лишь с одним американским банком (из числа тех, кому такое право предоставлено), и все затраты, возникающие в этом случае, несет сама компания согласно заключенному договору.

Неспонсируемые расписки, хотя и имеют облегченную процедуру регистрации (выпуска), не имеют права обращаться на американских организованных фондовых рынках (биржах и в системе электронной торговли НАСДАК), а потому не представляют интереса и их выпусков на практике нет, хотя юридическая возможность выпуска имеется.

Спонсируемые депозитарные расписки делятся на две группы в зависимости от вида акций, на которые они выпускаются: на ранее выпущенные акции или на вновь выпускаемые акции.

Каждая из указанных групп, в свою очередь, делится на два вида расписок в зависимости от формы их размещения: частное или публичное. Частное размещение — это право торговли только на неорганизованном рынке, публичное — это право торговли на фондовых биржах США и в системе НАСДАК, или право на публичные котировки.

Спонсируемые депозитарные расписки на ранее выпущенные акции, подлежащие частному размещению, называются ADR первого уровня (ADR-J); подлежащие публичному размещению — ADR второго уровня (ADR-2).

ADR-1 имеют облегченную процедуру регистрации выпуска, поскольку для них не требуется приведения бухгалтерской отчетности, например, российской компании к американским бухгалтерским стандартам. Но в этом случае «прозрачность» финансовой отчетности компании для американского фондового рынка резко снижается, а потому ADR-1 лишаются статуса публично обращающихся ценных бумаг на американском рынке.

Однако в соответствии с имеющимся в США законодательством по депозитарным распискам последние по так называемому правилу S могут обращаться на фондовых биржах других стран. Такие депозитарные расписки называются глобальными депозитарными записками (GDR). Поэтому российские компании, получив для своих депозитарных расписок статус ADR-1, согласно правилу S получают возможность торговать ими на европейских фондовых биржах, т.е. иметь их публичные, а не только частные котировки.

Выпуск ADR-2 предполагает полное соответствие бухгалтерской отчетности российской компании требованиям американских бухгалтерских стандартов, т.е. полную «прозрачность» ее для американского рынка, а потому ADR-2 имеют право обращаться на американских фондовых биржах и в системе НАСДАК (как, впрочем, и на фондовых рынках других стран).

Спонсируемые депозитарные расписки на вновь выпускаемые акции компании, подлежащие публичному размещению, называются ADR третьего уровня (ADR-3), а подлежащие частному размещению — ADR четвертого уровня (ADR-4) или, как они называются в американском законодательстве, ADR, выпускаемые в соответствии с правилом 144 А.

С точки зрения процедуры выпуска и последующего их обращения, ADR-3 есть полный аналог ADR-2. Примерно то же можно сказать и относительно ADR-4, которые есть аналог ADR-1, но с некоторыми дополнениями.

Согласно американскому законодательству, покупателями ADR-4 могут быть только так называемые «квалифицированные институциональные инвесторы», т.е. компании, которые вложили в ценные бумаги 100 млн долл. и более. (Таких компаний насчитывается в США свыше 3000.) Упомянутые инвесторы имеют право торговать между собой ADR-4 через систему электронной торговли ПОРТАЛ, которая есть составная часть национальной системы НАСДАК.

Итак, классификация американских депозитарных расписок имеет следующий вид (рис. 7.1):

Рис. 7.1. Классификация депозитарных расписок

Рис. 7.1. Классификация депозитарных расписок

|

______ 7.3. ВТОРИЧНЫЕ ДОЛГОВЫЕ ЦЕННЫЕ БУМАГИ

7.3.1. ВТОРИЧНЫЕ ЗАКЛАДНЫЕ

Вторичные закладные ценные бумаги основаны обычно на ипотечных кредитах, которые предоставляют либо государственные, либо коммерческие структуры для приобретения в рассрочку недвижимости (жилья) или дорогих предметов личного потребления (например, автомобилей).

Предоставление ипотечных кредитов требует все новых и новых источников финансирования, которые нецелесообразно ограничивать лишь средствами от возврата ранее выданных ипотек, ибо процесс их возврата растягивается на десятилетия.

С целью повышения ликвидности вторичного рынка закладных были разработаны механизмы, обеспечивающие выпуск новых ценных бумаг на базе объединения однородных ипотечных кредитов, которые в США получили название «переходные сертификаты» или «сертификаты участия». Указанные сертификаты представляют собой пропорциональные права на все поступления по пулу ипотек (т.е. на процентные платежи и платежи по основной сумме долга). Основная их масса выпускается соответствующими финансовыми организациями, и все выплаты по ним полностью гарантированы государством.

Номинальная стоимость переходных сертификатов обычно 25 тыс. долл., а процентная ставка на полпроцента ниже, чем процентная ставка по ипотекам данного пула, так как эта разница используется на обслуживание и выпуск сертификатов.

Выпуск описанных вторичных ценных бумаг позволил достичь двух целей: с одной стороны, ипотечный рынок получил финансовые ресурсы для расширения масштабов ипотечного кредитования, а с другой — инвесторы получили высокодоходные и гарантированные ценные бумаги.

Различие между обычной процентной долговой ценной бумагой и переходным сертификатом можно проиллюстрировать на графиках (рис. 7.2 и 7.3).

Как видно из рис. 7.3, владелец такого сертификата имеет равномерный ежегодный доход в размере, существенно превышающем еже-

| ч А о X о ct |

| ч А о п X о ct |

| 10 Годы |

10 Годы

Рис. 7.2. График выплаты доходов по Рис. 7.3. График выплаты доходов по обычной долговой ценной бумаге переходным сертификатам

годный процентный доход по обычной облигации. Это является очень привлекательным стимулом для тех групп населения (например, пенсионеров), которые заинтересованы в существенном ежегодном доходе, который к тому же выплачивается не один раз в полгода, как по облигациям, а ежемесячно.

Основной недостаток переходных сертификатов — это риск досрочной выплаты ипотеки должником, в результате чего владельцу сертификата может быть досрочно возвращена его номинальная стоимость, и он более не будет получать необходимый ему процентный доход, а должен искать другое прибыльное применение своему капиталу.

7.3.2. ВТОРИЧНЫЕ ОБЛИГАЦИИ

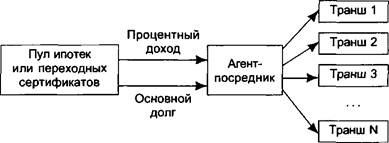

Для целей частичного уменьшения риска, присущего переходным сертификатам, были разработаны и выпущены другие вторичные ценные бумаги — облигации, обеспеченные пулом ипотек (или закладных), или ипотечные облигации.

Основа их выпуска — это либо непосредственно пул ипотек, либо пул переходных сертификатов. Выпуск облигаций осуществляется сериями (траншами), обладающими разными правами, суть которых состоит в том, чтобы удовлетворить разные по своим целям группы инвесторов. Например, те из них, кто желает самого быстрого погашения облигаций, приобретают облигации 1-го транша, а те, кто желает постепенной выплаты дохода в зависимости от нужного им срока, покупают облигации последующих серий. Иначе говоря, основное различие между переходными сертификатами и рассматриваемыми облигациями состоит в том, что первые одинаковы для всех своих владельцев, а вторые выпускаются сериями (траншами), которые различаются между собой по правам, предоставленным инвесторам.

Один из возможных механизмов выпуска ипотечных облигаций представлен на схеме (рис. 7.4).

Порядок погашения облигаций: сначала транш 1, затем транш 2 и т.д. Пока выплачивается процентный доход и основной долг по 1-му траншу, по остальным выплачивается только процентный доход. После погашения 1-го транша процентный доход и основной долг выплачиваются по 2-му траншу, а по остальным — только процентный доход, и т.д.

Разновидностями ипотечных облигаций являются облигации, у которых основная сумма долга может выплачиваться более чем по одному траншу одновременно, или, например, облигации с кумулятивной доходностью, когда по какому-либо траншу не выплачиваются ни про-

Рис. 7.4. Механизм выпуска ипотечных облигаций

Рис. 7.4. Механизм выпуска ипотечных облигаций

|

центы, ни основной долг, пока до него не дойдет очередь, и тогда по нему сразу выплачиваются все причитающиеся за годы проценты и номинал, и т.п.

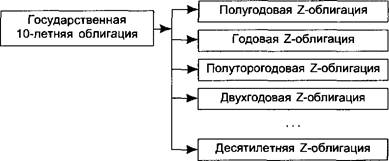

Другая существующая разновидность «вторичных» облигаций — это стрипы. Стрипы — это облигации с нулевым купоном (т.е. беспроцентные), выпускаемые компаниями (обычно крупными инвестиционными компаниями) под ежегодные процентные платежи по имеющемуся в их распоряжении портфелю высоконадежных облигаций, обычно государственных.

Принципиальная схема выпуска стрипов имеет вид (рис. 7.5).

Z-облигация (зеро-купонная облигация) — облигация с нулевым купоном, или дисконтная облигация. Компания выпускает под имеющийся у нее портфель облигаций дисконтные облигации с погашением через

Рис. 7.5. Схема выпуска стрипов

Рис. 7.5. Схема выпуска стрипов

|

полгода, 1 год, 1,5 года и т.д. Каждый облигационный выпуск (транш) по номиналу равен полугодовой сумме процентов, начисляемых на этот портфель облигаций государством. На рынке стрипы продаются с дисконтом от своей номинальной стоимости.

Компания получает от выпуска стрипов выгоды, связанные с гем, что стоимость продажи Z-облигаций превышает стоимость портфеля облигаций, лежащего в их основе, а инвесторы имеют более высокодоходный инструмент.

ОСНОВНЫЕ ОПРЕДЕЛЕНИЯ

Депозитарная расписка — это ценная бумага, свидетельствующая о владении определенным количеством акций иностранной компании, депонированных в стране нахождения этой компании, кругооборот которой осуществляется в другой стране (или странах).

Кратко: депозитарная расписка — это «вторичная» акция.

Американская депозитарная расписка, или ADR, — это депозитарная расписка, выпуск которой зарегистрирован в соответствии с американским законодательством.

Спонсируемые ADR могут выпускаться в следующих разновидностях:

• на ранее выпускаемые акции — ADR-1, которые не имеют публичного размещения, и ADR-2, которые могут обращаться на организованном американском фондовом рынке;

• на вновь выпускаемые акции — ADR-3, которые могу публично размещаться, и ADR-4 (144А), которые могут обращаться только между квалифицированными институциональными инвесторами США.

ГЛАВНЫЕ ВЫВОДЫ

Депозитарная расписка — это форма непрямого владения акциями иностранной компании. Ее выпуск осуществляется на основе специального законодательства, отличного от того, которое регулирует выпуск и обращение собственно акций.

Депозитарная расписка позволяет эмитенту выходить со своими ценными бумагами на мировой фондовый рынок, а инвестору — получить доступ к тем сравнительным выгодам, которые он рассчитывает иметь на рынке другой страны, например, более высокие дивиденды.

ГЛАВА VIII

Дата публикования: 2014-10-29; Прочитано: 2746 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!