|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Налог как правовая категория: понятие, признаки, структура, классификация

|

|

Понятие налога. Отличие налога от иных государственных платежей и изъятий.

Нормативное определение дано в ст. 8 Налогового Кодекса: «Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований».

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Определение налога и сбора содержалось и в ст. 2 Закона об основах налоговой системы, однако в Налоговом Кодексе оно отличается большей четкостью и лучше сформулировано с технико-юридической точки зрения.

В соответствии со статьей 17 НК налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие элементы н/о: объект н/о; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога. В необходимых случаях при установлении налога в нормативном правовом акте могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. При установлении сборов элементы обложения определяются применительно к конкретным сборам.

О разграничении понятий налога, сбора, пошлины.

Наряду с категорией «налог» в законодательстве, специальной литературе и практике н/о часто применяются термины: «сбор», «пошлина». Они являются синонимами, поскольку имеют одной то же значение, и их употребление в том или другом случае объясняется лишь сложившимися практикой и традициями.

Вместе с тем нельзя не отметить, что между самими налогами, сборами и пошлинами существуют определенные различия теоретического характера, поскольку специфика в деталях правового регулирования отношений по поводу того или иного легального бюджетного изъятия существует всегда.

Под термином налог, как правило, понимается систематический взнос, который уплачивается плательщиком без какого-либо встречного удовлетворения.

Что касается сборов и пошлин, то они обычно взимаются государственными и местными органами и учреждениями за оказание законно установленных услуг или предоставление определенного права. Они предназначены для покрытия затрат государства по осуществлению тех или иных своих функций.

Сбор обычно представляет собой плату, взимаемую государственными органами за право участия, пользования чем-либо или за право осуществления той или иной деятельности.

Пошлина в большинстве своем представляет плату, взимаемую с организаций и граждан за совершение государственными органами определенных действий. Именно частичная «как бы» возмездность пошлин и сборов и отличает их от чисто налогов.

Второе отличие сборов и пошлин от налогов состоит в том, что взимаются они только с тех, кто вступает в отношения с соответствующим органом или учреждением по поводу получения нужных ему услуг. Следовательно, обязательность уплаты пошлин и сборов наступает непосредственно в результате свободного выбора плательщика. Обязанность же по уплате налога возникает в любом случае при наличии у налогоплательщика объекта н/о.

Необходимо отметить, что в налоговых системах некоторых государств пошлины не являются налоговыми платежами.

В других странах широко используются др. наименования налоговых платежей, такие как парафискалитеты, таксы и ретрибуции.

Парафискалитеты подобны налогам по способу их введения (устанавливаются законом), по характеру обязательного взимания с тех, кого закон определяет как плательщиков. Парафискалитеты отличаются от налогов тем, что, хотя они ежегодно предусматриваются и утверждаются законом о бюджете, они не учитываются в бюджетных поступлениях и, кроме того, носят характер целевого поступления, тогда как налог является таковым лишь в исключительных случаях.

В Голландии сбор за пользование мостами, шлюзами, паромами именуется ретрибуцией.

Иногда можно встретить использование в качестве общего названия для пошлин и сборов термина таксы.

Вышеприведенная попытка дифференцировать налоги, сборы и пошлины более чем условна.

Характерные черты и признаки налога

Важнейшим юридическим признаком налогов является то, что налог представляет собой отчуждение части собственности субъектов в пользу го сударства при внесении налоговых платежей в бюджет. Иными словами, при уплате налога происходит переход части доходов (имущества) собственника в собственность государства.

Собственник м/б лишен права собственности, но только в случаях, предусмотренных законом. Такой случай и предусмотрен Конституцией РФ в ст. 57, в соответствии с которой каждый обязан платить законно установленные налоги и сборы.

Другим основополагающим признаком налога выступает законность его установления и введения, т.е. установление налога, а также его взимание осуществляются в порядке и на условиях, определяемых законодательными актами.

В соответствии со ст. 57 Конституции РФ налогоплательщики обязаны платить законно установленные налоги и сборы (т.е. федеральным органом).

Налог - обязательный взнос, т.е. в силу закона налогоплательщики при определенных условиях обязаны осуществлять уплату налогов.

Обязательность налога обеспечивается силой государства в лице налоговых, правоохранительных и судебных органов, что свидетельствует о том, что уплата налогов носит не добровольный, а принудительный характер.

Внесение налога в бюджет происходит в денежной форме. Уплата налога имуществом действующим законодательством по общему правилу не предусмотрена. Денежная форма уплаты налога предопределена самой сутью налога, который является, как уже было установлено, взносом. Слово «взнос» означает внесенные за что-либо деньги.

В некоторых странах до сих пор существуют сугубо натуральные налоги, т.е. налоги, которые вносятся вещами, услугами или работами. Например, в Лаосе и Вьетнаме с/х налог уплачивается рисом.

Существенным признаком налога является безвозмездность его уплаты, который характеризуется односторонностью, безэквивалентностью и безвозвратностью налогов. В общем же плане безвозмездность означает, что денежные средства, уплачиваемые в качестве налога переходят в государственный бюджет без получения встречного возмещения или удовлетворения. Но это не означает, что плательщики налогов вообще не получают от государства различных благ (бесплатное образование, мед. обслуживание, возможность получать защиту от органов правопорядка и т.д.). Между тем, налоги безэквивалентны, и пользование общественными благами никак не пропорционально величине налогов, уплаченных налогоплательщиками.

Проявлением безвозмездности выступает также безвозвратность налога: налог подлежит возврату только в случае неправильной его уплаты в бюджет (переплата налога).

Налоги вносятся в бюджет или внебюджетный фонд, которые выступают получателями налогов.

Налоги - абстрактные платежи, которые при внесении их в бюджет не имеют целевого назначения. Налоговые доходы не предназначены для конкретных государственных расходов.

Т.е. совершение государственных расходов не должно быть обусловлено поступлением отдельных налоговых платежей. Данный принцип выводится из базового положения финансового права о всеобщности и единстве бюджета. Единый бюджет предупреждает возникновение тесной связи м/у определенными видами государственных расходов и налоговых доходов, которая могла бы привести к ранжированию государственных расходов и соответственно их финансированию по «остаточному принципу».

Денежные средства поступают в бюджет на нужды всего государства. Первоначально происходит формирование государственного бюджета, а уже затем средства перераспределяются по отдельным статьям расходов: на финансирование федеральных экономических и социальных программ, на содержание систем здравоохранения и образования, обеспечение национальной безопасности и обороноспособности страны.

Структура (элементы) налога

Понятие «налог» можно рассматривать с двух самостоятельных позиций - в узком и широком смысле слова. В узком смысле налог представляет собой определенный денежный платеж, осуществляемый плательщиком в бюджет или во внебюджетный фонд в установленном порядке. В широком смысле налог - сложная система отношений, включающая в себя ряд составляющих элементов

Налог как комплексное экономико-правовое явление представляет собой совокупность определенных взаимодействующих составляющих (элементов), каждое из которых имеет самостоятельное юридическое значение.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие элементы налогообложения:

- объект н/о;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога; порядок и сроки уплаты налога.

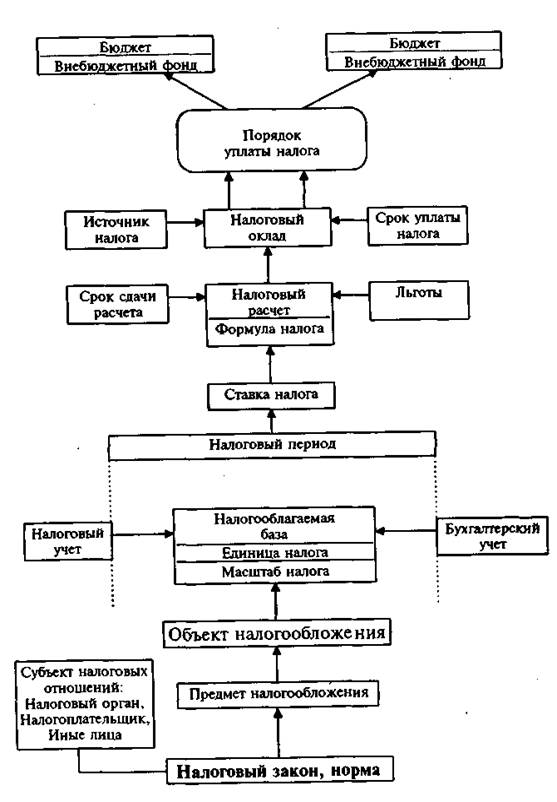

В графическом варианте структуру налогового обязательства можно изобразить в виде своеобразного «налогового дерева»:

Схема Ш-3 Структура налогового обязательства («налоговое дерево»)

Первым элементом налога выступает налого-правовая норма, т.е. общее правило поведения в налоговой сфере, установленное в определенном порядке и санкционированное компетентным государственным органом. Именно налоговая норма регулирует возникновение и реализацию налоговых обязательств. Без налоговой нормы обязанность уплачивать налог не может считаться «законно установленной» и не влечет для участников налоговой сферы никаких последствий.

Другим основным элементом налога выступает сам участник налоговых правоотношений - плательщик налогов (налогоплательщик) и сборов - организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

Предмет н/о - события, вещи и явления материального мира, которые обуславливают и предопределяют объект н/о (квартира, земельный участок, экономический эффект (выгода), товар, деньги). Сам по себе предмет н/о не порождает налоговых последствий, в то время как определенное юридическое состояние субъекта по отношению к нему есть основание для возникновения соответствующих налоговых обязательств.

Объектами н/о могут являться имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иное экономическое основание, имеющее стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

К элементу объекта налогообложения тесно примыкает элемент налоговой базы - стоимостная, физическая или иная характеристика объекта н/о. Иными словами, это та стоимостная база, к которой и применяется ставка налога. Налоговая база может как совпадать, так и не совпадать с объектом н/о.

Для установления налоговой базы необходимо знать масштаб налога, т.е. определенную законом физическую характеристику или параметр измерения объекта н/о. В то же время единицей налога следует считать условную единицу принятого масштаба, используемую для количественного выражения налоговой базы.

Для получения фактических показателей налоговой базы необходимо ведение соответствующего учета. Основой для получения показателей является бухгалтерский учет. Вместе с тем также возникает необходимость ведения налогового учета. Для того чтобы обеспечить временную определенность существования налога, необходимо установить налоговый период- календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Исчисление суммы налога невозможно без применения налоговой ставки - величина налоговых исчислений на единицу измерения налоговой базы.

Размер налогового обязательства фиксируется в специальном налогово-отчетном документе, называемом налоговый расчет, который д/б представлен в налоговые органы в установленный срок - срок подачи налогового расчета.

Растет суммы налога производится по определенной методике (формуле), установленной законодательством и находящей свое отражение в заполнении соответствующих строк и граф налогового расчета.

При исчислении налога, подлежащего взносу в бюджет, необходимо учитывать налоговые льготы - предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками и плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Сумма налога, причитающаяся взносу в бюджет, именуется налоговым окладом.

Законодательством устанавливается и срок уплаты налога, в течение которого налогоплательщик обязан фактически внести налог в бюджет.

Источник налога - тот резерв, соответствующий экономический показатель, за счет которого производится уплата налога. Например, прибыль, финансовый результат.

Для упорядочения процедуры внесения налога в бюджет устанавливается порядок уплаты налога, представляющий собой нормативно установленные способы и процедуры внесения налога в бюджет.

Получателем налога является бюджет или внебюджетный фонд.

После определения всех вышеуказанных составляющих происходит реализация налогового обязательства, а именно, уплата налогового оклада в конкретный бюджет.

Виды налогов и основания для их классификации

Многообразие существующих налогов вызывает необходимость их классификации (разделение на виды) на определенной основе. Кроме того, отнесение того или иного налога к определенному виду позволяет более четко уяснить содержание и суть данного налога.

Наиболее существенное значение в современной теории и практике н/о имеют следующие основания классификации налогов:

1. по способу взимания налога

2. по субъекту-налогоплательщику

3. по органу, который устанавливает и конкретизирует налоги

4. по порядку введения налога

5. по уровню бюджета, в который зачисляется налоговый платеж

6. по целевой направленности введения налога

1. По способу взимания налогов

Согласно данному основанию, различают прямые и косвенные налоги.

Прямые налоги взимаются в процессе накопления материальных благ непосредственно с доходов или имущества налогоплательщиков, поэтому, для последних размер налога известен.

Косвенные (иначе - адвалорные) налоги взимаются через цену товара. Это своеобразные надбавки, включаемые государством в цену товаров и услуг (акцизы, НДС). Основное отличие м/у прямыми и косвенными налогами - по месту формирования источника выплаты налога. Если при прямом н/о источник формируется непосредственно у налогоплательщика, то при косвенном - источник налога поступает налогоплательщику в составе иных платежей (в основном в составе цены).

Другим критерием деления налогов на прямые и косвенные называют теоретическую возможность переложения налогов на потребителей. Окончательным плательщиком прямых налогов становится тот, кто получает доход, в то время как окончательным плательщиком косвенных налогов выступает потребитель товара, на который налог перекладывается путем надбавки к цене.

2. По субъекту - налогоплательщику

Налоги с физических лиц (налог на доходы физических лиц, налог на имущество физических лиц, земельный налог)

Налоги с п/п и организаций (налог на прибыль, НДС, акцизы, налог на имущество п/п и т.д.)

Смешанные налоги, которые уплачивают как физические, так и п/п и организации (госпошлина, транспортный налог).

3. По органу, который устанавливает и конкретизирует налоги Федеральные (общегосударственные) налоги. Размеры ставок, определение объектов н/о, плательщиков и методов исчисления федеральных налогов, а также порядок зачисления их сумм в бюджеты различных уровней определяются законодательством России и являются едиными на всей ее территории.

Региональные налоги (налоги республик в составе РФ и налоги краев, областей, автономной области, округов). Отличительной чертой региональных налогов является то, что конкретные размеры ставок, определение объектов н/о, плательщиков и методов исчисления налогов устанавливаются в соответствии с законодательством России законодательными органами субъектов федерации: республик в составе РФ или решениями органов государственной власти краев, областей.

Местные налоги. Местные налоги, механизм их исчисления и взимания вводятся районными и городскими органами в соответствии с законодательством России и республик в составе РФ.

4. По порядку введения налога

Общеобязательные налоги устанавливаются законодательными актами РФ и взимаются на всей ее территории независимо от бюджета, в который они поступают. К ним относятся все федеральные налоги, а также налог на имущество п/п, налог на имущество физических лиц, земельный налог. Факультативные налоги непосредственно вводиться они могут законодательными актами республик в составе РФ или решениями органов государственной власти краев, областей. Взимание этих налогов на той или иной территории - компетенция органов местного самоуправления (все местные налоги, за исключением тех, которые являются общеобязательными).

5. По уровню бюджета, в который зачисляется налоговый платеж Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или внебюджетный фонд. Среди закрепленных налогов выделяют налоги, которые поступают в федеральный бюджет, в региональный бюджет, в местный бюджет, во внебюджетный фонд.

Регулирующие (разноуровневые) налоги поступают одновременно в бюджеты различных уровней в пропорции, согласно бюджетному законодательству (налог на прибыль с п/п). Суммы отчислений по таким налогам, зачисляемые непосредственно в республиканский бюджет республики в составе РФ, в краевые, областные бюджеты краев и областей, определяются при утверждении бюджета каждого из субъектов федерации.

6. По целевой направленности введения налога

Абстрактные (общие) налоги вводятся государством для формирования бюджета в целом, тогда как целевые (специальные) налоги вводятся для финансирования конкретного направления затрат государства. Для целевых налоговых платежей создается специальный фонд (внебюджетный) или в самом бюджете для подобного вида налогов вводится специальная статья.

Дата публикования: 2015-09-17; Прочитано: 4284 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!