|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Метод дисконтированных денежных потоков

|

|

Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления. Применяется метод ДДП, когда:

• предполагается, что будущие денежные потоки будут существенно от

личаться от текущих;

• имеются данные, позволяющие обосновать размер будущих потоков

денежных средств от недвижимости;

• потоки доходов и расходов носят сезонный характер;

• оцениваемая недвижимость - крупный многофункциональный коммер

ческий объект;

• объект недвижимости строится или только что построен и вводится

(или введен в действие).

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Для расчета ДДП необходимы данные:

• длительность прогнозного периода;

• прогнозные величины денежных потоков, включая реверсию;

• ставка дисконтирования.

Алгоритм расчета метода ДЦП.

1. Определение прогнозного периода. В международной оценочной

практике средняя величина прогнозного периода 5-10 лет, для России типич

ной величиной будет период длительностью 3-5 лет. Это реальный срок, на

который можно сделать обоснованный прогноз.

2. Прогнозирование величин денежных потоков.

При оценке недвижимости методом ДДП рассчитывается несколько видов дохода от объекта:

1) потенциальный валовой доход;

2) действительный валовой доход;

3) чистый операционный доход;

4) денежный поток до уплаты налогов;

5) денежный поток после уплаты налогов.

На практике российские оценщики вместо денежных потоков дисконтируют доходы:

• ЧОД (указывая, что объект недвижимости принимается как не отяго

щенный долговыми обязательствами),

• чистый поток наличности за вычетом расходов на эксплуатацию, зе

мельного налога и реконструкцию,

• облагаемую налогом прибыль.

Необходимо учитывать, что требуется дисконтировать именно денежный поток, так как:

• денежные потоки не так изменчивы, как прибыль;

• понятие «денежный поток» соотносит приток и отток денежных

средств, учитывая такие денежные статьи, как «капиталовложения» и «долговые

обязательства», которые не включаются в расчет прибыли;

• показатель прибыли соотносит доходы, полученные в определенный

период, с расходами, понесенными в этот же период, вне зависимости от ре

альных поступлений или расхода денежных средств;

• денежный поток - показатель достигнутых результатов как для самого

владельца, так и для внешних сторон и контрагентов - клиентов, кредито

ров, поставщиков и т.д., поскольку отражает постоянное наличие определен

ных денежных средств на счетах владельца.

Особенности расчета денежного потока при использовании метода ДЦП.

1. Поимущественный налог (налог на недвижимость), слагающийся из

налога на землю и налога на имущество, необходимо вычитать из действи

тельного валового дохода в составе операционных расходов.

2. Экономическая и налоговая амортизация не является реальным де

нежным платежом, поэтому учет амортизации при прогнозировании доходов

является излишним.

3. Капитальные вложения необходимо вычитать из чистого операцион

ного дохода для получения величины денежного потока, поскольку это реаль

ные денежные выплаты, увеличивающие срок функционирования объекта и

величину стоимости реверсии.

4. Платежи по обслуживанию кредита (выплата процентов и погашение

долга) необходимо вычитать из чистого операционного дохода, если оценива

ется инвестиционная стоимость объекта (для конкретного инвестора). При

оценке рыночной стоимости объекта недвижимости вычитать платежи по об

служиванию кредита не надо.

5. Предпринимательские расходы владельца недвижимости необходимо

вычитать из действительного валового дохода, если они направлены

на поддержание необходимых характеристик объекта.

Таким образом, денежный поток (ДП) для недвижимости рассчитывается следующим образом:

1. ДВД равен сумме ПВД за вычетом потерь от незанятости и при сборе

арендной платы и прочих доходов;

2. 40Д равен ДВД за вычетом ОР и предпринимательских расходов владель

ца недвижимости, связанных с недвижимостью;

3. ДП до уплаты налогов равен сумме 40Д за вычетом капиталовложений и

расходов по обслуживанию кредита и прироста кредитов.

4. ДП равен ДП до уплаты налогов за вычетом платежей по налогу на доходы

владельца недвижимости.

Следующий важный этап - расчет стоимости реверсии. Стоимость реверсии можно спрогнозировать с помощью:

1) назначения цены продажи, исходя из анализа текущего состояния

рынка, из мониторинга стоимости аналогичных объектов и предположений

относительно будущего состояния объекта;

2) принятия допущений относительно изменения стоимости недвижимо

сти за период владения;

3) капитализации дохода за год, следующий за годом окончания про

гнозного периода, с использованием самостоятельно рассчитанной ставки ка

питализации.

Определение ставки дисконтирования. «Ставка дисконта - коэффициент, используемый для расчета текущей стоимости денежной суммы, получаемой или выплачиваемой в будущем».

Ставка дисконтирования должна отражать взаимосвязь «риск - доход», а также различные виды риска, присущие этой недвижимости (коэффициент капитализации).

Поскольку выделить безинфляционную составляющую для недвижимости довольно трудно, оценщику удобнее пользоваться номинальной ставкой дисконтирования, так как в этом случае прогнозы денежных потоков и изменения стоимости собственности уже включают инфляционные ожидания.

Результаты расчета текущей стоимости будущих денежных потоков в номинальном и реальном исчислениях одинаковы. Денежные потоки и ставка дисконтирования должны соответствовать друг другу и одинаково исчисляться.

В западной практике для расчета ставки дисконтирования применяются следующие методы:

1) метод кумулятивного построения;

2) метод сравнения альтернативных инвестиций;

3) метод выделения;

4) метод мониторинга.

Метод кумулятивного построения основан на предпосылке, что ставка дисконтирования является функцией риска и рассчитывается как сумма всех рисков, присущих каждому конкретному объекту недвижимости.

Ставка дисконтирования = Безрисковая ставка + Премии за риск.

Премия за риск рассчитывается суммированием значений рисков, присущих данному объекту недвижимости.

Метод выделения - ставка дисконтирования, как ставка сложного процента, рассчитывается на основе данных о совершенных сделках с аналогичными объектами на рынке недвижимости.

Обычный алгоритм расчета ставки дисконтирования по методу выделения следующий:

• моделирование для каждого объекта-аналога в течение определенного

периода времени по сценарию наилучшего и наиболее эффективного исполь

зования потоков доходов и расходов;

• расчет ставки доходности инвестиций по объекту;

•полученные результаты обработать любым приемлемым статистическим или экспертным способом с целью приведения характеристик анализа к оцениваемому объекту.

Метод мониторинга основан на регулярном мониторинге рынка, отслеживании по данным сделок основных экономических показателей инвестиций в недвижимость. Подобную информацию необходимо обобщать по различным сегментам рынка и регулярно публиковать. Такие данные служат ориентиром для оценщика, позволяют проводить качественное сравнение полученных расчетных показателей со среднерыночными, проверяя обоснованность различного рода допущений.

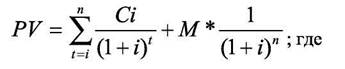

Расчет стоимости объекта недвижимости методом ДЦП производится по формуле:

PV - текущая стоимость;

Ci - денежный поток периода t;

It - ставка дисконтирования денежного потока периода t;

М - остаточная стоимость.

Остаточная стоимость, или стоимость реверсии, должна быть продискон-тирована (по фактору последнего прогнозного года) и прибавлена к сумме текущих стоимостей денежных потоков.

Таким образом, стоимость объекта недвижимости равна = Текущая стоимость прогнозируемых денежных потоков + Текущая стоимость остаточной стоимости (реверсии).

3.6. Определение итоговой стоимости объекта оценки 3.6.1. Согласование результатов оценки

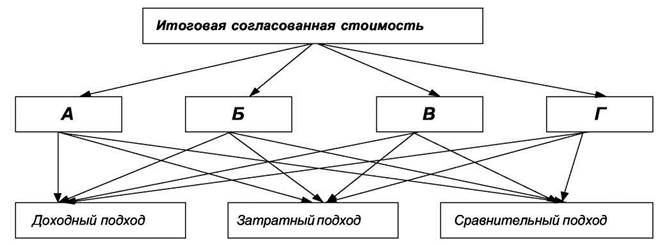

Метод анализа иерархии (МАИ) применяется для согласования результатов, полученных с использованием различных подходов и методов оценки.

1. Первым шагом МАИ является структурирование проблемы, согласование результатов в виде иерархии. В наиболее простом виде иерархия строится с вершины, представляющей цель проблемы через промежуточные уровни, обычно являющиеся критерием сравнения к самому нижнему уровню, который в общем случае является набором альтернатив.

2. После иерархического воспроизведения проблемы строится матрица сравнения критериев и рассчитывается значение приоритетов критериев. Элемент матрицы - ац - представляет собой интенсивность элемента иерархии i относительно иерархии j.

Интенсивность проявления обычно оценивается по шкале интенсивности в балльных оценках от 1 до 9:

1 - равная важность;

3 - умеренное превосходство одного над другим;

5 - существенное превосходство;

7 - значительное превосходство;

9 - очень сильное превосходство;

2,4,6,8 - промежуточные значения.

Если при сравнении элементов иерархии ij получается щ = 5, то а,ч = 1/5.

Сравниваются результаты, получившиеся на нижнем уровне, т.е. набор альтернатив между собой и по каждому выбранному критерию отдельно.

Определяется итоговое значение веса каждой альтернативы путем умножения локальных приоритетов на приоритет соответствия критерия на вышестоящем уровне и дальнейшем суммировании по каждому элементу в соответствии с критерием, на который воздействует элемент.

Рис. 3.6. Согласование результатов оценки

Дата публикования: 2014-11-18; Прочитано: 448 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!