|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Оцінка якості та структури кредитного портфеля банку

|

|

Ефективність кредитної діяльності тісно пов’язана із структурою та якістю кредитного портфеля банку, що викликає необхідність проведення його аналізу.

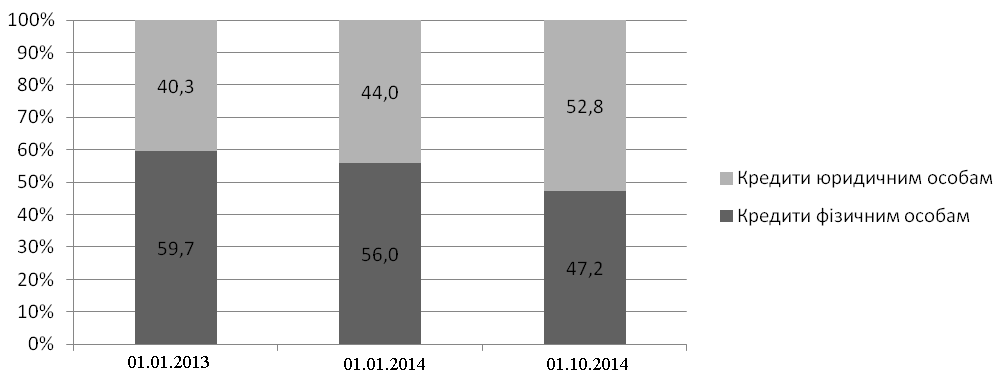

За даними звітності ПАТ «УкрСиббанк» розглянемо структуру кредитного портфеля банку у розрізі клієнтів за 2012-2014 роки (рис. 2.2)

Як уже зазначалося, кредитною політикою ПАТ «УкрСиббанк» було визначено напрямок на підвищення обсягів кредитування середнього та малого бізнесу. Завдяки цьому частка кредитів, наданих юридичним особам зросла на 12,5 п.п. до 52,8% станом на 01.01.2014 року. Відповідно частка кредитів, що надані фізичним особам складає 47,2% станом на початок 2014 року.

Рис. 2.2. Структура кредитів та заборгованості клієнтів ПАТ «УкрСиббанк»

за 2012-2014 рр.*.

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Відповідно до кредитної політики банку основою клієнтської бази на 2012-2014 роки є підприємства таких галузей економіки: торгівля та фінанси, сільське господарство та харчова промисловість (табл. 2.4).

Отже за даними табл.2.4 можна зазначити, що 2014 рік за галузевою спрямованістю відповідає 2012-2013 рокам, тобто банк не планує змінювати напрями кредитування.

Частка кредитів ПАТ «УкрСиббанк», надана підприємствам сфери торгівлі та фінансів збільшилась на 10 п.п. і станом на 01.01.2014 року складає найбільшу частку – 45,0%. Проте темп їх приросту був невисоким – лише 3,7%. Вищими темпами зросли кредити, надані підприємствам сільського господарства та харчової промисловості – на 25,8%. Таким чином їх частка у кредитному портфелі юридичних осіб підвищилась на 11 п.п. до 30,5% станом на початок 2014 року. Підприємства даних галузей є досить прибутковими, тому направленість ПАТ «УкрСиббанк» на їх кредитування є позитивною. Також зросла частка кредитів підприємствам хімічної промисловості на 2 п.п. до 6,5%. За іншими галузями економічної діяльності відбулося структурне зменшення наданих кредитів.

Таблиця 2.4

Динаміка та структура кредитів та заборгованості клієнтів – юридичних осіб

ПАТ «УкрСиббанк» за видами економічної діяльності за 2012-2014 рр.*

| Вид економічної діяльності | Станом на | Відхилення за 2012-2014 рр. | |||||||

| 01.01.2013 | 01.01.2014 | 01.10.2014 | Темп приросту, % | Струк-турне, п.п. | |||||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | ||||

| Торгівля та фінанси | 35,0 | 36,3 | 45,0 | 3,7 | 10,0 | ||||

| Сільське господарство та харчова промисловість | 19,5 | 29,3 | 30,5 | 25,8 | 11,0 | ||||

| Хімічна промисловість | 4,4 | 6,4 | 6,5 | 17,8 | 2,0 | ||||

| Нафтогазова галузь | 5,7 | 5,6 | 0,0 | -100,0 | -5,7 | ||||

| Будівництво нерухомості | 5,0 | 4,4 | 3,4 | -46,3 | -1,7 | ||||

| Виробництво та машинобудування | 6,4 | 4,4 | 3,2 | -59,4 | -3,2 | ||||

| Торгівля транспортними засобами | 8,3 | 4,1 | 2,8 | -72,5 | -5,4 | ||||

| Авіаперевезення та інші транспортні послуги | 5,6 | 1,9 | 1,0 | -85,9 | -4,6 | ||||

| Металургійна та гірнича галузі | 4,2 | 1,0 | 3,1 | -39,4 | -1,0 | ||||

| Інші | 5,8 | 6,6 | 4,5 | -38,1 | -1,4 | ||||

| Усього | 100,0 | 100,0 | 100,0 | -19,4 | – | ||||

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Для визначення пріоритетних напрямків кредитування ПАТ «УкрСиббанк» проаналізуємо динаміку обсягів наданих кредитів у розрізі продуктів (табл. 2.5).

Таблиця 2.5

Динаміка та структура обсягів кредитного портфеля ПАТ «УкрСиббанк»

за групами продуктів за 2012-2014 рр.*

| Група кредитних продуктів | Станом на, млн. грн. | Відхилення з а 2012-2014 роки | ||||||

| 01.01.2013 | 01.01.2014 | 01.10.2014 | Темп приросту, % | Структурне, п.п. | ||||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | |||

| Інші строкові кредити | 47,9 | 53,8 | 64,1 | -17,7 | 16,2 | |||

| Іпотечні кредити | 42,7 | 38,9 | 31,8 | -54,1 | -10,9 | |||

| Кредити на придбання автомобілів | 8,9 | 6,2 | 3,3 | -77,1 | -5,6 | |||

| Овердрафти | 0,5 | 1,0 | 0,8 | -6,2 | 0,3 | |||

| Всього кредитів | 100,0 | 100,0 | 100,0 | -38,5 | – |

*Складено автором за даними річної фінансової звітність ПАТ «УкрСиббанк» на 2012-2014рр.

Найбільшими темпами знизились кредити на придбання автомобілів – на 77,1%, також значно знизились обсяги іпотечних кредитів – на 54,1%. Це зумовлено погіршенням економічної ситуації в країні. Оскільки темпи приросту за різними групами кредитних продуктів відрізняються, змінилась і структура кредитного портфеля у розрізі продуктів.

Частка іпотечних кредитів знизилась на 10,9 п.п. і станом на 01.01.2014 року складає 31,8%, частка кредитів на придбання автомобілів знизилась на 5,6 п.п. – до 3,3%. Найбільшу частку складають інші строкові кредити – 64,1% станом на 01.01.2104 року, що на 16,2% більше, ніж станом на 01.01.2012 року. Овердрафти займають найнижчу частку серед кредитних продуктів – 0,8% станом на 01.01.2014 року. Даний продукт дуже популярний, проте зазвичай обсяги наданих кредитів овердрафт незначні, тому їх частка і є низькою.

Очевидно, що пропонування добре продуманих кредитних продуктів продовжуватиме грати дуже важливу роль у створенні репутації банку як надійного кредитора.

Також варто розглянути структуру кредитного портфеля ПАТ «УкрСиббанк» у розрізі валют (табл. 2.6).

Таблиця 2.6

Динаміка та структура кредитів та заборгованості клієнтів

ПАТ «УкрСиббанк» у розрізі валют за 2012-2014 рр.*

| Вид валюти | Станом на | Відхилення за 2012-2014 рр. | ||||||

| 01.01.2013 | 01.01.2014 | 01.10.2014 | Темп приросту, % | Струк-турне, п.п. | ||||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | |||

| Гривні | 43,2 | 47,9 | 53,7 | -2,1 | 10,5 | |||

| Долари США | 51,1 | 44,9 | 41,4 | -36,2 | -9,7 | |||

| Євро | 1,7 | 3,7 | 2,0 | -8,3 | 0,3 | |||

| Інші | 4,0 | 3,5 | 2,8 | -43,9 | -1,2 | |||

| Усього | 100,0 | 100,0 | 100,0 | -21,3 | – |

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

За даними табл.2.6 слід зазначити, що кредитний портфель за період 2012-2014 років зменшився за всіма видами валют. Проте зниження обсягів гривневих кредитів було незначним – 2,1%. Найвищими темпами знизились кредити, надані в інших валютах – на 43,9%. Також високим був темп зниження обсягів доларових кредитів – на 36,2%. Кредит, надані в євро зменшились на 8,3%. Це призвело до структурних змін кредитного портфеля ПАТ «УкрСиббанк» у розрізі валют.

Так, частка кредитів у гривні збільшилась на 10,5 п.п. до 53,7% станом на початок 2014 року. Частка кредитів у доларах зменшилась на 9,7 п.п. до 41,4%. Частка кредитів у євро практично не змінилась – збільшення на 0,3 п.п. є несуттєвим. Частка кредитів у інших валютах дещо знизилась – на 1,2 п.п. і станом на 01.01.2014 року складає 2,8%.

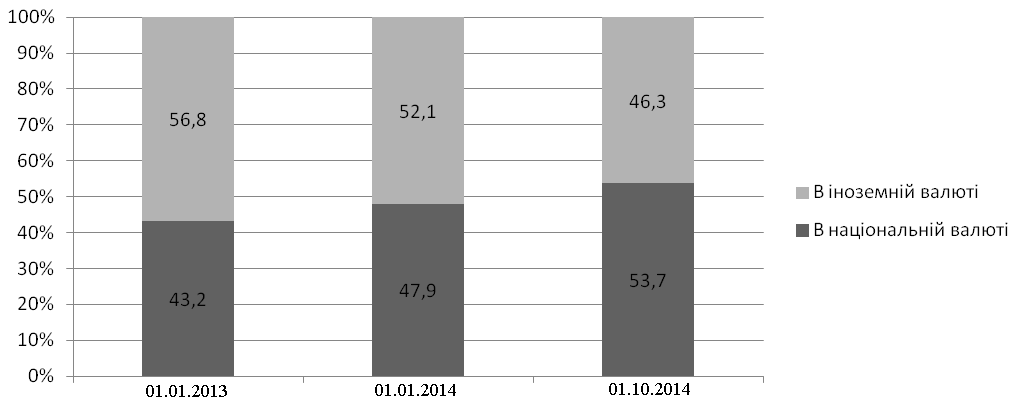

Структура кредитного портфеля ПАТ «УкрСиббанк» у розрізі національна/іноземна валюта наведена на рис. 2.3.

Рис. 2.3. Структура кредитів та заборгованості клієнтів

ПАТ «УкрСиббанк» у розрізі валют за 2012-2014 рр.*

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Якщо станом на 01.01.2012 року кредити в іноземній валюті складали 56,8%, то станом на 01.01.2014 року – лише 46,3. Дана тенденція пов'язана з тим, що беручи кредити в іноземній валюті, позичальники наражаються на валютні ризики, що у випадку несприятливої зміни валютного курсу може негативно вплинути на їх платоспроможність. В результаті погіршення платоспроможності позичальників, збільшується розмір простроченої заборгованості в кредитному портфелі банків та погіршується його якість. Дане явище негативно впливає на розвиток банківського бізнесу. Тому пріоритетним для ПАТ «УкрСиббанк» є нарощення обсягів кредитного портфелю саме в національній валюті.

Структура кредитного портфеля за строками має велике значення для управління кредитним портфелем. Адже збалансованість активів та зобов’язань банку за строками грає велику роль для діяльності банку загалом. Структуру кредитного портфеля ПАТ «УкрСиббанк» за строками наведена у табл. 2.7.

Таблиця 2.7

Динаміка та структура кредитів та заборгованості клієнтів

ПАТ «УкрСиббанк» за строками за 2012-2014 рр.*

| Строк | Станом на | Відхилення за 2012-2014 рр. | ||||||

| 01.01.2013 | 01.01.2014 | 01.10.2014 | Темп приросту, % | Струк-турне, п.п. | ||||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | |||

| До запитання та до 1 місяця | 21,2 | 24,1 | 32,0 | 18,7 | 10,8 | |||

| 1-3 місяці | 6,0 | 6,9 | 12,5 | 64,3 | 6,5 | |||

| 3-12 місяців | 13,9 | 17,9 | 15,3 | -13,1 | 1,4 | |||

| Понад рік | 58,9 | 51,1 | 40,2 | -46,3 | -18,7 | |||

| Усього | 100,0 | 100,0 | 100,0 | -21,3 | – |

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

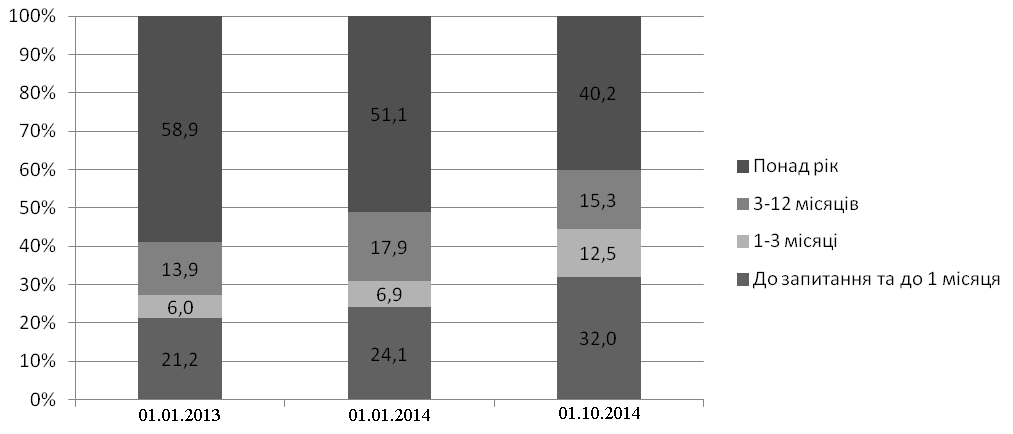

Зміни обсягів кредитів, наданих на різні строки протягом 2012-2014 років були нерівномірними. Найбільшими темпами зріс обсяг кредитів, наданих на строк від 1 до 3 місяців – на 64,3%. Також зросла сума кредитів до запитання та строком до 1 місяця – на 18,7%. Обсяг кредитів, наданих на строк від 3 до 12 місяців зменшився на 13,1%. Проте найвищими темпами знизився обсяг кредитів, наданих на строк понад 1 рік – на 46,3%, що пояснюється кризовим станом економіки країни. Це призводить до неспроможності позичальників розраховуватись за даними кредитами, і відповідно банк видає менше середньо - і довгострокових кредитів.

Таким чином відбулись значні структурні зміни кредитного портфеля ПАТ «УкрСиббанк» за строками (рис. 2.4).

Рис. 2.4. Структура кредитів та заборгованості клієнтів

ПАТ «УкрСиббанк» за строками за 2012-2014 рр.*

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Частка кредитів до запитання та на строк до 1 місяця зросла на 10,8 п.п. і станом на початок 2014 року складає 32,0 %. Також зросла частка кредитів строком на 1-3 місяці – на 6,5 п.п. до 12,5% станом на 01.01.2014 року. Значно скоротилась частка кредитів на строк понад рік – на 18,7 п.п. і станом на початок 2014 року склала 40,2%.

Управління структурою кредитного портфеля за строками з метою мінімізації ризику ліквідності й процентного ризику здійснюється КУАП. Строки окремих кредитних операцій визначаються банком, виходячи з необхідності мінімізації кредитного ризику: здійснюється контроль за тим, щоб у клієнта була можливість генерувати грошовий потік протягом строку запланованої операції в обсязі, достатньому для повернення суми кредиту й сплати процентів за ним.

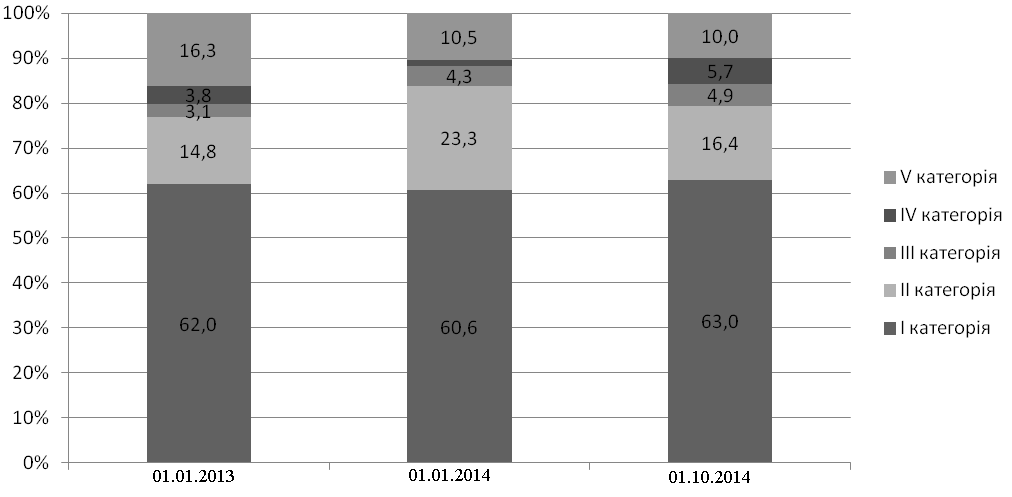

Структура кредитного портфеля ПАТ «УкрСиббанк» наведена на рис. 2.5. Загалом можна стверджувати, що кредитний портфель ПАТ «УкрСиббанк» не є дуже ризиковим. Адже частка кредитів класифікованих як безнадійні значно знизилась і станом на 01.10.2014 року складає 10,0%. Дуже високою є частка кредитів І категорії ризику – 63,0% станом на 01.10.2014 року.

Рис. 2.5. Структура кредитів та заборгованості клієнтів ПАТ «УкрСиббанк»

за категорією ризику за 2012 р. - ІІІ квартал 2014 р.*

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012 р.- ІІІ квартал 2014 р.

Структура кредитного портфеля ПАТ «УкрСиббанк» за категоріями ризику наведена у табл. 2.8.

Таблиця 2.8

Структура кредитів та заборгованості клієнтів ПАТ «УкрСиббанк»

за категорією ризику за 2012 р. - ІІІ квартал 2014 р.*

| Категорія ризику | Станом на | Відхилення за 2013-2014 рр. | ||||||

| 01.01.2013 | 01.01.2014 | 01.10.2014 | Темп приросту, % | Структурне, п.п. | ||||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | |||

| І категорія | 62,0 | 60,6 | 63,0 | 54,7 | 1,0 | |||

| ІІ категорія | 14,8 | 23,3 | 16,4 | 69,0 | 1,6 | |||

| ІІІ категорія | 3,1 | 4,3 | 4,9 | 139,5 | 1,8 | |||

| ІV категорія | 3,8 | 1,3 | 5,7 | 127,6 | 1,9 | |||

| V категорія | 16,3 | 10,5 | 10,0 | -6,7 | -6,3 | |||

| Усього | 100,0 | 100,0 | 100,0 | 52,2 | – |

*Складено автором за даними фінансової звітності ПАТ «УкрСиббанк» за 2012 р. - ІІІ квартал 2014 р.

Загальна якість кредитного портфелю ПАТ «УкрСиббанк» за аналізований період дещо покращилася. Так, зросла частка кредитів І категорії ризику на 1 п.п., ІІ категорії – на 1,6 п.п., ІІІ категорії – на 1,8 п.п., ІV категорії – на 1,9 п.п. Позитивним є зменшення частки кредитів, класифікованих за V категорією ризику на 6,3 п.п., адже ці кредити вважаються безнадійними.

ПАТ «УкрСиббанк» застосовує методику розрахунку резервів щодо кредитного портфелю відповідно до МСБО 39 «Фінансові інструменти: визнання та оцінка» та створив резерви на покриття збитків від знецінення кредитів, які були понесені, але які ще не були конкретно зіставлені з будь-яким окремим кредитом у кредитному портфелі до звітної дати. Політика Банку передбачає віднесення кожного кредиту до категорії не прострочених та не знецінених, поки не буде отримане об’єктивне свідчення того, що кредит є знеціненим. В результаті застосування цієї облікової політики та методики визначення знецінення кредитного портфеля сума резервів на знецінення може перевищувати загальну суму окремо знецінених кредитів.

Банк аналізує кредити корпоративним клієнтам, які визначені як окремі значні кредити, на предмет знецінення незалежно від простроченого статусу кожного такого кредиту, проте враховуючи очікування щодо його погашення та можливості реалізації відповідної застави, за її наявності. Основним фактором, який банк враховує при визначенні знецінення кредитів фізичним особам, є прострочений статус кредиту на основі попереднього досвіду збитків.

Прострочені, але не знецінені кредити – це передусім забезпечені заставою кредити, справедлива вартість застави за якими покриває прострочені процентні платежі та виплати основної суми. Суми, обліковані як прострочені, але не знецінені, являють собою весь залишок за такими кредитами, а не лише прострочені суми окремих платежів.

Аналіз якості кредитного портфеля ПАТ «УкрСиббанк» наведено у табл. 2.9.

Таблиця 2.9

Якість кредитного портфеля ПАТ «УкрСиббанк» за 2012-2014 рр.*

| Категорія якості | Станом на | Відхилення за 2012-2014 рр. | ||||||

| 01.01.2012 | 01.01.2013 | 01.10.2014 | Темп приросту, % | Струк-турне, п.п. | ||||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | |||

| Не прострочені та не знецінені | 61,1 | 76,3 | 83,7 | -15,7 | 22,6 | |||

| Прострочені, але не знецінені | 5,5 | 2,6 | 2,6 | -71,6 | -3,0 | |||

| Знецінені кредити, оцінені на індивідуальній основі | 33,4 | 21,1 | 13,7 | -74,7 | -19,6 | |||

| Усього | 100,0 | 100,0 | 100,0 | -38,5 | – |

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Аналізуючи дані табл. 2.9 слід зазначити,що обсяги кредитного портфеля ПАТ «УкрСиббанк» протягом 2012-2014 років знизились за всіма категоріями якості. Проте зниження обсягу не прострочених та не знецінених кредитів відбувалося нижчими темпами (-15,7%), ніж прострочених та знецінених (71,6 та 74,7% відповідно). Тому якість кредитного портфеля ПАТ «УкрСиббанк» значно покращилась. Так, частка не прострочених та не знецінених кредитів підвищилась на 22,6 п.п. і складає 83,7% станом на 01.01.2014 року. Значне зниження частки знецінених кредитів на 19,6 п.п. в загальній сумі кредитів свідчить про високу ефективність управління проблемною заборгованістю.

Резерв для відшкодування можливих втрат за кредитними операціями є спеціальним резервом, необхідність формування якого обумовлена кредитними ризиками, що притаманні банківській діяльності. Створення резерву під кредитні ризики – це визнання витрат для відображення реального результату діяльності банку з урахуванням погіршення якості його активів або підвищення ризику кредитних операцій табл. 2.10.

Таблиця 2.10

Аналіз зміни резервів під заборгованість за кредитами

ПАТ «УкрСиббанк» за 2012-2014 роки, млн. грн.*.

| Рух резервів | |||

| Залишок на початок періоду | |||

| Зміна резерву протягом періоду | -29 | ||

| Курсові різниці | -31 | ||

| Списання безнадійної заборгованості за рахунок резерву | -276 | -4801 | -1068 |

| Продаж кредитного портфеля | -4918 | -262 | |

| Залишок станом на кінець періоду |

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

За даними табл. 2.10 можна зазначити, що сума резервів під заборгованість за кредитами ПАТ «УкрСиббанк» за 2011-2014 роки значно зменшилась – з 10694 млн. грн. станом на початок 2011 року до 859 млн. грн. станом на початок 2014 року. Такого ефекту було досягнуто поступовими заходами з поліпшення якості кредитного портфеля. Так у 2011 році було продано велику кількість проблемних кредитів, а у 2012 році банком було проведено списання безнадійної заборгованості за рахунок резерву у сумі 4801 млн. грн. У 2013 році банком була списана безнадійна заборгованість у сумі 1068 млн. грн.

Тобто, ПАТ «УкрСиббанк» приділяє значну увагу роботі з проблемною заборгованістю. Це дозволило банку зменшити суму резерву, створеного протягом 2013 року порівняно з 2012.

Фінансовий вплив заставного забезпечення представлений шляхом окремого розкриття вартості забезпечення для (i) активів, заставне забезпечення та інші інструменти підвищення кредитної якості яких дорівнюють балансовій вартості активу чи перевищують її («активи з надлишковим заставним забезпеченням»), та (ii) активів, заставне забезпечення та інші інструменти підвищення кредитної якості яких менше балансової вартості активу («активи з недостатнім заставним забезпеченням.

Вплив заставного забезпечення на якість кредитного портфеля ПАТ «УкрСиббанк» наведений у табл. 2.11.

Таблиця 2.11

Вплив заставного забезпечення на якість кредитного портфеля

ПАТ «УкрСиббанк» протягом 2012-2014 рр.*

| Станом на, млн. грн. | Темп приросту за 2012-2014 рр., % | |||

| 01.01.2013 | 01.01.2014 | 01.10.2014 | ||

| Кредити з надлишковим заставним забезпеченням | ||||

| Балансова вартість кредитів | 53,7 | |||

| Справедлива вартість застави | 40,4 | |||

| Надлишок | 28,5 | |||

| Кредити з недостатнім заставним забезпеченням | ||||

| Балансова вартість кредитів | -33,2 | |||

| Справедлива вартість застави | -58,9 | |||

| Недостача | -7,8 |

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Дані табл. 2.4 вказують,що балансова вартість кредитів з надлишковим заставним забезпеченням зросла на 53,7%, а справедлива вартість застави за такими кредитами збільшилась на 40,4%. Завдяки цьому надлишок заставного забезпечення зріс на 28,5%. Балансова вартість кредитів з недостатнім заставним забезпеченням зменшилась на 33,2%, а справедлива вартість застави за такими кредитами зменшилась на 58,9%. Завдяки цьому недостача заставного забезпечення зменшилась на 7,8%. Це позитивно характеризує діяльність ПАТ «УкрСиббанк» щодо управління кредитним портфелем у сфері забезпечення кредитів.

Сума та вид заставного забезпечення, яке вимагає ПАТ «УкрСиббанк», залежать від оцінки кредитного ризику контрагента. В банку діють інструкції щодо визначення прийнятності певних видів заставного забезпечення та параметри оцінки вартості забезпечення.

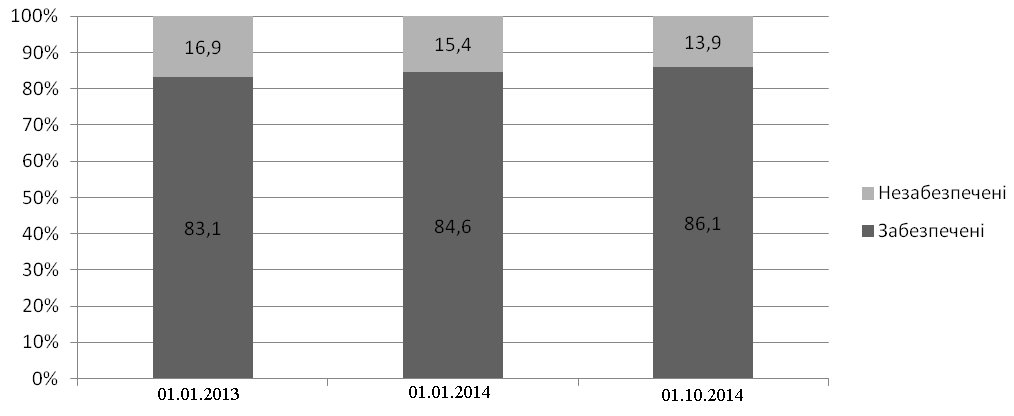

Досліджуючи структуру кредитного портфеля банку з точки зору забезпеченості необхідно зазначити, що найбільша частка кредитів видається саме під забезпечення рис. 2.6.

Рис. 2.6. Структура кредитів та заборгованості клієнтів

ПАТ «УкрСиббанк» за забезпеченістю за 2012-2014 рр.*

*Складено автором за даними Річної фінансової звітності ПАТ «УкрСиббанк» за 2012-2014 рр.

Дані рис. 2.6 вказують, що частка забезпечених кредитів за 2012-2014 роки зросла на 3,0 п.п. і станом на 01.01.2014 року складає 86,1%. Одне з актуальних питань, які повинні бути вирішені в процесі управління кредитним портфелем банку – це типи забезпечення, їх якість та кількість, адже застава повинна гарантувати можливість повернення кредиту з відсотками у випадку її реалізації. Банк повинен висувати більш жорсткі вимоги до наявності / відсутності забезпечення.

Забезпечення кредиту повинно відповідати низці вимог, так як його прийняття дозволяє забезпечити покриття можливих втрат при неповерненні заборгованості за кредитом, основними з яких є: ліквідність, законність, можливість довгострокового зберігання. Банк проводить обачну заставну політику, засновану на ретельній перевірці і оцінці вартості забезпечення.

У структурі заставного майна найбільш поширеними видами застави є нерухоме майно житлового призначення та інше нерухоме майно (будівлі, споруди офісного призначення та ін.), а також різні майнові права.

Отже, кредитний портфель ПАТ «УкрСиббанк» добре диверсифікований за клієнтами, галузями, валютою та строками. Банк орієнтується на кредитування малого та середнього бізнесу в галузях торгівлі, фінансів, сільського господарства та харчової промисловості. У зв’язку з нестабільністю ситуації на валютному ринку України зросла частка короткострокових кредитів національній валюті. Кредитний портфель ПАТ «УкрСиббанк» не є дуже ризиковим. Якість кредитного портфеля знаходиться на високому рівні.

Дата публикования: 2015-11-01; Прочитано: 2093 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!