|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Инвестиции и источники инвестирования организации

|

|

Эффективность развития экономики страны, ее отдельных отраслей и организаций во многом зависит от характера инвестиционной политики, ее направленности на наиболее полное и рациональное использование всех видов ресурсов. Инвестиционная политика определяет наиболее приоритетные направления инновационной деятельности, от которой зависит повышение эффективности экономики, обеспечение наибольшего прироста продукции. Основная цель современной инвестиционной политики – перевод экономики на интенсивный путь развития с сокращением затрат на экстенсивный рост производственного потенциала, т.е. нового строительства.

Инвестиции – это долгосрочные вложения средств в целях создания новых и реконструкции действующих организаций, освоение новейших технологий и техники, увеличение производства и получение прибыли.

Различают следующие виды инвестиций:

1) реальные инвестиции (прямые);

2) финансовые (портфельные) инвестиции;

3) инвестиции в нематериальные активы.

Реальные инвестиции выступают как совокупность вложений в реальные экономические активы: материальные ресурсы (элементы физического капитала, прочие материальные активы) и нематериальные активы (научно-техническая, интеллектуальная продукция и т.д.). Результатами реального инвестирования является замена устаревшего оборудования на новое, расширение действующих или создание новых предприятий.

К финансовым инвестициям относится приобретение инвестором акций, облигаций, а также других ценных бумаг (ЦБ), выпущенных частными организациями и государством с целью получения прибыли. Их называют «портфельными инвестициями», так как это документы, подтверждающие права их владельцев на часть собственности. В этом случае прирост реального капитала не происходит, а представляет собой покупку титула собственности. Однако в организации, реализующей акции и другие ЦБ, вырученные средства, как правило, используются на расширенное воспроизводство основных средств.

Инвестиции в нематериальные активы предусматривают вложения денежных средств в развитие научных исследований, приобретение лицензий на использование новых технологий, повышение квалификации работников и другие подобные цели.

Инвестиции классифицируются на материальные и нематериальные; государственные и частные, внутренние и внешние; собственные, заемные и привлеченные.

По связи с процессом воспроизводства выделяют следующие группы инвестиций:

нетто-инвестиции – начальные инвестиции, осуществляемые в период создания или покупки организации как единого имущественного комплекса, а также вкладываемые в расширение производственного потенциала;

реинвестиции – средства, направляемые на восстановление или замену изношенных и выбывших основных средств организации;

брутто-инвестиции – общий объем инвестиций, состоящий из нетто-инвестиций и реинвестиций.

Привлечение иностранных (внешних) инвестиций – это проблема, без решения которой Республика Беларусь не может войти в число экономически развитых стран, т.е. или мы привлекаем инвестиции, или остаемся на обочине цивилизации. Ведь инвестиции – это новые технологии, новый уровень менеджмента, выход на новые рынки, новые высокооплачиваемые рабочие места.

Источники инвестиций делятся на три группы: внутренние, внешние и бюджетные. Внутренними (собственными) источниками являются: чистая (нераспределенная) прибыль, налоговые отсрочки (налоговый кредит) и дотации. Внешними являются заемные и привлекаемые финансовые ресурсы. Заемные – это банковские и бюджетные кредиты. Привлекаемые финансовые средства инвесторов – это средства, получаемые от продажи акций, паевые и иные взносы членов трудового коллектива, физических и юридических лиц.

Бюджетным источником являются инвестиционные ассигнования государства (т.е. бюджетные ассигнования). Мировая практика свидетельствует, что подавляющая часть инвестиций (55-60%) привлекается из внешнего источника, 30-35% - из внутренних источников и только 5-10% из бюджета.

Инвестиции акционеров – это прямые вложения средств населения в акционерные организации с целью получения соответствующего дохода в будущем (дивидендов).

На уровне организаций основными направлениями инвестиционной деятельности являются затраты на создание новых, реконструкцию и техническое перевооружение действующих основных средств. К собственным средствам организаций относится чистая (нераспределенная) прибыль.

Технический прогресс требует, чтобы доля прибыли значительно возрастала.

Решение об использовании средств принимает собственник.

Анализ эффективности инвестиций состоит из общеэкономического, технико-экономического и финансового анализов.

Общеэкономический анализ представляет собой описание благоприятной и неблагоприятной экономической ситуации и критериев значимости инвестиций.

Технико-экономический анализ касается технической части инвестиционного проекта с доказательством экономических преимуществ того или иного технического решения.

Финансовый анализ инвестиций построен на исследовании денежных потоков капитальной и текущей стоимости. Капитальная стоимость рассчитывается в проекте баланса инвестиций (активы и пассивы). Текущая стоимость – это выручка от реализации товаров (услуг), себестоимость продукции и налоги. Потоки наличности и финансовый анализ отражаются в финансовой части бизнес-плана инвестиционного проекта.

Для определения эффективности вложения инвестиций в основные средства необходимо привести в сопоставимый вид денежные потоки. Денежные потоки – это поступление и расходование денег в различные моменты. Денежные потоки, связанные с инвестициями, имеют следующий вид:

–, –, …, –, +, +, …, +.

Это означает, что сначала производятся денежные затраты, т.е. инвестирование (знак «-»(минус) денежного потока), затем осуществляются денежные поступления дохода от инвестиций (знак «+» (плюс) денежного потока).

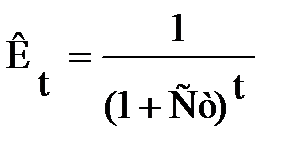

Необходимо подчеркнуть, что ценность денег или ресурсов меняется с течением времени. Это объясняется инфляцией, альтернативными возможностями вложения денег. Стоимость сегодняшних денег больше, чем стоимость той же суммы в будущем. Поэтому денежные потоки наличности должны быть приведены в сопоставимый вид к начальному периоду времени. Для этого применяется коэффициент дисконтирования, который определяется по формуле

,

,

где Кt – коэффициент дисконтирования в t-ом году;

Ст – ставка дисконтирования (ставка процента), выраженная в долях единицы;

t – год вложение инвестиций или получения дохода.

Ставка дисконтирования принимается на уровне ставки рефинансирования Национального банка или фактической ставки процента по долгосрочным кредитам банка. В необходимых случаях может учитываться надбавка за риск, которая добавляется к ставке дисконтирования.

В специально разработанных таблицах приводятся значения коэффициентов дисконтирования для различных величин процентных ставок.

При оценке эффективности различных вариантов долгосрочных инвестиций (инноваций) и выборе наиболее целесообразного варианта в мировой практике используются следующие показатели:

1) чистый дисконтированный доход (ЧДД);

2) внутренняя норма доходности (ВНД);

3) период окупаемости (Ток);

4) рентабельность инвестиций (РИ).

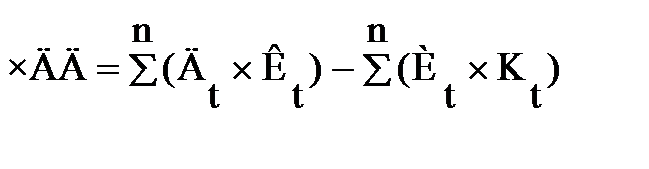

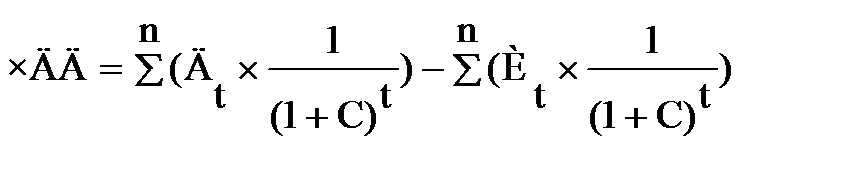

Из перечисленных показателей один принимается в качестве основного, другие как дополнительные. В зарубежной практике в качестве основного показателя наибольшее распространение получил чистый дисконтированный доход. Данный показатель характеризует общий абсолютный результат инвестиционной деятельности, его конечный эффект. Он определяется как разность дисконтированных на один момент времени показателей дохода (прибыли, выгод) и инвестиций. Расчет ведется по формуле

или

,

,

где Дt – доход в t-ом году (т.е. чистая прибыль и амортизационные отчисления);

Иt – инвестиции (капитальные вложения) в t-ом году;

Кt – коэффициент дисконтирования при соответствующей ставке процента и t-го года;

С – ставка дисконтирования (ставка процента), выраженная в долях единицы;

t – год вложения инвестиций или получения дохода;

n – количество лет жизни проекта.

Если величина показателя ЧПД положительна, то вложение инвестиций выгодно. Величина этого показателя является основой для определения других измерителей эффективности.

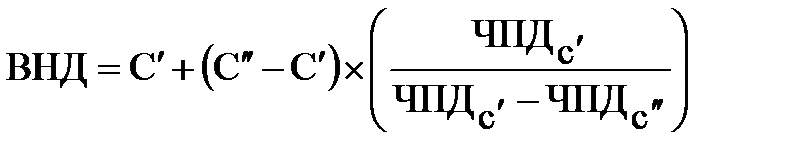

Внутренняя норма доходности – это расчетная ставка процента, при которой полученный доход от проекта равен капитальным вложениям (инвестициям) в проект. Другими словами, это максимальный процент, который может быть оплачен для привлечения инвестиций. Он определяется по формуле

,

,

где  – ставка процента, соответственно более низкая и более высокая;

– ставка процента, соответственно более низкая и более высокая;

и

и  – чистый приведенный доход, соответственно при более низкой и при более высокой ставке процента.

– чистый приведенный доход, соответственно при более низкой и при более высокой ставке процента.

Расчет по приведенной формуле выполняется в следующей последовательности:

а) оценивается ставка (процента) дисконтирования. В качестве проекта обычно используется альтернативная стоимость капитала (АСК). Она отражает средневзвешенную цену привлекаемых ресурсов (кредитов, вкладов акционеров, собственного капитала) и показывает, каково сейчас предложение инвестиционных ресурсов на рынке капиталов и какие есть инвестиционные возможности, каков минимально приемлемый уровень ожидаемой доходности капитала;

б) рассчитывается ЧДД. Если ЧДД положительный, то выбирается большая ставка процента, если ЧДД отрицательный, то выбирается меньшая ставка процента;

в) пересчитывается ЧДД: это делается до тех пор, пока его значение не изменит знак.

Если капитальные вложения осуществляются только за счет привлеченных средств, а кредит получен по ставке С, то разность (ВНД – С) показывает эффект инвестиционной деятельности. При ВНД = С доход только окупает инвестиции, а при ВНД < С инвестиции убыточны.

Срок окупаемости – один из наиболее часто применяемых показателей, используемых для оценки инвестиционных предложений. Он характеризует привлекательность инвестиций с точки зрения времени возвращения вложенных средств и измеряется числом лет, необходимых для их возвращения. Он используется лишь в качестве вспомогательного критерия, чтобы показать, как долго проектный капитал будет подвергнут риску потери. Этот показатель обычно применяется лишь для первичного ранжирования проектов.

Различают средний срок окупаемости и динамический срок. Расчет их следует производить с учетом дисконтирования дохода на момент завершения вложения инвестиций.

Дата публикования: 2015-11-01; Прочитано: 314 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!