|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Учебно-методический комплекс по дисциплине 7 страница

|

|

| Клас 9. Позабалансові рахунки | |||

| 98 Облік інших засобів, цінностей та документів | 980 Документи за розрахунковими операціями 981 Інші цінності і документи 982 Бланки цінних паперів та бланки суворої звітності 983 Документи і цінності, прийняті та відіслані на інкасо 984 Операції за основними засобами 985 Кошти на будівництво, які передані в порядку пайової участі 989 Бланки та цінності в підзвіті та в дорозі | ||

| 99 Контррахунки | 990 Контррахунки для рахунків розділів 90—95 991 Контррахунки для рахунків розділів 96—98 | ||

Рахунки розділів 90—95 використовуються для обліку операцій, які несуть різні ризики для банку. Це зобов’язання та вимоги за укладеними, але ще не виконаними угодами, що мають юридичну силу.

Рахунки розділів 96—98 використовуються для обліку документів, цінностей та розрахунків за операціями з приватизації. Усі рахунки цих розділів активні.

Розділ 99 містить контррахунки, які використовуються для подвійного запису операцій за позабалансовими рахунками.

Підсумовуючи, можна виокремити такі особливості плану рахунків:

1. Мультивалютність. План рахунків забезпечує мультивалютний облік операцій. Операції в іноземній валюті обліковуються на тих самих рахунках, що й операції в гривнях. Зв’язок між операціями в іноземній і національній валютах забезпечують технічні рахунки: рахунок валютної позиції; рахунок гривневого еквівалента валютної позиції.

2. Подвійний запис операцій за позабалансовими рахунками.

3. У Плані рахунків передбачена наявність управлінського обліку.

4. Структурно-логічний взаємозв’язок синтетичного та аналітичного обліку.

Аналітичний облік забезпечується за допомогою аналітичних рахунків. Відкриття будь-яких аналітичних рахунків передбачає наявність обов’язкових параметрів згідно з вимогами Національного банку України. Додаткова інформація, необхідна для управління банком, може бути визначена банком самостійно.

1.4. Параметри і форми аналітичного обліку

Попередній виклад в основному було приділено розгляду засобів бухгалтерського обліку, за допомогою яких відбувається передання фінансової інформації. Утім, складанню і передаванню фінансової звітності передує реалізація фінансовим обліком принаймні ще двох функцій: 1) запис інформації про операції, які виконуються банком, та можливість відобразити ці операції в агрегованому вигляді у фінансовій звітності для аналізу та управління; 2) запис детальної інформації про параметри та контрагентів кожної господарської операції з метою отримання звітів різного рівня для внутрішнього користування, подання органам, що здійснюють перевірки, та для обчислення макроекономічних параметрів грошово-кредитної статистики. Крім того, ураховуючи високий ступінь автоматизації ведення бухгалтерського обліку, необхідно передбачити низку параметрів для автоматизованого виконання завдань, наприклад, для нарахування процентів, складання допоміжної фінансової звітності за окремими видами операцій (кредитними, депозитними тощо).

Здійснення агрегованого обліку для виконання першої функції забезпечується за допомогою синтетичного обліку, тобто з використанням бухгалтерських рахунків, їх перелік наведено у плані рахунків.

Але всю необхідну інформацію неможливо відобразити на рівні лише балансових рахунків: це призведе до того, що план рахунків стане громіздким та незручним для роботи. Щоденна детальна інформація про здійснені банком операції відображається в основній формі аналітичного обліку — особовому рахунку.

Особовий рахунок є формою облікового регістру. Обліковий регістр — це письмовий документ (бухгалтерська форма), який містить накопичені та систематизовані за певними ознаками дані первинних документів. Особові рахунки ведуться за всіма відкритими в банку аналітичними рахунками. Основним аналітичним регістром у банку є особовий рахунок. У ньому відбиваються за встановленими параметрами ознаки господарських операцій, що здійснені банком, які дають змогу з граничною точністю встановити: від кого або кому, звідки або куди перераховані грошові кошти і за що саме. До основних синтетичних регістрів належать: бухгалтерський журнал, в якому фіксуються всі проведені банком за робочий день господарські операції, оборотно-сальдова відомість, перевірна відомість.

Облікові регістри є базою для складання бухгалтерської звітності, найважливішою складовою бухгалтерської звітності є загальна фінансова звітність. Фінансова звітність — це бухгалтерська звітність, що містить інформацію про фінансовий стан та результати діяльності банку за звітний обліковий період.

Виокремлення особових рахунків залежить від виду активу, зобов’язань і власного капіталу з розподілом за контрагентами.

Особові рахунки підлягають реєстрації в спеціальній книзі, де для кожного балансового рахунка IV порядку відводяться окремі аркуші. У ній реєструються всі особові рахунки клієнтів, а також рахунки, відкриті за внутрішньобанківськими операціями (облік майна, власного капіталу, доходів, витрат, результатів діяльності, розрахунків). У разі закриття рахунка в книзі проставляється дата і вказується причина закриття. Книга зберігається у головного бухгалтера; зміни у реєстраційних записах можуть здійснюватись тільки з його дозволу. За деякими балансовими рахунками аналітичний облік ведеться на зведених особових рахунках чи в операційних журналах, книгах, картках у вигляді хронологічного запису операцій для забезпечення контролю за використанням коштів за цільовим призначенням. Наприклад, для обліку касових операцій застосовується «Книга обліку готівки операційної каси та інших цінностей банку»; для обліку основних засобів — «Журнал обліку основних засобів»; у разі розрахунків розрахунковими чеками може використовуватися зведений особовий рахунок за аналітичним рахунком «Розрахунки чеками»; видачу розрахункових чекових книжок можна обліковувати за спеціальними картками обліку тощо.

У деяких випадках як регістри аналітичного обліку використовуються примірники документів. Наприклад, для обліку документів, не сплачених у строк через відсутність коштів у банку, в картотеку до позабалансового рахунка «Документи, не сплачені в строк через відсутність коштів у банку» розміщуються перші примірники грошово-розрахункових документів, які чекають на сплату (платіжні доручення, вимоги-доручення та ін.).

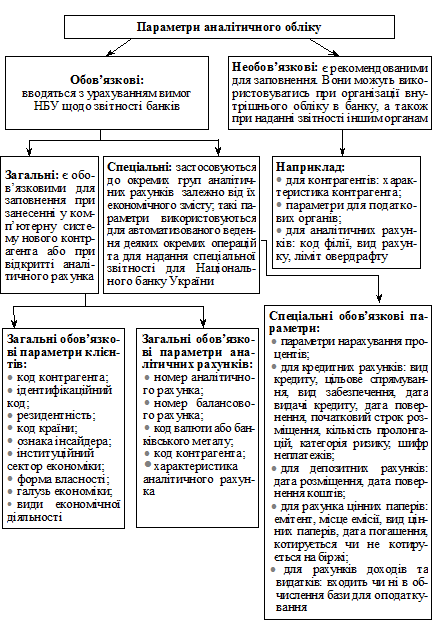

У сучасних умовах процес бухгалтерського обліку в банках автоматизований. У зв’язку з цим, з метою збереження інформації про кожний окремий об’єкт аналітичного обліку, оптимізації його ведення і підготовки звітності комерційними банками, Національним банком України було розроблено «Методичні вказівки щодо ведення параметрів аналітичного обліку». В основу цього нормативного документа покладено таку класифікацію: параметри поділяються на обов’язкові та необов’язкові (рекомендовані); на такі, що стосуються контрагентів (клієнтів), і ті, що стосуються безпосередньо аналітичних (особових) рахунків. Кожен об’єкт аналітичного обліку характеризується набором параметрів, необхідних для побудови звітності (рис. 1.9).

Рис. 1.9. Параметри аналітичного обліку

Обов’язкові параметри запроваджуються з урахуванням вимогНаціонального банку України щодо звітності банків. Вони є обов’язковими під час оформлення нового контрагента або у разі відкриття аналітичного рахунка. Загальні обов’язкові параметри дають змогу: 1) отримати інформацію про всі відкриті клієнту рахунки; 2) вибрати сукупність рахунків, які мають задану характеристику для складання звітності.

Необов’язкові параметри є рекомендованими для заповнення. Вони можуть використовуватися при організації управлінського і податкового обліку в банку, а також при наданні звітності менеджерам банку та іншим органам.

Спеціальні параметри застосовуються до окремих груп аналітичних рахунків залежно від їх економічного змісту. Такі параметри використовуються для автоматизованого ведення деяких операцій та надання спеціальної звітності Національному банку України. Наприклад, для кредитних рахунків ці параметри передбачають забезпечення, вид кредиту, дату видачі кредиту, дату повернення, кількість пролонгацій; для депозитних рахунків — дату і строк розміщення, дату повернення коштів.

Кожному особовому рахунку надається відповідний номер, який може мати до 14 знаків. Перші п’ять (зліва направо) жорстко регламентовані, інші дев’ять (від шостого знака до чотирна-

дцятого) банк формує самостійно відповідно до визначених параметрів аналітичного обліку. Знаки набувають значень від 0 до 9. Номер рахунка не може містити менше ніж п’ять знаків.

Схема побудови номера аналітичного (особового) рахунка наведена нижче (рис. 1.10).

| **** (чотири знаки) | * (один знак) | ********* (дев’ять знаків) |

| Номер балансового рахунка IV порядку | Ключовий розряд | |

| А | В | С |

| — формується банком самостійно — код валюти — код філії — порядковий номер реєстрації особового рахунка — код клієнта — характеристика контрагента та ін. |

Рис. 1.10. Схема побудови номера

аналітичного (особового) рахунка

У номер аналітичного рахунка включають лише частину параметрів з усього набору; інші параметри зберігаються поза номером рахунка і можуть використовуватися під час виконання окремих операцій та складання звітності.

Розглянемо на прикладі можливий підхід до формування номера аналітичного рахунка виходячи з наведеної інформації про контрагентів банку та бухгалтерські рахунки (табл. 1.17—1.19).

Таблиця 1.17

Характеристика та коди контрагентів

| Характеристика контрагента | Значення параметра (сегмент С у номері рахунка) | Значення параметра (ідентифікаційний код контрагента) | Формат параметра | Примітка |

| Банк-резидент | Код МФО банку-контрагента | 6 цифр | Довідник комерційних банків України | |

| Банк-нерезидент | До 10 цифр | Значення параметра визначається банком самостійно | ||

| Інша юридична особа-резидент | Ідентифікаційний код суб’єкта господарської діяльності | 8 цифр | Єдиний державний реєстр підприємств та організацій України | |

| Інша юридична особа-нерезидент | Ідентифікаційний код суб’єкта господарської діяльності | 8 цифр | Єдиний державний реєстр підприємств та організацій України | |

| Фізична особа-резидент | Ідентифікаційний код фізичної особи | 10 цифр | Державний реєстр фізичних осіб — платників податків | |

| Фізична особа-нерезидент | До 10 цифр | Значення параметра визначається банком самостійно | ||

| Внутрішні рахунки | До 10 цифр | Значення параметра визначається банком самостійно |

Таблиця 1.18

Контрагенти (клієнти) банку

| Назва установи | Резидентність | Значення параметра «характеристика клієнта» | Ідентифікаційний код | Значення параметра «код клієнта» |

| АБ «Укргазпромбанк» | Резидент | 320 843 | 320 843 | |

| Банк «Ваnker Trust» | Нерезидент | |||

| ТзОВ «Роксолана» | Резидент | 21 666 080 | ||

| «Сіменс» ЛТД | Нерезидент | 00 276 395 | ||

| Іванченко В.П. | Резидент | 1 980 514 435 | 12 006 | |

| Фрідман Дж. | Нерезидент | 12 007 |

Таблиця 1.19

Бухгалтерські рахунки (відповідно до плану рахунків)

| Назва бухгалтерського рахунка | Номер бухгалтерського рахунка |

| Поточні рахунки суб’єктів господарської діяльності | |

| Поточні рахунки фізичних осіб | |

| Короткострокові кредити суб’єктам господарської діяльності за внутрішніми торговельними операціями | |

| Нараховані проценти за кредитами суб’єктам господарської діяльності за внутрішніми операціями | |

| Прострочена заборгованість за кредитами суб’єктам господарської діяльності за внутрішніми торговельними операціями | |

| Кореспондентські рахунки в НБУ | |

| Кореспондентські рахунки, відкриті в інших банках | |

| Банкноти та монети в касі банку | |

| Несплачені в строк проценти за кредитами клієнтів (позабалансовий) |

Згідно з наведеною у табл. 1.17—1.19 інформацією банк самостійно визначає параметри, які увійшли до сегмента С (*********) на схемі:

· характеристика контрагента (один знак);

· порядковий номер аналітичного рахунка (два знаки);

· код контрагента (до шести знаків).

У номері рахунка код валюти виноситься на окремому полі та виділяється похилою рискою вправо «/». У табл. 1.20 ключовий розряд замінено на символ «к».

Таблиця 1.20

Приклади побудови номерів аналітичних рахунків

| Назва аналітичного рахунка | Номер рахунка |

| Поточний рахунок ТзОВ «Роксолана», дол. США | 2600x301.1001/001 |

| Поточний рахунок ТзОВ «Роксолана» | 2600к302.1001 |

| Кредит № 1, наданий ТзОВ «Роксолана» | 2040к301.1001 |

| Кредит № 2, наданий ТзОВ «Роксолана» | 2040к302.1001 |

| Нараховані проценти за кредитом № 1, що наданий ТзОВ «Роксолана» | 2048к301.1001 |

| Прострочена заборгованість за кредитом № 2, що наданий ТзОВ «Роксолана» | 2047к302.1001 |

| Несплачені в строк проценти за кредитом № 2, що наданий ТзОВ «Роксолана» (позабалансовий рахунок) | 960ІК302Л001 |

| Поточний рахунок Іванченко В. П. | 2620к501. 12006 |

| Поточний рахунок фірми «Сіменс» у доларах США | 2600к401. 1002/001 |

| Поточний рахунок фірми «Сіменс» у німецьких марках | 2600к401.1002/048 |

| Кореспондентський рахунок у банку «Ваnker Тrust» у доларах США | 1500к200.200/001 |

| Кореспондентський рахунок КБ «Укргазпром» | 1200к100.300/012 |

| Грошові кошти у касі № 3 під звіт у касира № 1 | 1001к931 |

Особові рахунки включають такі обов’язкові реквізити:

· номер особового рахунка;

· сума вхідного залишку;

· дата останнього руху за рахунком;

· дата здійснення поточної операції;

· номер документа, на підставі якого здійснюється запис;

· номер банку-кореспондента;

· номер рахунка-кореспондента;

· код операції;

· код валюти;

· сума операції;

· суми обігів за дебетом і кредитом;

· сума вихідного залишку;

· реквізити банку, який веде рахунок.

Особові рахунки клієнтів складаються у двох примірниках, передруковуються за встановленими стандартами і вважаються вихідними документами банків. Другий примірник особового рахунка є випискою з цього рахунка і призначений для видачі клієнту. До виписок з особових рахунків додаються документи (їх копії), на підставі яких зроблено записи за кредитом рахунка.

На документах, що додаються до виписок, проставляється штамп банку, який оформляє виписки з особових рахунків, а також календарний штамп дати проведення документа за особовим рахунком, якщо ця дата не збігається з датою виписки документа.

Приклад особового рахунка наведено нижче:

Надруковано 05/05/03 20:33:23

300142 АТ Укрінбанк м. Київ

1014 ТзОВ «АТЕК»

ТзОВ «АТЕК»

Рахунок 26001001014001 5/05/03 4/05/03 Вик. 12

Вхідний залишок КРЕДИТ* 2388.88

1.5. Банківська документація

Усі банківські операції відбиваються в обліку тільки за наявності документального підтвердження. Банківські документи — це письмове розпорядження клієнта чи відповідального працівника банку на проведення грошово-розрахункової операції або іншої операції в банку. За призначенням вони поділяються на розпорядчі, тобто такі, що містять дозвіл на виконання операції, і виконавчі. Документи надходять до банків від підприємств і установ, інших банків, а також складаються безпосередньо в банку і містять необхідну інформацію про характер операції, що дає змогу перевірити її законність і здійснити банківський контроль.

Таким чином, документ є письмовим підтвердженням виконання операції та підставою для відображення її в бухгалтерському обліку. Документ, який засвідчує операцію, називається первинним. На підставі первинних документів можуть складатися зведені документи.

Сукупність документів, що використовуються банком для ведення бухгалтерського обліку і контролю, складає банківську документацію.

Документи за змістом операцій поділяються на:

· касові;

· меморіальні;

· позабалансові та ін.

Касовими документами оформляються операції з приймання і видачі готівки. Вони поділяються на прибуткові та видаткові. До прибуткових належать оголошення на внесення готівки в касу банку, прибутковий касовий ордер тощо; до видаткових — грошовий чек на отримання готівки і видатковий касовий ордер.

Меморіальні документи використовуються для безготівкових переказів за рахунками. Це розрахункові документи, що надаються банку клієнтами (платіжні доручення, вимоги-доручення, розрахункові чеки), меморіальні ордери та ін.

До позабалансових документів належать прибуткові та видаткові позабалансові ордери. Цими документами оформляються приймання та видача коштовностей і документів, що зберігаються в касі та сховищі.

Форми документів, що підприємства подають банкам, а також документів, що вони отримують від банків на підтвердження виконання відповідних операції, включені в уніфіковану систему грошово-розрахункової документації. Вони затверджені Правлінням НБУ і стандартизовані. Для складання документів використовуються стандартні бланки встановленого зразка, виготовлені друкарським способом. Широко застосовується складання грошово-розрахункових документів на електронно-обчислювальних машинах (з аналогічним розташуванням усіх даних, передбачених стандартною формою друкарського бланку за певною операцією).

Банківські документи включають дані, які називаються реквізитами.

До обов’язкових реквізитів відносять:

· назву установи банку;

· дату здійснення операції;

· зміст операції;

· суму операції;

· підписи відповідальних осіб.

Інші реквізити залежать від виду операції.

Усі грошово-розрахункові документи у своєму складі мають меморіальний ордер, у якому вказано бухгалтерське проведення, тобто визначені бухгалтерські рахунки, що підлягають дебетуванню і кредитуванню.

Реквізити в документах розміщені у відповідній послідовності: довідкові дані — ліворуч, бухгалтерські і статистичні — праворуч.

Кількість примірників документів має бути достатньою для відображення операції в обліку за всіма особовими рахунками всіх сторін-учасників, що беруть участь у виконанні банківської операції. Усі примірники заповнюють на друкарській машинці в один прийом або шляхом множення оригіналів. Чеки, об’яви на внесення готівкою, квитанції, прибуткові і видаткові касові ордери заповнюють власноручно.

Грошово-розрахункові документи підписують посадові особи, яким надано це право.

У банках установлені правила зберігання документів. Щоденно документи, на підставі яких у банку здійснювали господарські операції, групують та брошурують у папки, що мають назву «Документи дня». У таких папках меморіальні документи розміщують у порядку зростання номерів балансових рахунків, які дебетовані. Касові документи, що брошурують, розподіляють окремо на прибуткові і видаткові. Визначений порядок зберігання документів дає змогу у разі потреби швидко знаходити інформацію щодо операцій, здійснених банком.

Розділ 2

Облік СТАТУТНОГО капіталу

2.1. Система рахунків для обліку

статутного капіталу банку

Статутний капітал банку формується через випуск і продаж акцій його учасникам — юридичним і фізичним особам. Відповідно до цього здійснюється методика відображення операцій з формування статутного капіталу банку.

У процесі діяльності банку статутний капітал може зменшуватися за умови зменшення кількості його учасників. Як збільшення, так і зменшення статутного капіталу відбувається лише за рішенням загальних зборів учасників з обов’язковою наступною реєстрацією змін у Національному банку України та в Комісії з цінних паперів і фондового ринку при Кабінеті Міністрів України. Ці установи контролюють також, щоб статутний капітал формувався тільки за рахунок власних (а не позичених чи залучених) коштів учасників, як правило, з прибутку та спецфондів, накопичених ними з цією метою.

Зареєстрований статутний капітал обліковується на пасивних балансових рахунках групи 500: рахунки 5000 «Зареєстрований статутний капітал банку» і 5001 «Несплачений зареєстрований статутний капітал банку», а до рахунка 5000 відкриваються ще два субрахунки: 5000/1 — для обліку привілейованих акцій; 5000/2 — для обліку простих акцій. Аналітичний облік ведеться в розрізі акціонерів банку в поіменному реєстрі.

Відображення операцій за рахунками групи 500 «Статутний капітал банку» здійснюється лише на балансі головного банку (юридичної особи).

Внески в статутний капітал можуть здійснюватися і в іноземній валюті, яка перераховується в гривні за курсом Національного банку України на дату внеску, і надалі коригування його зміни не проводиться.

Крім того, для обліку операцій, пов’язаних з рухом коштів із формування статутного капіталу — випуском (емісією) акцій, їх продажем, скуповуванням, нарахуванням емісійних різниць та дивідендів, — використовуються ще й такі рахунки:

3630 (А) «Внески за незареєстрованим статутним капіталом»;

3631 (П) «Кредиторська заборгованість перед акціонерами за дивіденди»

5001 (КП) «Несплачений зареєстрований статутний капітал банку»;

5002 (КП) «Власні акції, які викуплені в акціонерів»;

5003 (П) «Дивіденди, які направлені на збільшення статутного капіталу»;

5010 (П) «Емісійні різниці»;

5020 (П) «Загальні резерви»;

5021 (П) «Резервні фонди»;

5022 (П) «Інші фонди банку»;

5030 (П) «Нерозподілені прибутки минулих років»;

5031 (А) «Непокриті збитки минулих років»;

5040 (П) «Прибуток звітного року, що очікує затвердження»;

5041 (А) «Збиток звітного року, що очікує затвердження»;

510 (П) «Результати переоцінки»;

59 (АП) «Результат поточного року»;

6203 (АП) «Результат від торгівлі цінними паперами на продаж».

2.2. Облік операцій з формування

статутного капіталу банку

Для формування статутного капіталу банку за місцем його створення в регіональному управлінні Національного банку України відкривається тимчасовий рахунок для внесків засновників. Внески акціонерів за незареєстрованим статутним капіталом обліковуються на рахунку 3630 «Внески за незареєстрованим статутним капіталом». Після перерахування акумульованих коштів із тимчасового рахунка на кореспондентський рахунок, отримані внески за статутним капіталом обліковуються так:

Д-т 1200 «Коррахунки в НБУ» або

Д-т 2600 «Поточні рахунки клієнтів»;

К-т 3630 «Внески за незареєстрованим статутним капіталом».

Наприклад. Облік внесення коштів за оголошеним і незареєстрованим статутним капіталом у розмірі 12 000 грн, який реєструється в процесі надходження внесків.

1. На часткове внесення грошей

Д-т 1200 «Коррахунок у Національному банку України» — 40 000 грн;

К-т 3630 «Внески за незареєстрованим статутним капіталом» — 40 000 грн.

2. На суму несплаченого статутного капіталу

Д-т 5001 «Несплачений зареєстрований капітал банку» — 80 000 грн;

К-т 5000 «Зареєстрований статутний капітал банку» — 80 000 грн.

3. На суму сплаченого статутного капіталу

Д-т 3630 «Внески за незареєстрованим статутним капіталом» — 40 000 грн;

К-т 5000 «Зареєстрований статутний капітал банку» — 40 000 грн.

4. Отримано кошти після реєстрації банку

Д-т 1200 «Коррахунок в НБУ» — 80 000 грн;

К-т 5001 «Несплачений зареєстрований капітал банку» — 80 000 грн.

Після цієї операції статутний капітал банку сформовано в зареєстрованій сумі 120 000 грн, що і відображено за кредитом рахунка 5000 «Зареєстрований статутний капітал банку».

Забороняється розміщення акцій серед засновників або інвесторів, відповідно до чинного законодавства, за вартістю, меншою за номінальну. У випадках реалізації за вищою ціною, ніж їх номінальна вартість, виникає емісійний дохід, який обліковується на пасивному рахунку 5010 «Емісійні різниці». Його використання регламентується установчими документами банку.

Операції з реалізації акцій за вартістю вищою номіналу в обліку відображають у такий спосіб:

1. На оголошення та реєстрацію статутного капіталу на суму 120 000 грн за номінальною вартістю:

Д-т 5001 «Несплачений зареєстрований капітал банку» — 120 000 грн;

К-т 5000 «Зареєстрований статутний капітал банку» — 120 000 грн.

2. На реалізацію (розміщення) акцій на суму 125 000 грн:

Д-т 1200 «Коррахунок у Національному банку України» — 125 000 грн;

К-т 5001 «Несплачений зареєстрований статутний капітал банку» — 120 000 грн;

К-т 5010 «Емісійні різниці» — 5000 грн.

Банки можуть здійснювати викуп акцій власної емісії у акціонерів, а потім за необхідності їх перепродавати, розповсюджувати серед своїх працівників або анулювати, що відповідно відображається в бухгалтерському обліку.

Розглянемо це на прикладах.

1. Викуп акцій.

Для обліку руху викуплених акцій в акціонерів у плані рахунків передбачено активний рахунок 5002 «Власні акції банку, які придбані в акціонерів». Здійснюючи ці операції, складають бухгалтерські проведення.

У випадках:

а) на викуп:

Д-т 5002 «Власні акції банку, які придбані в акціонерів» — 9000 грн;

К-т 1200 «Коррахунок у Національному банку України» — 9000 грн;

б) на відображення в межах пасивного рахунка 5000 «Зареєстрований статутний капітал банку» на окремому субрахунку «Акції, що перебувають у власності банку»:

Д-т 5000 «Сплачений зареєстрований капітал банку» — 9000 грн;

К-т 5000 «Зареєстрований статутний капітал банку», субрахунок «Акції, що перебувають у власності банку» — 9000 грн.

2. Перепродаж викуплених акцій.

З дати викупу акції протягом року мають бути розповсюджені серед працівників, перепродані або анульовані.

Продаж може здійснюватися як за ціною вищою, так і нижчою від номіналу. У випадку вищої ціни різниця відноситься на рахунок 5010 «Емісійні різниці», а в разі нижчої — на зменшення залишку попередньої суми, яка раніше накопичилася на вказаному рахунку. Якщо ж різниці немає або вона недостатня, то втрата від продажу за ціною, нижчою номіналу, відноситься насамперед на дебет рахунка 5030 «Прибутки та збитки минулих років», а в разі їх недостачі або відсутності — на рахунок 5040 «Прибуток чи збиток минулого року, що очікує затвердження».

Наприклад, перепродаж акцій за номіналом вартістю 9000 грн відображається такими бухгалтерськими проведеннями:

1. На надходження грошових коштів:

Д-т 1001 «Банкноти та монети в касі банку» — 9000 грн

або

Д-т 1200 «Коррахунок у Національному банку» 9000 грн;

К-т 5002 «Власні акції банку, які викуплені в акціонерів» 9000 грн.

2. Одночасно на відображення за статутним капіталом про те, що акції вже не перебувають у власності банку:

Д-т 5000 «Зареєстрований статутний капітал банку», субрахунок «Акції, що знаходяться у власності банку» 9000 грн;

К-т 5000 «Зареєстрований статутний капітал банку» 9000 грн.

Перепродаж акцій може здійснюватися як за номінальною вартістю, так і за ціною, вищою або нижчою від номіналу. Відображення різниці між ціною викупу та продажу, тобто прибутку або збитку, здійснюється на окремому активно-пасивному рахунку 6203 «Результат від торгівлі цінними паперами на продаж».

Дата публикования: 2014-11-19; Прочитано: 563 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!