|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Модель оптимизации портфеля

|

|

Допустим, что у нас имеется две возможности инвестирования. Первая – в безрисковый актив с доходностью  Вторая – покупка акции (или портфеля акций), доходность по которой является случайной величиной

Вторая – покупка акции (или портфеля акций), доходность по которой является случайной величиной  с математическим ожиданием

с математическим ожиданием  и средним квадратическим отклонением

и средним квадратическим отклонением

Портфель однозначно будет определяться долей  капитала, инвестируемой в рисковый актив. Оставшаяся часть капитала

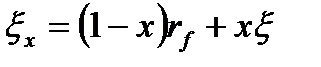

капитала, инвестируемой в рисковый актив. Оставшаяся часть капитала  будет вложена в безрисковый актив. Для каждого такого портфеля доходность определяется по формуле:

будет вложена в безрисковый актив. Для каждого такого портфеля доходность определяется по формуле:

(6.6)

(6.6)

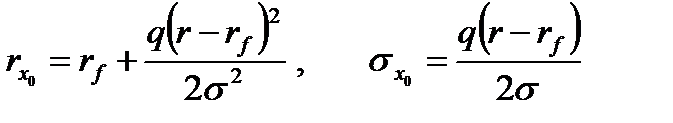

Тогда ожидаемая доходность и среднее квадратическое отклонение доходности портфеля равны

(6.7)

(6.7)

Перед каждым инвестором стоит задача выбора оптимального портфеля по каким-то собственным критериям. Оптимальный портфель определяется конкретным значением  Рассмотрим несколько вариантов этой задачи.

Рассмотрим несколько вариантов этой задачи.

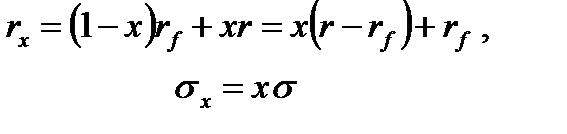

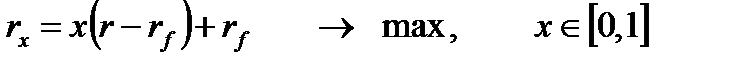

1. Максимум ожидаемой доходности. Предположим, что инвестор не интересуется риском и оптимизирует портфель, стараясь получать максимум ожидаемой доходности. Тогда задача формулируется так:

(6.8)

(6.8)

Решение зависит от знака коэффициента  . В зависимости от него имеется три случая изменения

. В зависимости от него имеется три случая изменения  , как функции параметра

, как функции параметра  (рис. 6.2).

(рис. 6.2).

|

|

|

|

|

|

|

| Рис. 6.2. |

| а) |

| б) |

| в) |

функция возрастает и достигает максимума при

функция возрастает и достигает максимума при  то есть когда весь капитал вкладывается в рисковый актив.

то есть когда весь капитал вкладывается в рисковый актив.

В случае б)  , максимум достигается при

, максимум достигается при  когда портфель состоит только из безрискового актива.

когда портфель состоит только из безрискового актива.

Случай в), когда  , и любой портфель может быть оптимальным.

, и любой портфель может быть оптимальным.

Следует заметить, что второй третий случаи являются очевидными с точки зрения инвестора – он предпочтет безрисковый актив  Далее будем рассматривать только неочевидный случай, когда

Далее будем рассматривать только неочевидный случай, когда

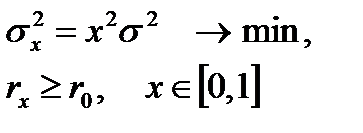

2. Задача Марковица. Допустим, что задан некоторый уровень доходности  , ниже которого инвестор не хотел бы иметь ожидаемую доходность. Тогда оптимальный портфель выбирается среди всех возможных так, чтобы риск инвестиций был минимальным:

, ниже которого инвестор не хотел бы иметь ожидаемую доходность. Тогда оптимальный портфель выбирается среди всех возможных так, чтобы риск инвестиций был минимальным:

(6.9)

(6.9)

|

|

|

|

|

|

|

1

|

| Рис. 6.3. |

Очевидно, что

(рис. 6.3).

(рис. 6.3).

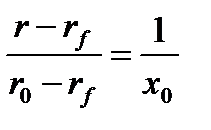

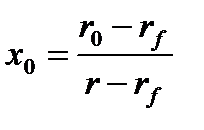

Составляем пропорцию  и находим долю инвестиций в рисковый актив -

и находим долю инвестиций в рисковый актив -  .

.

(6.10)

(6.10)

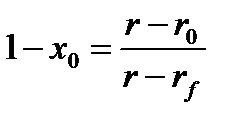

Соответственно

(6.11)

(6.11)

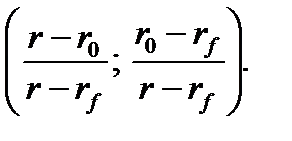

Таким образом, оптимальный портфель в задаче Марковица в простейшем случае безрискового и рискового активов определяется следующей парой:

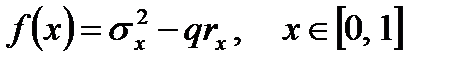

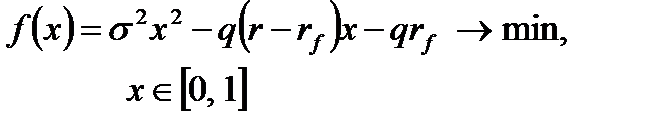

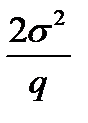

3. Соотношение “риск-доходность”. Предположим, что предпочтение инвестора определяется минимизацией некоторой функции, связывающей риск и доходность портфеля. Введем функцию рискованности, например, следующим образом:

Коэффициент  определяет предпочтения инвестора. Если для инвестора важнее доходность, а не риск, то он выбирает коэффициент с большим значением. Если более важным является риск, то он выберет

определяет предпочтения инвестора. Если для инвестора важнее доходность, а не риск, то он выбирает коэффициент с большим значением. Если более важным является риск, то он выберет  маленьким.

маленьким.

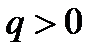

После подстановки из (6.7), задача оптимизации портфеля имеет следующий формальный вид:

(6.12)

(6.12)

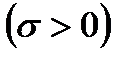

Функция  является параболой, ветви которой направлены вверх

является параболой, ветви которой направлены вверх  . Значит функция имеет минимум в вершине

. Значит функция имеет минимум в вершине

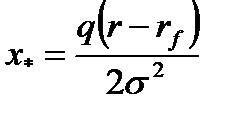

(6.13)

(6.13)

Рассмотрим два варианта выбора оптимального портфеля.

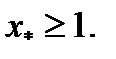

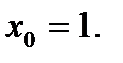

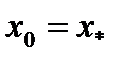

1)  Так как в этом случае функция

Так как в этом случае функция  убывает на отрезке

убывает на отрезке  , ее минимум достигается в точке

, ее минимум достигается в точке

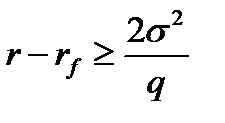

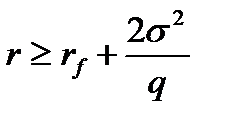

Очевидно, что неравенство  эквивалентно условию

эквивалентно условию

или

или  (6.14)

(6.14)

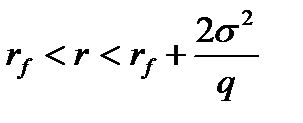

2) Если это неравенство не выполнено и имеет место соотношение

,

,

то  и минимум функции

и минимум функции  на отрезке

на отрезке  достигается в точке

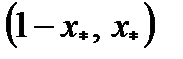

достигается в точке  . Тогда оптимальный портфель имеет распределение капитала

. Тогда оптимальный портфель имеет распределение капитала  . Из (6.13) получаем его окончательный вид:

. Из (6.13) получаем его окончательный вид:

. (6.15)

. (6.15)

В этом случае ожидаемая доходность и среднее квадратическое отклонение оптимального портфеля равны

.

.

Заметим, что  в (6.14) рисковая надбавка. Ее величина зависит от предпочтений инвестора (он определяет величину

в (6.14) рисковая надбавка. Ее величина зависит от предпочтений инвестора (он определяет величину  ). Если доходность рискового актива больше, чем доходность безрискового актива плюс рисковая надбавка, инвестор предпочтет рискнуть и вложить весь капитал в рисковый актив. Однако, если эта надбавка столь велика, что неравенство (6.14) не выполняется, то инвестор распределяет капитал в соответствии с (6.15).

). Если доходность рискового актива больше, чем доходность безрискового актива плюс рисковая надбавка, инвестор предпочтет рискнуть и вложить весь капитал в рисковый актив. Однако, если эта надбавка столь велика, что неравенство (6.14) не выполняется, то инвестор распределяет капитал в соответствии с (6.15).

Дата публикования: 2014-11-19; Прочитано: 372 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!