Фьючерсный контракт – это соглашение между сторонами о будущей поставке базисного актива, которое заключается на бирже. Биржа (расчетная палата) сама разрабатывает его условия, и они являются стандартными для каждого базисного актива. Биржа организует вторичный рынок данных контрактов.

Исполнение фьючерсного контракта гарантируется биржей (расчетной палатой). После того как контракт заключен, он регистрируется в расчетной палате. С этого момента стороной сделки, как для продавца, так и для покупателя становится расчетная палата, т. е. для покупателя она выступает продавцом, а для продавца – покупателем. Поскольку фьючерсные контракты стандартны и гарантированы расчетной палатой, они высоко ликвидны. Это значит, что участник сделки легко может закрыть открытую позицию с помощью оффсетной сделки. Результатом его операции будет выигрыш или проигрыш в зависимости от того, по какой цене он открыл и закрыл позицию. Если участник контракта желает осуществить или принять поставку, он не ликвидирует свою позицию до дня поставки. В этом случае расчетная палата уведомляет его, кому он должен поставить или от кого принять базисный актив. По условиям некоторых фьючерсных контрактов может предусматриваться не поставка базисного актива, а взаиморасчеты между участниками в денежной форме.

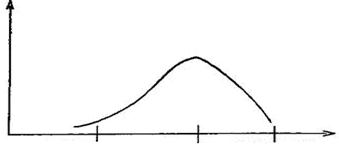

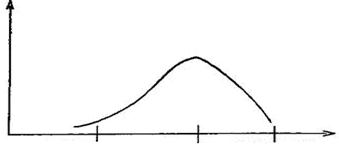

Как уже было сказано, фьючерсные контракты по своей форме являются стандартными. Кроме того, на бирже торгуются контракты только на определенные базисные активы. Поэтому фьючерсные контракты, как правило, заключаются не с целью осуществления реальной поставки, а для хеджирования и спекуляции. В мировой практике только порядка 3% всех заключаемых контрактов оканчиваются поставкой, остальные закрываются оффсетными сделками. Общую динамику торговли фьючерсными контрактами можно охарактеризовать с помощью рис. 6.2. Как видно из представленного графика, максимальный объем открытых позиций приходится на момент времени t. После этого количество существующих контрактов начинает резко падать, поскольку хеджеры и спекулянты, как правило, не заинтересованы в осуществлении поставки. Поэтому при приближении срока истечения контрактов они начинают активно закрывать свои позиции. На дату поставки остается лишь небольшое число контрактов.

| Открытие торговли

контрактами

| |

Рис. 6.2. Число открытых позиций в течение срока действия фьючерсного контракта

В основе фьючерсного контракта могут лежать как товары, так и финансовые инструменты. Контракты, базисными активами для которых являются финансовые инструменты, а именно, ЦБ, фондовые индексы, валюта, банковские депозиты, драгоценные металлы, называются финансовыми фьючерсными контрактами. Современный фьючерсный рынок развивается, в первую очередь, за счет роста торговли финансовыми фьючерсными контрактами, объемы которой существенно превышают объемы торговли товарными фьючерсными контрактами.

Каждый фьючерсный контракт имеет строго определенную, заранее установленную биржей дату поставки (delivery date) товара. Например, если дата поставки фьючерса на соевую муку - 15 августа, то это значит, что в этот день будет проходить поставка реального товара.

Далее, каждый фьючерсный контракт имеет фиксированное время жизни – срок (term), в течение которого он будет торговаться на бирже. Например, наш фьючерсный контракт на соевую муку (соевый шрот) торгуется с 15 февраля - таким образом, срок торговли этим биржевым инструментом составит полгода (временной интервал между 15 августа и 15 февраля). В течение этого времени фьючерсный контракт на соевую муку будет торговаться на бирже параллельно с соевой мукой спот.