|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Анализ финансового состояния предприятия. Проведем анализ состава, динамики и структуры имущества предприятия, а также оценку имущественного положения предприятия

|

|

Проведем анализ состава, динамики и структуры имущества предприятия, а также оценку имущественного положения предприятия.

Таблица 3.23- Динамика состава и структуры активов

| Показатель | Преды-дущий год | Отчетный год | Изменение, (+,-) | Структура, % | ||

| Преды-дущий год | Отчет-ный год | Изменение, (+,-) | ||||

| 1. Внеоборот-ные активы | 4645,2 | 4244,1 | -401,1 | 43,06 | 40,20 | -2,86 |

| 2. Оборотные активы | 6148,7 | 6312,3 | 163,6 | 56,94 | 59,8 | 2,86 |

| Итого: | 10793,9 | 10556,4 | -237,5 | - |

Таким образом, анализ состава и структуры активов показал, что на предприятии в отчетном году произошло уменьшение внеоборотных активов на 40,1 млн. руб.. а величина оборотных активов увеличилась на 163,6 млн. руб.

Таблица 3.24 - Динамика состава и структуры внеоборотных активов

| Показатель | Преды-дущий год | Отчетный год | Изменение, (+,-) | Структура, % | ||

| Преды-дущий год | Отчет-ный год | Изменение, (+,-) | ||||

| Основные средства | 3766,8 | 3170,2 | -596,6 | 81,09 | 74,69 | -6,4 |

| Незавершенное строительство | 878,4 | 1073,9 | 195,5 | 18,91 | 25,31 | 6,4 |

| Итого: | 4645,2 | 4244,1 | -401,1 | - |

Таблица 3.25 - Динамика состава и структуры оборотных активов

| Показатель | Преды-дущий год | Отчетный год | Изменение, (+,-) | Структура, % | ||

| Преды-дущий год | Отчет-ный год | Изменение, (+,-) | ||||

| Запасы | 3682,9 | 643,9 | 49,43 | 58,34 | 8,91 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 3513,9 | 641,9 | 94,50 | 95,41 | 0,91 | |

| Готовая продукция и товары для перепродажи | - | 0,34 | 0,33 | -0,01 | ||

| Расходы будущих периодов | - | 2,37 | 2,31 | -0,06 | ||

| Дебиторская задолженность | 1133,3 | 1240,8 | 107,5 | 18,43 | 19,66 | 1,23 |

| Финансовые вложения | - | 0,94 | 0,92 | -0,02 | ||

| Денежные средства | 1891,4 | 1303,6 | -587,8 | 30,76 | 20,65 | -10,11 |

| Прочие оборотные активы | - | 0,44 | 0,43 | -0,01 | ||

| Итого: | 6148,7 | 6312,3 | 163,6 | - |

Таким образом, анализ состава и структуры оборотных активов показал, что на предприятии происходит увеличение запасов в отчетном году на 643,9 млн. руб., дебиторской задолженности на 107,5 млн. руб., уменьшение денежных средств на 587,8 млн. руб.

Таблица 3.26 - Состав и структура запасов и дебиторской задолженности

| Показатель | Преды-дущий год | Отчетный год | Изменение, (+,-) | Структура, % | ||

| Преды-дущий год | Отчет-ный год | Изменение, (+,-) | ||||

| Сырье, материалы и другие аналогичные ценности | 3513,9 | 641,9 | 94,50 | 95,41 | 0,91 | |

| Запасы | 3682,9 | 643,9 | 49,43 | 58,34 | 8,91 | |

| Дебиторская задолженность | 1133,3 | 1240,8 | 107,5 | 18,43 | 19,66 | 1,23 |

Проведем анализ состава, динамики и структуры капитала, вложенного в имущество.

Таблица 3.27 - Динамика состава и структуры пассивов

| Показатель | Преды-дущий год | Отчетный год | Изменение, (+,-) | Структура, % | ||

| Преды-дущий год | Отчет-ный год | Изменение, (+,-) | ||||

| 1. Капитал и резервы | 6923,9 | 5981,4 | -942,5 | 64,15 | 56,66 | -7,49 |

| 2. Долгосрочные обязательства | - | 6,68 | 6,68 | |||

| 3. Краткосрочные обязательства | - | 35,85 | 36,66 | 0,81 | ||

| Итого: | 10793,9 | 10556,4 | -237,5 | - |

Далее более детально проведем анализ собственных и заемных средств предприятия, данные занесем в таблицу и проведем анализ полученных результатов.

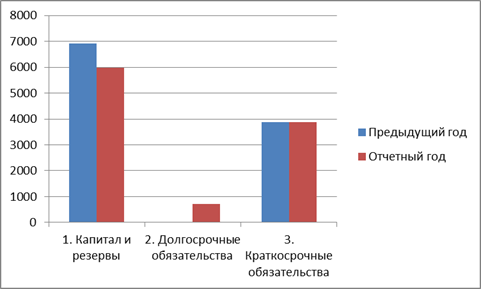

Данные о динамике состава и структуры пассивов отражены на рисунке.

Рисунок 3.1 - Динамика состава и структуры пассивов

Таблица 3.28 - Динамика состава и структуры собственного и заемного капитала

| Показатель | Преды-дущий год | Отчетный год | Изме-нение, (+,-) | Структура, % | ||

| Преды-дущий год | Отчет-ный год | Изменение, (+,-) | ||||

| Уставной капитал | - | 0,14 | 0,17 | 0,03 | ||

| Добавочный капитал | -15 | 5,49 | 6,10 | 0,61 | ||

| Резервный капитал | 6259,9 | 5326,4 | -933,5 | 90,41 | 89,05 | -1,36 |

| Нераспределенная прибыль | 3,96 | 4,68 | 0,72 | |||

| Итого собственный капитал | 6923,9 | 5981,4 | -942,5 | 64,15 | 56,66 | -7,49 |

| Заемные средства | - | 15,41 | 15,41 | |||

| Краткосрочные обязательства | - | 84,59 | -15,41 | |||

| Итого заемный капитал | 35,85 | 43,34 | 7,49 | |||

| Всего | 10793,9 | 10556,4 | -237,5 | - | ||

| Коэффициент соотношения заемного и собственного капитала | 0,56 | 0,76 | 0,2 | - | - | - |

Таким образом, коэффициент соотношения заемного и собственного капитала увеличивается в отчетном году с 0,56 до 0,76.

Проведем оценку чистых активов предприятия.

Таблица 3.29 - Расчет чистых активов

| Показатель | Предыдущий год | Отчетный год | Изменение, (+,-) |

| 1. Нематериальные активы | |||

| 2. Основные средства | 3766,8 | 3170,2 | -596,6 |

| 3. Незавершенное строительство | 878,4 | 1073,9 | 195,5 |

| 4. Долгосрочные финансовые вложения | |||

| 5. Отложенный налоговый актив | |||

| 6. Прочие внеоборотные активы | |||

| 7. Запасы | 3682,9 | 643,9 | |

| 8. Налог на добавленную стоимость | |||

| 9. Дебиторская задолженность | 1133,3 | 1240,8 | 107,5 |

| 10. Краткосрочные финансовые вложения | |||

| 11. Денежные средства | 1891,4 | 1303,6 | -587,8 |

| 12. Прочие оборотные активы | - | ||

| 13. Итого активов для расчета ЧА (п.1/п.12) | 10793,9 | 10556,4 | -237,5 |

| 14. Долгосрочные заемные средства | |||

| 15. Прочие долгосрочные обязательства | |||

| 16. Краткосрочные заемные средства | |||

| 17. Кредиторская задолженность | |||

| 18. Расчеты по дивидендам | |||

| 19. Резервы предстоящих расходов и платежей | |||

| 20. Итого пассивов для расчета ЧА (п.14/п.19) | |||

| 21. Стоимость чистых активов (п.13-п.20) | 6923,9 | 5981,4 | -942,5 |

| 22. Чистая прибыль (ф. № 2 стр. 190) | 1234,2 | 4749,1 | 3514,9 |

| 23. Рентабельность чистых активов | 0,18 | 0,79 | 0,61 |

Таким образом, в результате расчетов выяснилось, что стоимость чистых активов в отчетном году уменьшается на 942,5 млн. руб., а величина чистой прибыли увеличивается на 3514,9 млн. руб. Рентабельность чистых активов увеличивается с 0,18 до 0,79%.

Проведем анализ и оценку деловой активности и рентабельности предприятия.

- коэффициент оборачиваемости активов:

Коб.А= 29184/10793,9=2,7

- коэффициент оборачиваемости оборотных активов:

Коб.АО=29184/6148,7=4,75

- коэффициент оборачиваемости чистых активов:

Коб.ЧА=29184/6923,9=4,21

- коэффициент оборачиваемости заемного капитала:

Коб.ЗК=29184/705+3870=6,38

- коэффициент оборачиваемости собственного капитала:

Коб.СК=29184/5981,4=4,88

- коэффициент оборачиваемости кредиторской задолженности:

Коб.КЗ=29184/2096=13,92

- коэффициент оборачиваемости кредиторской задолженности:

Коб.ДЗ=29184/1240,8+58=22,47

- коэффициент оборачиваемости запасов:

Коб.ДЗ=16535,6/3682,9=4,49.

Таблица 3.30 - Порядок расчета показателей деловой активности и рентабельности

| Показатель | Предыдущий год | Отчетный год |

| Коэффициенты оборачиваемости | ||

| 1. Коэффициент оборачиваемости активов | 2,49 | 2,7 |

| 2. Коэффициент оборачиваемости оборотных активов | 4,39 | 4,75 |

| 3. Коэффициент оборачиваемости чистых активов | 4,51 | 4,21 |

| 4. Коэффициент оборачиваемости заемного капитала | 6,97 | 6,38 |

| 5. Коэффициент оборачиваемости собственного капитала | 3,89 | 4,88 |

| 6. Коэффициент оборачиваемости кредиторской задолженности | 12,87 | 13,92 |

| 7. Коэффициент оборачиваемости дебиторской задолженности | 22,65 | 22,47 |

| 8. Коэффициент оборачиваемости запасов | 6,45 | 4,49 |

| Показатели рентабельности | ||

| 1. Рентабельность продаж | 27,38 | 43,34 |

| 2. Рентабельность затрат на продукцию | 0,063 | 0,287 |

| 3. Рентабельность активов | 1,78 | 0,79 |

| 4. Рентабельность чистых активов | 0,18 | 0,79 |

| 5. Рентабельность собственного капитала | 0,18 | 0,79 |

| 6. Рентабельность заемного капитала | 0,32 | 1,04 |

Таким образом, произошло увеличение коэффициента оборачиваемости активов на 0,21, оборачиваемости оборотных активов на 0,36, оборачиваемости собственного капитала на 0,99, оборачиваемости кредиторской задолженности на 1,05. Произошло уменьшение коэффициента оборачиваемости чистых активов на 0,3, оборачиваемости заемного капитала на 0,59, оборачиваемости дебиторской задолженности на 0,18, оборачиваемости запасов на 1,96.

Проведем анализ финансовой устойчивости предприятия.

Таблица 3.31 - Абсолютные показатели финансовой устойчивости

| Показатели | Условные обозначения | Предыдущий год | Отчетный год | Изменение за анализируемый период |

| 1. Источники формирования собственных средств (капитал и резервы) | ИСС | 6923,9 | 5981,4 | -942,5 |

| 2. Внеоборотные активы | ВОА | 4645,2 | 4244,1 | -401,1 |

| 3. Наличие собственных оборотных средств | СОС | 2278,7 | 1737,3 | -541,4 |

| 4. Долгосрочные обязательства (кредиты и займы) | ДКЗ | |||

| 5. Наличие собственных и долгосрочных заемных источников формирования оборотных средств | СДИ | 2278,7 | 2442,3 | 163,6 |

| 6. Краткосрочные кредиты и займы | ККЗ | - | ||

| 7. Общая величина основных источников средств | ОИ | 4052,7 | 2442,3 | -1610,4 |

| 8. Общая сумма запасов | З | 6148,7 | 6312,3 | 163,6 |

| 9. Излишек, недостаток собственных оборотных средств (с.3-8) | ΔСОС | -3870 | -4575 | -8445 |

| 10. Излишек (+), недостаток (-) собственных и долгосрочных заемных источников покрытия за пасов | ΔСДИ | -3870 | -3870 | --7740 |

| 11. Излишек (+), недостаток (-) общей величины основных источников финансирования запасов | ΔОИЗ | -2096 | -3870 | -5966 |

| 2. Трехфакторная модель ти- па финансовой устойчивости | М=(ΔСОС; ΔСДИ; ΔОИЗ) | М=(0,0,0) кризисное состояние предприятия |

Таким образом, в результате проведенной оценки предприятия было установлено, что организация является неплатёжеспособной и находится на грани банкротства.

Таблица 3.32 - Оценка динамики финансовой устойчивости предприятия

| Показатель | Нормативное значение | Предыдущий год | Отчетный год | Отклонение |

| 1. Коэффициент автономии (финансовой независимости) | ≥0,5 | 0,64 | 0,57 | -0,07 |

| 2. Коэффициент финансовой устойчивости | ≥0,7 | 0,64 | 0,63 | -0,01 |

| 3. Коэффициент финансовой зависимости | ≤0,5 | 1,56 | 1,76 | 0,2 |

| 4. Коэффициент финансирования | ≥1 | 1,79 | 1,31 | -0,48 |

| 5. Коэффициент инвестирования | ≥1 | 1,49 | 1,41 | -0,08 |

| 6. Коэффициент постоянного актива | ≥1 | 0,67 | 0,04 | |

| 7. Коэффициент маневренности | 0,5 | 0,33 | 0,29 | -0,04 |

| 8. Коэффициент обеспеченности оборотных активов собственными средст- вами (КОСС) | 0,1 | 0,37 | 0,28 | -0,09 |

| 9. Коэффициент соотношения мобильных и иммобилизированных средств | - | 1,31 | 1,49 | 0,17 |

| 10. Финансовый рычаг (леверидж) | ≤1 | 0,56 | 0,76 | 0,2 |

| 11. Коэффициент соотношения активов и собственного капитала | - | 1,56 | 1,76 | 0,2 |

| 12. Коэффициент соотношения оборотных активов и собственного капитала | - | 0,89 | 1,06 | 0,17 |

| 13. Коэффициент соотношения кредиторской и дебиторской задолженности | - | 1,85 | 1,69 | -0,16 |

Таким образом, в рамках допустимых значений находятся коэффициенты автономии, финансирования, инвестирования, финансовый рычаг.

Проведем анализ платежеспособности предприятия.

Таблица 3.33 - Порядок и результаты расчета для анализа ликвидности баланса

| Активы по степени ликвидности | Преды- дущий год, млн. руб. | Отчет- ный год, млн. руб. | Пассивы по сроку погашения | Преды- дущий год, млн. руб. | Отчет- ный год, млн. руб. | Платежный излишек (недостаток), млн. руб. | |

| Преды- дущий год, млн. руб. | Отчет- ный год млн. руб. | ||||||

| Абсолютно лик- видные активы (А1) | 1949,4 | 1361,6 | Наиболее срочные обязательства (П1) | -146,6 | -734,4 | ||

| Быстрореализуе- мые активы (А2) | 1133,3 | 1240,8 | Срочные пассивы (П2) | -2736,7 | -2629,2 | ||

| Среднереализуе- мые активы (А3) | 4199,3 | 4950,7 | Долгосрочные обязательства (П3) | 4199,3 | 4245,7 | ||

| Труднореализуе- мые активы (А4) | 4645,2 | 4244,1 | Постоянные пассивы (П4) | 6923,9 | 5981,4 | -2278,7 | -1737,3 |

Таким образом, поскольку А1 меньше П1, А2 меньше П2 баланс считается не ликвидным. Однако, среднереализуемые активы (А3) больше долгосрочных обязательств (П3), а также труднореализуемые активы (А4) меньше постоянных пассивов (П4), значит баланс считается ликвидным.

Таблица 3.34 - Динамика коэффициентов ликвидности

| Показатель | Нормативные ограничения | Предыдущий год | Отчетный год | Изменение (+,-) |

| Коэффициент абсолютной ликвидности | 0,2-0,5 | 0,93 | 0,65 | -0,28 |

| Коэффициент текущей ликвидности | 1-2 | 1,55 | 1,59 | 0,04 |

| Коэффициент критической ликвидности | 0,7-1 | 1,47 | 1,24 | -0,23 |

Таким образом, коэффициент абсолютной ликвидности превышает нормативное значение, в отчетном периоде составил 0,65. Существует высокая гарантия погашения долгов. Коэффициент текущей ликвидности находится в пределах нормативного ограничения, в отчетном периоде составил 1,59. Показывает, что у предприятия достаточно средств для погашения краткосрочных обязательств.

Проведем диагностику банкротства предприятия.

Таблица 3.35 - Исходные данные для оценки вероятности банкротства

| Показатель | Предыдущий год | Отчетный год |

| Общие активы | 10793,9 | 10556,4 |

| Оборотные активы | 6148,7 | 6312,3 |

| Чистый оборотный капитал | 2278,7 | 2442,3 |

| Операционная прибыль | 7386,9 | 12648,4 |

| Рыночная стоимость всех акций | - | - |

| Внешние обязательства | ||

| Продажи | ||

| Z-счет Альтмана | 5,036 | 7,027 |

Z-счет = 1,2*2442,3/10556,4+1,4*280/10556,4+3,3*12648,4/10556,4+

0,6*0+1,0*29184/10556,4=7,027

Таким образом, диагностика банкротства предприятия показала, что Z больше 2,99, значит вероятность банкротства ничтожна.

SWOT-анализ

4.1. Построение четырехпольной SWOT –матрицы

Проведем SWOT-анализ предприятия ОАО “Компания Юнимилк”, которое конкурирует на 10-ти бизнес-сегментах рынка. Продукция фирмы имеет своих потребителей на рынках России. Объем продаж данной фирмы (Qф, тыс. руб.) и ее основных конкурентов по каждому сегменту рынка (Qк, тыс.руб.), а также годовые темпы прироста рынка за 2011-2012 гг. (Т,%) представлено в таблице 4.1.

| Сила - высокое качество продукции; - использование современных технологий; - сильные бренды; - отлаженная логистика | Слабость - кадровая служба не обращает внимание на различные процедуры при найме производственного персонала; - приветствуется молодежь взамен людям с опытом; - постоянные хищения продукции сотрудниками |

| Угрозы - финансово-экономический кризис влияет на доходы потребителей, цены на сырье, объемы производства и т.д.; - активность конкурентов | Возможности - увеличение рекламного воздействия на целевую аудиторию: компания располагает финансовыми ресурсами для увеличения рекламной активности; - расширение производственной базы, за счет покупки новых заводов (расширение географии) |

Таблица 4.1 – Исходные данные для расчета

| № | Бизнес-область фирмы | Qф | Т,% | Qк |

| Творог | ||||

| Молоко | ||||

| Кефир | 28,5 | |||

| Ряженка | 16,3 | |||

| Творожная масса | 150,2 | |||

| Йогурт | 178,3 | 15,3 | ||

| Масло | 33,8 | |||

| Спред | ||||

| Сыворотка | 37,5 | |||

| Айран |

Определим относительную долю рынка:

, (4.1)

, (4.1)

;

;  ;

;  ;

;  ;

;

;

;  ;

;  ;

;  ;

;  ;

;

Модель БКГ для представленных в таблице бизнес-областей имеет вид:

| |||

1 D

Рисунок 4.1 – Матриця БКГ

Анализируя эту модель, можна сказать, что фирма слишком большое внимание уделяет бизнес-областям 3,7. Эти области принадлежат категории «трудные дети», и хотя темпы роста этого рыночного сегмента не совсем высокие (12%, 11% соответственно). Именно поэтому норма прибыли в этой области не будет слишком высокой. Что касается бизнес-областей 5,6 темпы роста этого рыночного сегмента слишком высокие (16%, 18%), у фирмы существует очень большой конкурент, доля которого на этом рынке в 7, 16 раз больше. Необходимы дополнительные исследования относительно инвестиций в эту область для сохранения своей доли рынка.

Бизнес-единицы 1,2 относятся к категории «Звезды». Видимо фирма не замечает тех перспектив, которые связаны с развитием этих сегментов рынка. Инвестиции в развитие доли на этом рынке в будущем могут обернуться значительной прибылью.

Относительно областей 4,10 (категория «Собаки») можно однозначно говорить о том, что от них необходимо избавляться как можно быстрее. Инвестиции в поддержку этого бизнеса, которые делает фирма, не приводят к увеличению доли на рынке, а также к увеличению прибыли. Эти сегменты рынка показывают явную тенденцию к остановке своей деятельности.

Бизнес-области 8,9 ("Дойные коровы") - можно сказать, что этот сегмент в прошлом принадлежал категории "Звезды", но в результате развития рынка и усиления конкуренции эта бизнес-единица перешла в категорию "Дойные корови". Этот сегмент является стабильным, но рынок больше не имеет тенденции к развитию, поэтому инвестиции в него необходимо осуществлять под контролем. Прибыль от этих бизнес-областей возможно стоит вложить в развитие категории "Звезды".

Таблица 4.2 – Варианты стратегий соответственно бизнес-областей

| Сегмент | Бизнес-область | Стратегия |

| Трудные дети | 3,7 | Решить вопрос относительно исключения продуктов из портфеля фирмы |

| 5,6 | Необходимы дополнительные исследования относительно инвестирования в эти области | |

| Звезды | 1,2 | Увеличить объем реализации, решить вопрос относительно дополнительных инвестиций за счет перераспределения финансовых ресурсов между бизнес-областями |

| Собаки | 4,10 | Исключить из продуктового портфеля фирмы |

| Дойные корови | 8,9 | Постепенно уменьшать объемы продаж на этом сегменте |

Однако, перечисленных показателей недостаточно для того, чтобы сформировать мнение об эффективности деятельности того или иного предприятия. Поэтому для характеристики эффективности работы предприятия в целом, доходности различных направлений деятельности (хозяйственной, финансовой, предпринимательской) в экономическом анализе рассчитывают показатели прибыли и рентабельности (или доходности).

Дата публикования: 2015-11-01; Прочитано: 664 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!