|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Доходы консолидированного бюджета РФ в 2011 - 2012 гг

|

|

| Показатель | ||||

| млрд руб. | в% к ВВП | млрд руб. | в% к ВВП | |

| Доходы — всего | 20855,4 | 38,2 | 23435,1 | 37,4 |

| из них: | ||||

| налог на прибыль организаций | 2270,5 | 4,2 | 2355,7 | 3,8 |

| налог на доходы физических лиц | 1995,8 | 3,7 | 2261,5 | 3,6 |

| страховые взносы на обязательное социальное страхование | 3528,3 | 6,5 | 4103,7 | 6,6 |

| налог на добавленную стоимость: | ||||

| на товары (работы и услуги), реализуемые на территории РФ | 1753,6 | 3,2 | 1886,4 | |

| на товары, ввозимые на территорию РФ | 1497,2 | 2,7 | 1659,7 | 2,7 |

| акцизы по подакцизным товарам (продукции): | ||||

| производимым на территории РФ | 603,9 | 1,1 | 783,6 | 1,3 |

| ввозимым на территорию РФ | 46,6 | 0,1 | 53,4 | 0,1 |

| налоги на совокупный доход | 234,3 | 0,4 | 271,3 | 0,4 |

| налоги на имущество | 1,2 | 785,5 | 1,3 | |

| налоги, сборы и регулярные платежи за пользование природными ресурсами | 3,8 | 2484,5 | ||

| доходы от внешнеэкономической деятельности | 4664,7 | 8,5 | 4962,7 | 7,9 |

| доходы от использования имущества, находящегося в государственной и муниципальной собственности | 674,3 | 1,2 | 836,6 | 1,3 |

| платежи при пользовании природными ресурсами | 111,8 | 0,2 | 132,9 | 0,2 |

| безвозмездные поступления | 153,2 | 0,3 | 92,1 | 0,1 |

| доходы от предпринимательской и иной приносящей доход деятельности | 48,9 | 0,1 | - | - |

Исторически сложились две модели в сфере налогообложении - административная и демократическая (Абалкин Л. Размышления о долгосрочной стратегии, науке и демократии // Вопросы экономики. – 2006. - № 12. – С. 11.).

Административная модель, характерная для диктаторских или административно-командных систем, отличается редистрибутивностью

по отношению к формам и методам налогообложения. При административной модели формы и методы налогообложения создаются путем прямого изъявления властью своих намерений.

по отношению к формам и методам налогообложения. При административной модели формы и методы налогообложения создаются путем прямого изъявления властью своих намерений.

Для демократической модели характерно налогообложение в форме самообложения коммерческих структур и граждан. При демократической модели изменение системы налогообложения является итогом выражения общенародной воли через законодательные органы власти.

Все налоги, применяемые в российской практике, можно классифицировать по следующим критериям:

• субъект налогообложения;

• объект налогообложения;

• источник обложения;

• направленность использования (цель взимания);

• уровень бюджетной системы.

По субъектам налогообложения все применяемые в России налоги делятся на налоги с юридических лиц (уплачиваются предприятиями, организациями, учреждениями, предпринимателями в случае оформления ими юридического лица) и на налоги с физических лиц, которые взимают с граждан и лиц без гражданства.

По объектам налогообложения различают прямые и косвенные налоги. Прямыми налогами обременены доходы и имущество (налог на прибыль предприятия, подоходный налог с физических лиц), косвенными — ресурсы, деятельность, товары и услуги (налог на добавленную стоимость, акцизы, таможенные пошлины).

По источнику обложения различаются налоги с заработанных доходов: заработной платы, гонораров, доходов (прибыли) предприятий, и налоги с находящихся в собственности экономических субъектов ресурсов — налоги с дивидендов, процентов по вкладам, ресурсные платежи (плата за землю, за право пользование недрами).

По назначению различают целевые и нецелевые налоги. Целевые налоги предназначены для финансирования конкретных программ общественных расходов. Их называют маркированными. Они зачисляются в государственные и муниципальные внебюджетные фонды (платежи в фонды общественного страхования, местные целевые сборы на благоустройство территории). Если средства могут расходоваться по усмотрению власти, утверждающего бюджет, то такие налоги называются немаркированными. К ним относятся налог на добавленную стоимость, налог на прибыль предприятий, подоходный налог, налог на имущество и т. д. Преимуществом нецелевых налогов является то, что они позволяют сохранять стабильность налоговой системы и осуществлять гибкую бюджетную политику путем перераспределения государственных доходов между различными направлениями.

По уровням бюджетной системы различают федеральные, региональные и местные налоги. Каждый из них формирует соответствующий бюджет и является условием самостоятельного хозяйствования и принятия управленческих решений, например, на муниципальном уровне. Согласно российскому законодательству (Налоговый кодекс РФ, Федеральный закон от 29.07.2004 № 95-ФЗ, Федеральный закон от 01.07.2005 № 78-ФЗ, Федеральный закон от 24.07.2009 № 213-ФЗ.) к федеральным налогам и сборам относятся:

• налог на добавленную стоимость;

• акцизы;

• налог на доходы физических лиц;

• налог на прибыль организаций;

• налог на добычу полезных ископаемых;

• водный налог;

• сборы за пользование объектами животного мира, водных биологических ресурсов;

• государственная пошлина.

К региональным налогам относятся:

• налог на имущество организаций;

• налог на игорный бизнес;

• транспортный налог.

К местным налогам относятся:

• земельный налог;

• налог на имущество физических лиц.

Важнейшим элементом налоговой системы являются налоговые ставки. Именно посредством изменения их величины и видов, приспособления к циклическим колебаниям в экономике (высокие ставки для предотвращения инфляции и достаточно низкие для обеспечения занятости) можно сгладить негативные последствия развития экономики.

Налоговую ставку определяют как величину налога, приходящегося на единицу обложения (рубль дохода, гектар земли и т. п.).

Если налог исчисляется путем умножения ставки, выраженной в денежных единицах, на количество облагаемых товаров, выраженное в натуральных единицах, то такой налог называется специфическим.

Если налог исчисляется путем умножения ставки, выраженной в процентах, на величину стоимости товаров, услуг, работ, ресурсов, то такой налог называется стоимостным.

В зависимости от того, как изменяется удельный вес (доля) налогового платежа в доходе с увеличением последнего, различают твердые, пропорциональные, прогрессивные и регрессивные виды налоговых ставок.

Твердая ставка устанавливается в абсолютных суммах на единицу (объект) обложения независимо от размера дохода.

Пропорциональная ставка устанавливается как фиксированный процент с дохода независимо от его размера.

Прогрессивная ставка устанавливается как увеличивающаяся по мере роста облагаемого дохода.

Регрессивная ставка устанавливается как уменьшающаяся по мере роста облагаемого дохода.

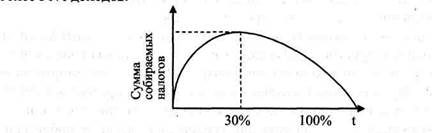

При повышенных налогах налогоплательщики теряют стимулы работать в легальной экономике, и налоговые поступления в государственный бюджет уменьшаются. Снижение налогового прессинга приводит к росту налогооблагаемой базы, и доходы казны вновь могут вырасти. Налоговым прессингом объясняется высокая доля теневого оборота в экономике России. А. Лаффер показал, что рост налоговых ставок имеет предел, за которым начинается падение деловой активности, сокращение доходов бюджета. По Лафферу предел наступает при изъятии в бюджет более 30% доходов.

|

Рис. 1. Кривая Лаффера

Долю дохода налогоплательщика называют нормой налогообложения.

Различают среднюю и предельную нормы налогообложения. Средняя норма равна удельному весу налога во всем доходе налогоплательщика (отношение суммы налога к размеру дохода). Предельная норма представляет собой долю налога в последней единице дохода, производную налога по доходу.

Если I — доход, Т— сумма дохода, уплачиваемая в виде налога, то средняя норма налогообложения равна

|

тогда предельная норма налогообложения рассчитывается по формуле

|

Прогрессивные, пропорциональные и регрессивные налоги различаются соотношением средних и предельных норм обложения. При пропорциональном налогообложении предельная норма равна средней, при прогрессивном — превышает среднюю, а при регрессивном не достигает средней.

Использование разного вида ставок при обложении доходов (например, физических лиц) может снизить или, напротив, увеличить социальную дифференциацию в обществе. Так, с помощью регрессивных ставок можно ослабить налоговый гнет на лиц с низким доходом, а применение прогрессивных ставок позволяет повысить налоги с богатых. Однако использование этого инструмента может при определенных обстоятельствах вызвать обострение социальных противоречий, подорвать стимулы к получению легальных доходов, повлечь за собой распространение схем уклонения от налогов и сокрытия доходов.

Посредством льготного налогообложения можно стимулировать перестройку структуры производства, воздействовать на процессы внедрения достижений технического прогресса (ускоренная амортизация основных фондов, инвестиционные льготы, льготы на развитие научно-исследовательской и опытно-конструкторской деятельности) и т. п.

Сокращение налога на прибыль корпораций влечет за собой снижение издержек и, как следствие, рост производства. Прямое или косвенное регулирование государством оплаты труда, например, снижение подоходного налога с физических лиц способствует сохранению определенного уровня реальных доходов работников в условиях уменьшения заработной платы.

Дата публикования: 2015-09-17; Прочитано: 404 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!