|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

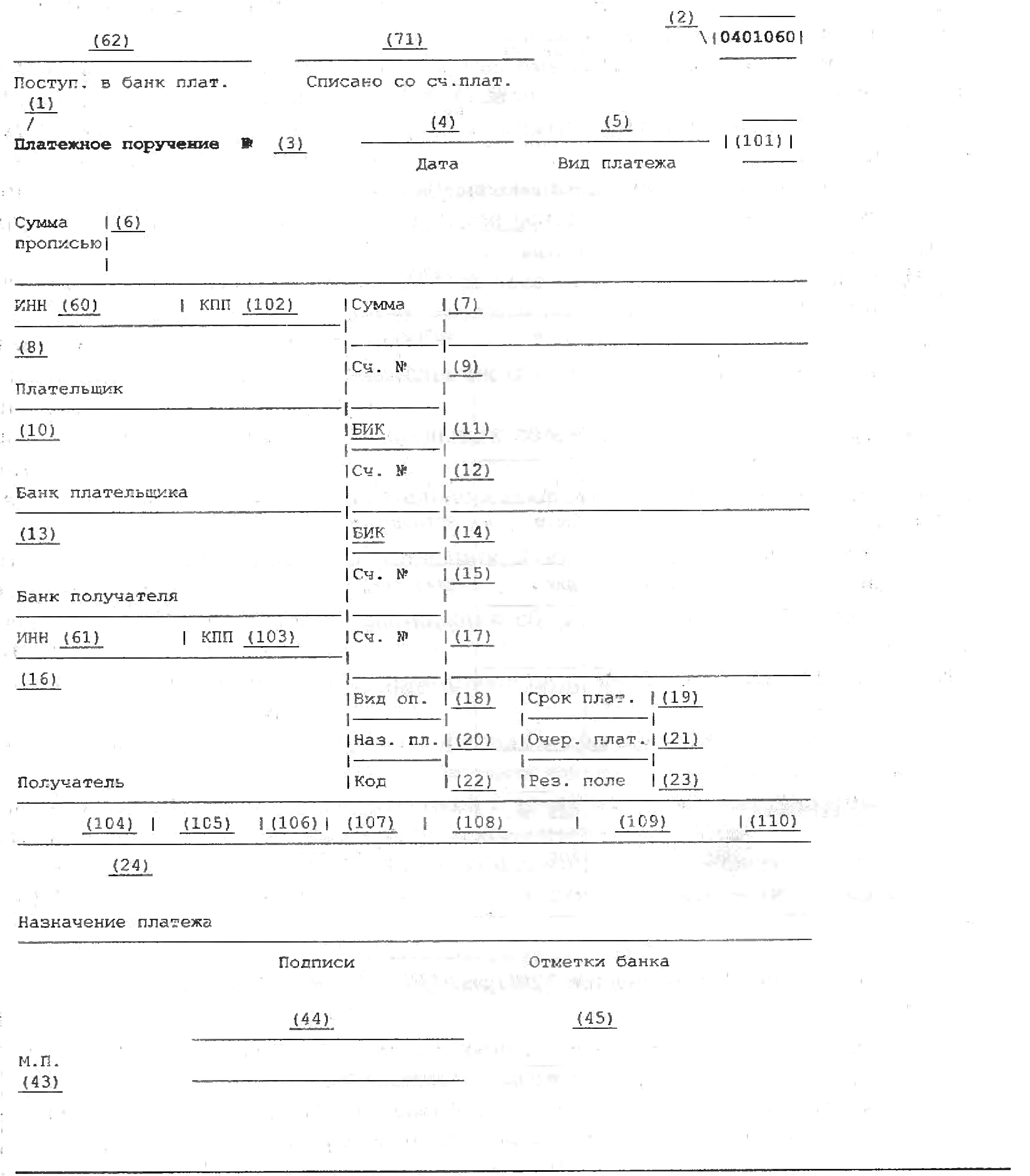

Платежное поручение

|

|

ПЕРВИЧНЫЕ ДОКУМЕНТЫ ПО БАНКОВСКИМ ОПЕРАЦИЯМ

Через расчетный счет в банке осуществляется абсолютное большинство расчетных операций организации.

Безналичные денежные расчеты организации осуществляют в основном с помощью следующих платежных документов:

· платежное поручение;

· платежное требование;

· инкассовое поручение;

· чек;

· аккредитив и т.д.

Платежное поручение

Платежное поручение — это поручение организации-плательщика банку, в котором у нее имеется расчетный счет, перечислить сумму согласно платежному поручению с собственного расчетного счета на расчетный счет получателя.

Положение банка России от 12.10.2011 373-п «О безналичных расчетах в Российской Федерации» установлена унифицированная форма платежного поручения (№ 0401060).

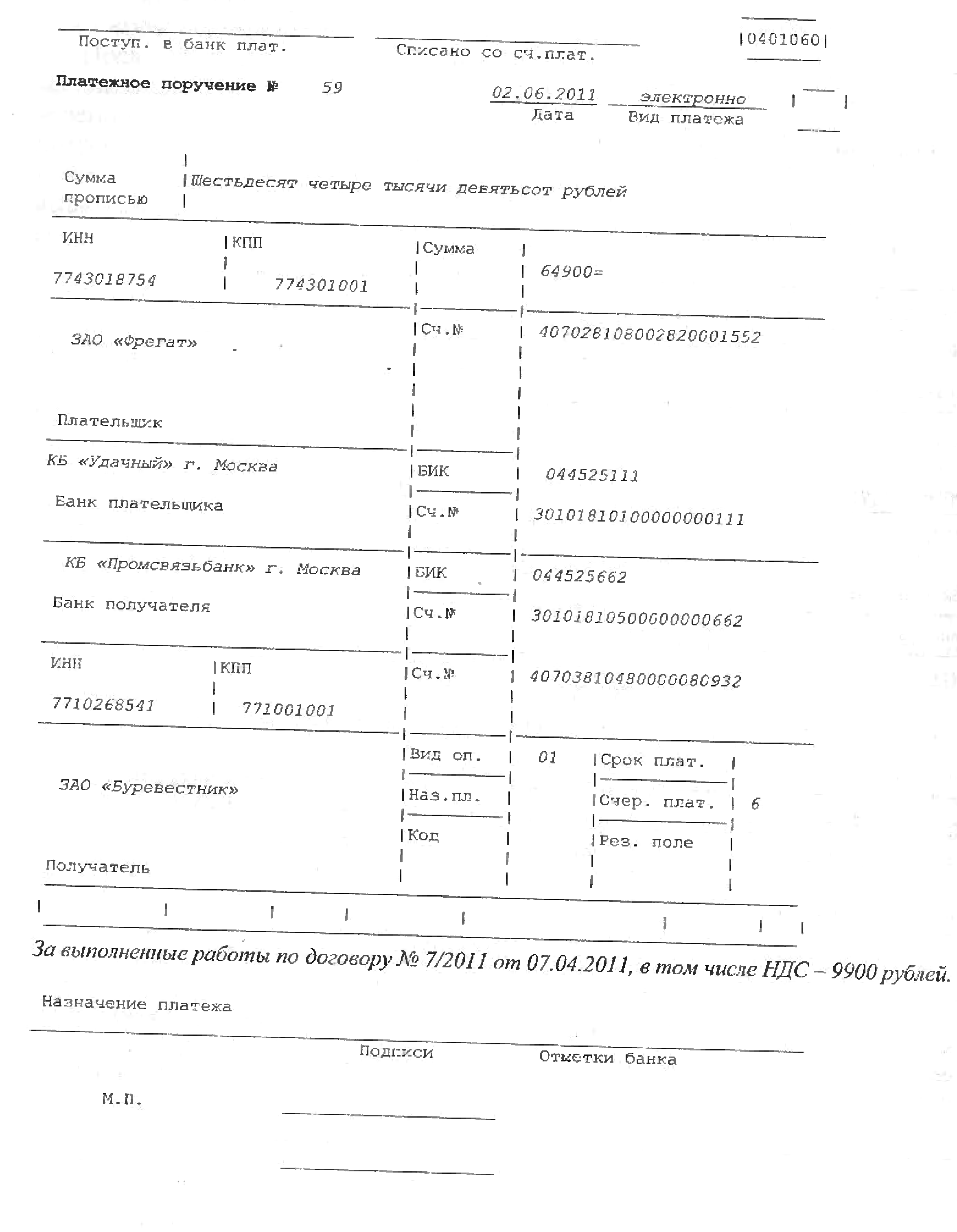

Платежное поручение действует в течение 10 дней, не считая дня его выписки. Так, если платежное поручение датировано 2 июня 2011 г., то оно действительно до 12 июня 2011 г.

Платежное поручение выписывается, как правило, на машинке или на компьютере в нескольких экземплярах.

Количество экземпляров платежного поручения, которое необходимо представить в банк, зависит от того, каким образом осуществляется платеж. Если платеж осуществляется через электронную почту, то достаточно двух экземпляров платежного поручения. В других случаях представляется четыре экземпляра (по одному экземпляру для плательщика, банка плательщика, получателя и банка получателя). Если платеж производится в пользу организации, имеющей расчетный счет в этом же банке, то достаточно трех экземпляров (плательщику, получателю и обслуживающему банку). В некоторых случаях, когда схема прохождения платежей усложняется, может быть, придется представлять в банк пять и даже больше экземпляров.

При заполнении платежного поручения никакие исправления, подчистки или помарки, а также использование корректирующей жидкости не допускаются.

В платежном поручении налогоплательщик указывает следующие реквизиты.

В поле 3 «Номер платежного поручения» указывается помер платежного поручения цифрами. С нового года нумерация начинается сначала.

В поле 4 «Дата составления платежного поручения» указывается число, месяц, год цифрами в формате (ДД.ММ.ПТГ) или число цифрами, месяц прописью, год цифрами (полностью).

В поле 5 «Вид платежа» в платежных поручениях, представляемых в учреждения Банка России для осуществления платежа почтовым или телеграфным способом, проставляется соответственно «почтой» или «телеграфом». В платежных поручениях, представляемых для осуществления электронных расчетов, в этом поле проставляется «электронно» согласно нормативным актам Банка России, регламентирующим электронные расчеты. В других случаях поле не заполняется.

В иоле 6 «Сумма прописью» с начала строю! с заглавной буквы указывается сумма платежа прописью в рублях. При этом слово «рубль» («рублей», «рубля») не сокращается, копейки указываются цифрами, слово «копейка» («копейки», «копеек») также не сокращается. Если сумма платежа прописью выражена в целых рублях, то копейки можно не указывать, при этом в поле «Сумма» указываются сумма платежа и знак равенства «=».

В поле 7 «Сумма» ставится сумма платежа цифрами, рубли отделяются от копеек знаком тире «—». Если сумма платежа цифрами выражена в целых рублях, то копейки можно не указывать; в этом случае показывают сумму платежа и знак равенства «=», при этом в поле «Сумма прописью» вписывают сумму платежа в целых рублях.

В поле 60 «ИНН» указывается идентификационный номер налогоплательщика; в соседнем поле 102 «КПП» — код причины постановки на учет, присвоенный организации налоговой инспекцией по месту постановки на учет. Если плательщик не имеет КПП (например, индивидуальные предприниматели), то в этом поле ставят «0».

В поле 8 «Плательщик» указывается название организации-плательщика по Уставу с указанием его организационно-правовой формы (можно применять установленные сокращения: «ЗАО», «ООО»).

В поле 9 «Сч. №» указывается номер расчетного счета плательщика.

В поле 10 «Банк плательщика» — полное наименование банка организации-плательщика с указанием города его нахождения.

В поле 11 «БИК» — банковский идентификационный код (БИК) банка плательщика в соответствии со Справочником БИК РФ.

В поле 12 «Сч. №» — номер корреспондентского счета банка плательщика, открытый кредитной организации в учреждении Банка России.

В поле 13 «Банк получателя» — полное наименование банка организации-получателя с указанием города его нахождения.

В поле 14 «БИК» — банковский идентификационный код (БИК) банка получателя в соответствии со Справочником БИК РФ.

В поле 15 «Сч. №» — номер корреспондентского счета банка получателя, открытый кредитной организации в учреждении Банка России.

В поле 61 «ИНН» — идентификационный номер получателя (ИНН).

В поле 103 «КПП» — код причины постановки на учет получателя средств.

В поле 16 «Получатель» — название организации-получателя по уставу с указанием его организационно-правовой формы (можно применять установленные сокращения: «ЗАО», «ООО»).

В поле 17 «Сч. №» — номер расчетного счета получателя.

В поле 18 «Вид оп.» — вид операции: 01 — это банковский шифр оплаты платежным поручением.

В поле 19 «Срок плат.» проставляется срок платежа.

В поле 20 «Наз. пл.» должно указываться кодовое назначение платежа. Не заполняется до указаний Банка России.

В поле 21 «Очер. плат.» проставляется очередность платежа в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России.

Очередность платежей

В первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов — 1.

Во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений по авторскому договору — 2.

В третью очередь производится списание по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды — 4.

В четвертую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований — 5.

В пятую очередь производится списание по другим платежным документам в порядке календарной очередности — 6.

Примечание: цифра 3 не используется.

Поле 22 «Код» не заполняется до указаний Банка России. Поле 23 <<Рез. поле» является резервным полем.

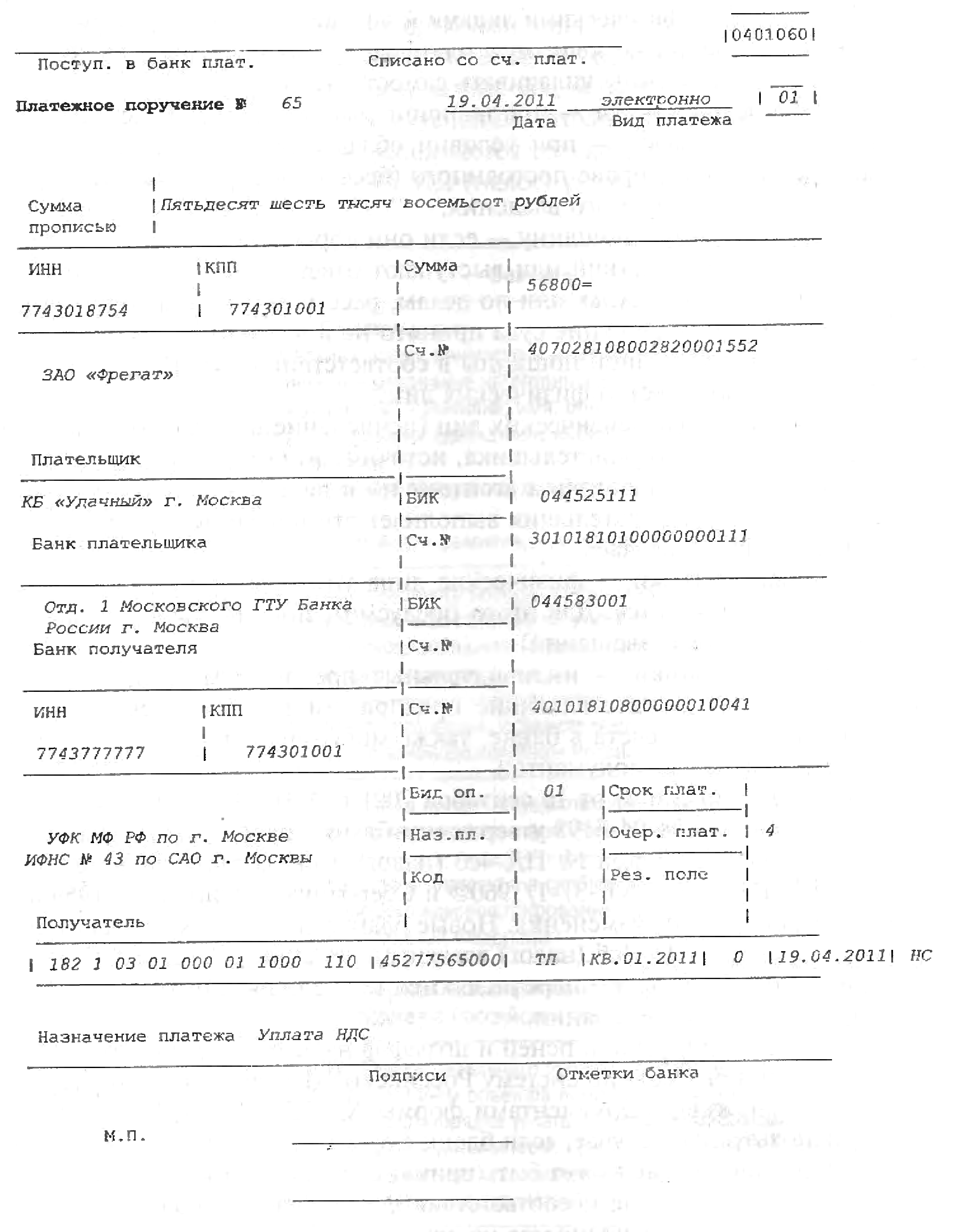

Поля 101, расположенное в правом верхнем углу платежного поручения, и 104—110, расположенные перед «Назначением платежа» заполняются только в случае перечисления налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации.

В поле 24 «Назначение платежа» отражается содержание операции, проводимой платежным поручением. Здесь можно выделить следующие моменты:

назначение платежа, т.е. наименование товаров, выполненных работ, оказанных услуг;

номера, наименования и даты документов, оправдывающих операцию по перечислению средств (договора, счета, акты приемки-сдачи работ);

срок осуществления перечисления средств, если оплата производится:

до получения товара или оказания услуги, то указывается «Предварительная оплата»;

до выполнения работ, то вписывается «Авансовый платеж»;

за полученные товары, оказанные услуги, то указывается «Услуги оказаны;

за выполненные работы, то пишется «В окончательный расчет»;

в связи с изменением каких-либо условий (объема поставки, объема выполненных работ или оказанных услуг, ошибками в расчетах, изменением в ценах и т.д.), то указывается «Дополнительная оплата»; при этом указывается пояснение, что данный платеж представляет собой доплату к уже перечисленному платежу.

Обязательно указывается сумма НДС в общей сумме платежа. Если производится расчет по нетоварным операциям или оплачиваются товары (работы, услуги), не облагаемые налогом на добавленную стоимость, то указывается «Без НДС».

Первый экземпляр платежного поручения подписывают руководитель организации и главный бухгалтер (либо иные лица, обладающие правом первой и второй подписи). Подписи ставятся в поле 44 «Подписи» одна над другой, а не рядом. Подписи на расчетных документах проставляются ручкой с пастой или чернилами черного, синего или фиолетового цветов. Расшифровка подписей в платежном поручении не приводится.

После этого данный экземпляр платежного поручения заверяется печатью организации в поле 43 «М.П». Печать должна быть проставлена строго на отведенном месте и не попадать на текст или подписи. В некоторых банках могут потребовать поставить печать и подписи не только на первый экземпляр (например, на первом и втором или на первом и третьем). Такие требования основываются исключительно на внутренних правилах обслуживающего банка или его партнеров по прямым межбанковским расчетам.

Все экземпляры заполненного и подписанного платежного поручения представляются в банк.

В поле 62 «Поступ. в банк плат.» операционист банка ставит дату сдачи в банк платежного поручения, а в поле 71 «Списано со сч. плат.» — дату списания со счета клиента денег по данному платежному поручению. Последний экземпляр платежного поручения должен быть возвращен клиенту с отметкой в поле 45 «Принято к исполнению» и указанием даты принятия поручения. При этом на данном экземпляре поручения ставится штамп банка и подпись операционного работника, принявшего поручение к исполнению.

При представлении платежных поручений в банк следует иметь в виду, что исполнены «день в день» они будут только в том случае, если представлены в банк до окончания операционного дня, т.е. до того момента, когда банк закрывает свои платежи текущего дня и передает документы на их оплату со своего корреспондентского счета. Все документы, принятые банком после этого времени, фактически будут исполнены только на следующий день.

Организации должны вести учет платежных поручений в журнале регистрации платежных поручений. Можно разделить один журнал на две части для учета собственных платежей и сторонних поступлений, а можно вести два журнала.

Стандартной формы журнала не существует. Можно предложить следующую форму.

Журнал регистрации платежных поручений

| № п/п | Дата | Получатель | Реквизиты получателя | Назначение платежа | Сумма |

| 02.06.2011 | ЗАО «Буревестник» | р/с 40703810480000080932 в КБ «Промсвязьбанк» г. Москва, к/с 30101810500000000662 БИК 044525662 | За работы по дог. № 7/2011 от 07.04.2011 | 64900 - |

Особенности перечисления налогов юридическими лицами. Правила на перечисление платежей в бюджет (налогов, сборов, штрафов, пеней, платежей таможенным органам) установлены приказом Минфина России от 24 ноября 2004 г. № 106н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации». Приказом от 28 декабря 2010 г. № 190н Минфин России утвердил Указания о порядке применения бюджетной классификации Российской Федерации (далее — Указания).

Рассмотрим отличия в заполнении платежного поручения при перечислении налогов от прочих перечислений.

При перечислении обязательных платежей в бюджет (налоги, сборы, штрафы, пени) обязательно должно быть заполнено поле 101. В нем необходимо указать статус плательщика:

01 — налогоплательщик (плательщик сборов) — юридическое лицо;

02 — налоговый агент;

03 — организация федеральной почтовой связи, оформившая расчетный документ на перечисление в бюджетную систему Российской Федерации налогов, сборов, таможенных и иных платежей от внешнеэкономической деятельности и иных платежей, уплачиваемых физическими лицами;

04 — налоговый орган;

05 — территориальные органы Федеральной службы судебных приставов;

06 — участник внешнеэкономической деятельности — юридическое лицо;

07 — таможенный орган;

08 — плательщик иных платежей, осуществляющий перечисление платежей в бюджетную систему Российской Федерации (кроме платежей, администриру-емых налоговыми органами);

09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

10 -- налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства;

13 — налогоплательщик (плательщик сборов) — иное физическое лицо — клиент банка (владелец счета);

14 — налогоплательщик, производящий выплаты физическим лицам (подп. 1 п. I ст. 235 НК РФ);

15 — кредитная организация (ее филиал), оформившая расчетный документ на общую сумму на перечисление в бюджетную систему Российской Федерации налогов, сборов, таможенных платежей и иных платежей, уплачиваемых физическими лицами без открытия банковского счета;

16 — участник внешнеэкономической деятельности — физическое лицо;

17 — участник внешнеэкономической деятельности — индивидуальный предприниматель;

18 — плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

19 — организации и их филиалы, оформившие расчетный документ на перечисление на счет органа Федерального казначейства денежных средств, удержанных из заработка (дохода) должника — физического лица в счет погашения задолженности по таможенным платежам на основании исполнительного документа, направленного в организацию в установленном порядке;

20 — кредитная организация (ее филиал), оформившая расчетный документ по каждому платежу физического лица на перечисление таможенных платежей, уплачиваемых физическими лицами без открытия банковского счета.

Рис. 1 Образец расположения полей платежного поручения

Рис. 2 Пример заполнения платежного поручения

Приведем примеры заполнения поля 101.

Налог перечисляет организация. Она указывает в поле 101:

• статус 01 — при перечислении следующих налогов:

- НДС — как плательщик налога;

- налог на прибыль — как плательщик налога;

- транспортный налог;

- единый налог на вмененный доход;

- единый налог при упрощенной системе налогообложения;

• статус 02 — при перечислении следующих налогов:

- НДС как налоговый агент;

- НДФЛ как налоговый агент;

- налог на прибыль — как налоговый агент (например, при перечислении налога на доходы иностранных юридических лиц);

• статус 08 — при перечислении страховых взносов:

— от несчастных случаев на производстве,

— на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (письмо ФСС РФ от 15 января 2010 г. № 02-13/08-13157).

При перечислении страховых взносов на обязательное пенсионное и обязательное медицинское страхование организация может использовать код статусам 01 — налогоплательщик (плательщик сборов) — юридическое лицо либо код статуса 14 — налогоплательщик, производящий выплаты физическим лицам (письмо ПФ РФ2 от 29 января 2010 г. № 30-18/871).

Налог перечисляет индивидуальный предприниматель. Он указывает в поле 101:

• статус 02 — при перечислении следующих налогов:

- НДС — как налоговый агент;

- НДФЛ — как налоговый агент при перечислении налога, удержанного^ с заработной платы своих сотрудников;

- налог на прибыль — как налоговый агент;

• статус 08 — при перечислении страховых взносов:

- от несчастных случаев на производстве;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (письмо ФСС РФ от 15 января 2010 г. № 02-13/08-13157);

• статус 09 — при перечислении следующих налогов:

- НДС — как плательщик налога;

- НДФЛ — за себя;

- страховые взносы — за себя;

- транспортный налог;

- единый налог на вмененный доход;

- единый налог при упрощенной системе налогообложения.

При перечислении страховых взносов на обязательное пенсионное и обязательное медицинское страхование индивидуальный предприниматель может использовать код статуса 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель, либо код статуса 14 — налогоплательщик, производящий выплаты физическим лицам.

В поле 8 «Плательщик» указывается наименование плательщика — клиента банка (владельца счета), дающего поручение банку на перечисление денежных средств:

- для юридических лиц — наименование юридического лица — организации, ее филиала или обособленного подразделения;

- для индивидуальных предпринимателей — фамилию, имя, отчество и в скобках — /777;

- для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество и в скобках — нотариус;

- для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество и в скобках — адвокат;

- для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество и в скобках — КФХ\

- для иных физических лиц — фамилию, имя, отчество и место жительства. Место жительства физического лица в поле «Плательщик» не заполняется при; указании в поле 108 значения «Индекс документа» из извещения физического' лица утвержденной формы, заполненного за налогоплательщика налоговым органом.

В поле 60 «ИНН» указывается идентификационный номер налогоплательщика. При отсутствии у плательщика — физического лица ИНН в этом поле проставляется ноль («0»);

В соседнем поле 102 «КПП» указывается код причины постановки на учет, присвоенный организации налоговой инспекцией по месту постановки на учет. Если плательщик не имеет КПП (например, индивидуальный предприниматель), то в этом поле проставляется ноль («0»).

В поле 61 «ИНН» получателя необходимо указывать ИНН налогового, таможенного или другого органа государственной власти, органа местного самоуправления, а также иного администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

В поле 103 «КПП» получателя — значение КПП налогового, таможенного или другого органа государственной власти, органа местного самоуправления, а также иного администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

В поле 16 «Получатель» — наименование в сокращенном виде получателя платежа (органа Федерального казначейства, органа, осуществляющего кассовое обслуживание исполнения бюджета субъекта Российской Федерации или муниципального образования) и в скобках наименование в сокращенном виде налогового, таможенного или другого органа государственной власти, органа местного самоуправления, а также иного администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством Российской Федерации.

Следует обратить внимание на то, что получателем платежей является орган финансового казначейства или иной финансовый орган, исполняющий бюджет субъекта Российской Федерации или муниципального образования, а в полях для ИНН и КПП указываются ИНН и КПП не его, а налогового, таможенного или иного государственного органа исполнительной власти, контролирующего поступление платежей.

Особое внимание следует уделить заполнению полей со 104 по 110. Именно в этих полях содержится информация, по которой можно определить, какой платеж перечислен.

Одним платежным поручением может быть перечислен только один вид налога (сбора).

Если организация затрудняется указать конкретное значение показателя в полях 105—110 расчетного документа, то в этих полях проставляется ноль («0»). При наличии незаполненных полей банк не пропустит платежное поручение.

В поле 104 «Код бюджетной классификации (КБК)» указывается код в соответствии с классификацией доходов бюджетов Российской Федерации, имеет 20 знаков и может быть только один в одном расчетном документе.

Код бюджетной классификации состоит из четырех частей:

| Главный администратор доходов бюджета | Вид доходов | Подвид доходов | Статья (подстатья) классификации операций сектора государственного управления, относящихся к доходам бюджетов | ||||

| Группа | Подгруппа | Статья | Подстатья | Элемент | |||

| 1 2 3 | 5 6 | 7 8 | 9 10 11 | 12 13 | 14 15 16 17 | 18 19 20 |

В первой части, состоящей из трех знаков, соответствующих номеру ведомства, которое осуществляет контроль поступлений в бюджет, указывается код главного администратора доходов бюджета.

Администраторами доходов бюджетов являются:

органы государственной власти (государственные органы);

органы местного самоуправления;

органы местной администрации;

органы управления государственных внебюджетных фондов;

Центральный банк Российской Федерации;

— бюджетные учреждения, осуществляющие в соответствии с законодательством Российской Федерации контроль за правильностью исчисления, полнотой и своевременностью уплаты, начисление, учет, взыскание и принятие решений о возврате (зачете) излишне уплаченных (взысканных) платежей, пеней и штрафов по ним, являющихся доходами бюджетов бюджетной системы Российской Федерации.

Перечень кодов, присвоенных всем администраторам бюджета, также приведен в Указаниях. Перечислим основные: 182 — Федеральная налоговая служба; 092 — Министерство финансов Российской Федерации; 100 — Федеральное казначейство; 153 — Федеральная таможенная служба;

167 — Федеральное агентство по управлению государственным имуществом;

— Пенсионный фонд Российской Федерации;

— Фонд социального страхования Российской Федерации;

— Федеральный фонд обязательного медицинского страхования;

— Территориальные фонды обязательного медицинского страхования; 999 — Центральный банк Российской Федерации.

Таким образом, три первых знака КБК при заполнении платежных поручений на перечисление налогов, сборов и страховых платежей в налоговые органы всегда будут 182, при перечислении страховых взносов на обязательное пенсионное или медицинское страхование — 392, а при перечислении страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также на случай временной нетрудоспособности и в связи с материнством — 393.

Во второй части указывается код вида дохода.

Для него предусмотрено 10 знаков: с 4-го по 13-й разряды. Вид дохода включает в себя:

группу — (4-й разряд кода классификации доходов бюджетов); подфуппу — (5—6-й разряды кода классификации доходов бюджетов); статью — (7—8-й разряды кода классификации доходов бюджетов); подстатью — (9—11-й разряды кода классификации доходов бюджетов); элемент — (12—13-й разряды кода классификации доходов бюджетов). Групп предусмотрено всего три:

1 — доходы;

2 — безвозмездные поступления;

3 — доходы от предпринимательской и иной приносящей доход деятельности.

В группу «Доходы» (1) включаются следующие подгруппы:

101 — налоги на прибыль, доходы;

102 — страховые взносы на обязательное социальное страхование;

103 — налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

104 — налоги на товары, ввозимые на территорию Российской Федерации;

105 — налоги на совокупный доход;

106 — налоги на имущество;

107 — налоги, сборы и регулярные платежи за пользование природными ресурсами;

108 — государственная пошлина, сборы;

109 — задолженность по отмененным налогам, сборам и иным обязательным платежам;

110 — доходы от внешнеэкономической деятельности;

111 — доходы от использования имущества, находящегося в государственной и муниципальной собственности;

112 — платежи при пользовании природными ресурсами;

113 — доходы от оказания платных услуг и компенсации затрат государства;

114 — доходы от продажи материальных и нематериальных активов;

115 — административные платежи и сборы;

116 — штрафы, санкции, возмещение ущерба;

117 — прочие неналоговые доходы;

118 — доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий и субвенций прошлых лет;

119 — возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет.

В группу «Безвозмездные поступления» (2) включаются следующие подгруппы:

201 — безвозмездные поступления от нерезидентов;

202 — безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации;

203 — безвозмездные поступления от государственных (муниципальных) организаций;

204 — безвозмездные поступления от негосударственных организаций;

205 — безвозмездные поступления от наднациональных организаций;

207 — прочие безвозмездные поступления;

208 — перечисления для осуществления возврата (зачета) излишне уплаченных или излишне взысканных сумм налогов, сборов и иных платежей, а также сумм процентов за несвоевременное осуществление такого возврата и процентов, начисленных на излишне взысканные суммы.

В группу «Доходы от предпринимательской и иной приносящей доход деятельности» (3) включаются следующие подгруппы:

301 — доходы от собственности по предпринимательской и иной приносящей доход деятельности;

302 — рыночные продажи товаров и услуг;

303 — безвозмездные поступления от предпринимательской и иной приносящей доход деятельности;

304 — целевые отчисления от государственных и муниципальных лотерей.

Дальнейшая детализация подгрупп кода вида доходов осуществляется в разрезе соответствующих статей и подстатей.

Полстатьи — это дальнейшее уточнение перечисляемых налогов, сборов и страховых взносов.

Подгруппа 01

Налог на прибыль (статья 01)

| Подстатья | Наименование подстатьи | |

| Налог на прибыль организаций, зачисляемый в федеральный бюджет | ||

| Налог на прибыль организаций, зачисляемый в бюджеты субъектов Российской Федерации | ||

| Налог на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции» и не предусматривающих специальных налоговых ставок для зачисления указанного налога в федеральный бюджет и бюджеты субъектов Российской Федерации | ||

| Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным муниципальным ценным бумагам | ||

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями | ||

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями | ||

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями | ||

| Налог на прибыль организаций с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | ||

Налог на доходы физических лиц (статья 02)

| Налог на доходы физических лиц с доходов, полученных физическими лицами, являющимися налоговыми резидентами Российской Федерации, в виде дивидендов от долевого участия в деятельности организаций | |||

| Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной п. 1 ст. 224 НК РФ (13% с обычных доходов) | |||

| Налог на доходы физических лиц с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации | |||

| Налог на доходы физических лиц с доходов, полученных в виде выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, процентных доходов по вкладам в банках, в виде материальной выгоды от экономии на процентах при получении заемных (кредитных) средств | |||

| Налог на доходы физических лиц с доходов, полученных в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., а также с доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г. | |||

| Налог на доходы физических лиц с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации, в отношении которых применяются налоговые ставки, установленные в Соглашениях об избежании двойного налогообложения | |||

| Подгруппа 02 Страховые взносы (статья 02) | |||

| Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в ПФ РФ на выплату страховой части трудовой пенсии | |||

| Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в ПФ РФ на выплату накопительной части трудовой пенсии | |||

| Страховые взносы в виде фиксированного платежа, зачисляемые в ПФ РФ на выплату страховой части трудовой пенсии | |||

| Страховые взносы в виде фиксированного платежа, зачисляемые в ПФ РФ на выплату накопительной части трудовой пенсии | |||

| Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | |||

| Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | |||

| Страховые взносы на обязательное медицинское страхование, зачисляемые в бюджет ФФОМС* | |||

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в ПФ РФ на выплату страховой части трудовой пенсии | |||

| Страховые взносы на обязательное медицинское страхование, зачисляемые в бюджеты ТФОМС** | |||

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в ПФ РФ на выплату накопительной части трудовой пенсии | |||

Подгруппа 03 «Налоги на товары (работы, услуги), реализуемые на территории Российской Федерации»:

статья 01 «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации»;

статья 02 «Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации».

Подгруппа 04 «Налоги на товары, ввозимые на территорию Российской Федерации»:

статья 01 «Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации»;

статья 02 «Акцизы по подакцизным товарам (продукции), ввозимым на территорию Российской Федерации».

Подгруппа 05 «Налоги на совокупный доход»:

статья 01 «Единый налог, взимаемый в связи с применением упрощенной системы налогообложения»:

подстатья 010 «Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы»;

подстатья 020 «Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта начогообложения доходы, уменьшенные на величину расходов»;

подстатья 050 «Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов»;

статья 02 «Единый налог на вмененный доход для отдельных видов деятельности»;

статья 03 «Единый сельскохозяйственный налог».

Подгруппа 06 «Налоги на имущество»:

статья 01 «Налог на имущество физических лиц»;

статья 02 «Налог на имущество организаций»;

статья 04 «Транспортный налог»;

статья 05 «Налог на игорный бизнес»;

статья 06 «Земельный налог».

Код элемента доходов (12—13-й разряды) для налоговых доходов соответствует бюджету бюджетной системы Российской Федерации в зависимости от полномочий по установлению ставок налога федеральными органами власти, органами власти субъектов Российской Федерации, органами власти муниципальных образований в соответствии с законодательством Российской Федерации о налогах и сборах.

Для неналоговых доходов код элемента доходов определяется в зависимости от полномочий по установлению размеров платежей федеральными органами власти, органами власти субъектов Российской Федерации, органами власти

муниципальных образований, органами управления государственных внебюджетных фондов. Для безвозмездных поступлений код элемента доходов определяется исходя из принадлежности трансферта его получателю. Устанавливаются следующие коды элементов доходов:

— федеральный бюджет;

— бюджет субъекта Российской Федерации;

03 — бюджеты внутригородских муниципальных образований городов феде-

рального значения Москвы или Санкт-Петербурга;

— бюджет городского округа;

— бюджет муниципального района;

— Пенсионный фонд Российской Федерации;

— Фонд социального страхования Российской Федерации;

— Федеральный фонд обязательного медицинского страхования;

— территориальные фонды обязательного медицинского страхования;

— бюджет поселения.

В третьей части кода бюджетной классификации (разряды 14—17-й) выделен код подвида доходов.

По доходам от взимания налогов, сборов, регулярных платежей за пользование недрами (ренталс), таможенных пошлин, таможенных сборов, взимания государственной пошлины, а также доходам от поступления страховых взносов в бюджеты государственных внебюджетных фондов первый знак кода подвида доходов (14-й разряд) используется для раздельного учета обязательного платежа, пеней и процентов, денежных взысканий (штрафов) по данному платежу.

Первый знак (14-й разряд) показывает, что конкретно перечисляется:

1 — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному);

2 — пени и проценты по соответствующему платежу;

3 — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации.

В четвертой части кода бюджетной классификации (разряды 18—20-й) применяются следующие статьи и подстатьи классификации операций сектора государственного управления:

110 — налоговые доходы;

120 — доходы от собственности;

130 — доходы от оказания платных услуг;

140 — суммы принудительного изъятия;

150 — безвозмездные и безвозвратные поступления от бюджетов;

151 — поступления от других бюджетов бюджетной системы Российской Федерации;

152 — поступления от наднациональных организаций и правительств иностранных государств;

153 — поступления от международных финансовых организаций;

160 — страховые взносы на обязательное социальное страхование;

170 — доходы от операций с активами;

180 — прочие доходы;

410 — уменьшение стоимости основных средств;

420 — уменьшение стоимости непроизводственных активов;

440 — уменьшение стоимости материальных запасов.

В поле 105 «Код ОКАТО» указывается код муниципального образования, на территории которого мобилизуются денежные средства от уплаты налога (сбора), т.е. код адреса места нахождения организации (ее обособленного подразделения, места нахождения имущества) или места жительства физического лица. Заполняется в соответствии с Общероссийским классификатором объектов административного-территориального деления.

Для Москвы перечень кодов ОКАТО приведен в письме УФНС России по г. Москве от 22 ноября 2005 г. № 15-09/86054@ «О перечислении налогов и сборов».

В поле 106 «Основание платежа» по одному коду бюджетной классификации Российской Федерации не может быть указано более одного показателя основания платежа (поле имеет два знака):

| Показатель | Значение |

| ТП | Платежи текущего года |

| ЗД | Добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа |

| БФ | Текущие платежи физических лиц - клиентов банка (владельцев счета), уплачиваемые со своего банковского счета |

| TP | Погашение задолженности по требованию об уплате налегав (сборов) от налогового органа |

| PC | Погашение рассроченной задолженности |

| ОТ | Погашение отсроченной задолженности |

| РТ | Погашение реструктурируемой задолженности |

| ВУ | Погашение отсроченной задолженности в связи с введением внешнего управления |

| ПР | Погашение задолженности, приостановленной к взысканию |

| АП | Погашение задолженности по акту проверки |

| АР | Погашение задолженности по исполнительному документу. |

Приведем КБК основных налогов.

| Код | Налоги, сборы, страховые взносы |

| 182 1 01 01 011 01 1000 110 | Налог на прибыль организаций, зачисляемый в федеральный бюджет |

| 182 101 01 012 02 1000 ПО | Налог на прибыль организаций, зачисляемый в бюджет субъекта Российской Федерации |

| 182 1 01 02 021 01 1000 110 | Налог на доходы физических лиц с доходов, облагаемых по ставке, установленной п. 1 ст. 224 НК РФ |

| 392 1 02 02 010 06 1000 160 | Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в ПФ РФ на выплату страховой части трудовой пенсии |

| 392 1 02 02 020 06 1000 160 | Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в ПФ РФ на выплату накопительной части трудовой пенсии |

| 392 1 09 10010 06 1000 160 | Страховые взносы в виде фиксированного платежа, зачисляемые в ПФ РФ на выплату страховой части трудовой пенсии |

| 392 1 09 10020 06 1000 160 | Страховые взносы в виде фиксированного платежа, зачисляемые в ПФ РФ на выплату накопительной части трудовой пенсии |

| 392 1 02 02100 06 0000 160 | Страховые взносы на ОПС в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой части трудовой пенсии |

| 392 1 02 02110 06 0000 160 | Страховые взносы на ОПС в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату накопительной части трудовой пенсии |

| 393 1 02 02050 07 1000 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

| 393 1 02 02090 07 1000 160 | Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

| 392 1 02 02100 08 1000 160 | Страховые взносы на обязательное медицинское страхование, зачисляемые в бюджет ФФОМС |

| 392 1 02 02110 09 1000 160 | Страховые взносы на обязательное медицинское страхование, зачисляемые в бюджеты ТФОМС |

| 182 1 03 01 000 01 1000 110 | Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации |

| 182 1 05 01 01101 1000 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы |

| 182 105 01 021 01 1000 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов |

| 182 1 05 01 050 01 1000 110 | Минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов |

| 182 105 02 010 02 1000 110 | Единый налог на вмененный доход для отдельных видов деятельности |

| 182 1 06 02 010 02 1000 110 | Налог на имущество организаций по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) России |

| 182 1 06 02 020 02 1000 110 | Налог на имущество организаций по имуществу, входящему в ЕСГС |

Если в этом поле указан «0», то налоговый орган имеет право самостоятельно отнести платеж к одному из перечисленных оснований, руководствуясь законодательством о налогах и сборах.

Поле 107 «Налоговый период» используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты налога (сбора), установленной налоговым законодательством. Заполняется в зависимости от периодичности платежа и его характера. Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой. Указывается в случае самостоятельной уплаты или доплаты налога (сбора). Если платеж осуществляется в целях погашения задолженности по акту проведенной проверки или исполнительному документу, то в показателе налогового периода проставляется ноль («0»). При других основаниях платежа указывается конкретная дата, которая взаимосвязана с показателем основания платежа. Показатель имеет 10 знаков и формат «ДД. ММ. ГГГГ», т.е. группы букв обозначают число, месяц, год.

| Знак | Значение |

| Календарный день (ДД) | МС - месячные платежи KB - квартальные платежи ПЛ - полугодовые платежи ГД - годовые платежи |

| Точка «.» | Точка«.» |

| Номер месяца (ММ) | Для месячных платежей проставляется номер месяца текущего отчетного года (от 01-го до 12-го), для квартальных платежей - номер квартала (от 01-го до 04-го), для полугодовых - номер полугодия (01-м или 02-м). При уплате налога один раз в год 4-й и 5-й знаки заполняются нулями |

| Точка«.» | Точка«.» |

| Год, за который производится уплата налога (РГГГ) | Год, за который производится уплата налога |

Если же действующим налоговым законодательством по годовому платежу предусматривается более одного срока уплаты налога (сбора) и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе «Налоговый период» указываются эти даты.

В поле 108 «Номер документа» указывается номер документа, на основании которого производится платеж. Имеется в виду документ, оформленный налоговой инспекцией или другим фискальным органом о взыскании с налогоплательщика денежных средств. Зависит от основания платежа. Знак «№» не проставляется.

Поле 108 имеет два знака.

| Показатель | Вид документа |

| TP | Требование налогового органа об уплате, налогов (сборов) |

| PC | Решение о рассрочке |

| ОТ | Решение об отсрочке |

| РТ | Решение о реструктуризации |

| ПР | Решение о приостановлении взыскания |

| ВУ | Дело или материал, рассмотренный арбитражным судом |

| АП | Акт проверки |

| АР | Исполнительный документ и возбужденное на основании его исполнительное производство |

При самостоятельной уплате налога (основание платежа — ТП) или при самостоятельном погашении задолженности (основание платежа — ЗД) ставится «О».

Поле 109 «Дата документа» обозначает дату документа, на основании которого производится платеж. Указывается в формате «ДД.ММ.ГГГГ», состоит из 10 знаков. Также зависит от основания платежа.

Поле ПО «Тип платежа» имеет два знака.

| Показатель | Значение |

| НС | Уплата налога или сбора |

| ПЛ | Уплата платежа |

| ГП | Уплата пошлины |

| ВЗ | Уплата взноса |

| АВ | Уплата аванса или предоплата |

| ПЕ | Уплата пени |

| ПЦ | Уплата процентов |

| СА | Налоговые санкции, установленные Налоговым кодексом РФ |

| АШ | Административные штрафы |

| ИШ | Иные штрафы, установленные соответствующим законодательством или иными нормативными актами |

Если в этом поле указан «0», то налоговый орган имеют право самостоятельно отнести платеж к одному из перечисленных типов платежа (налог, пеня, процент или штраф), руководствуясь законодательством о налогах и сборах.

Тип платежа и первый знак, указываемый в коде программы кода бюджетной классификации (разряд 14-й), взаимосвязаны.

| 14-й разряд КБК | Тип платежа |

| НС, АВ, ПЛ, ГП, ВЗ | |

| ПЦ, ПЕ | |

| СА, АШ, ИШ | |

| Невыясненные платежи |

Приведем примеры заполнения поля ПО.

| Вид налога | Значение поля 110 |

| Налог на прибыль | За отчетный период АВ За налоговый период НС |

| НДС | НС |

| НДФЛ | В течение года АВ По итогам года НС |

| Страховые взносы во внебюджетные фонды | ВЗ |

| Налог на имущество | За отчетный период АВ За налоговый период НС |

| ЕНВД | За налоговый период НС |

| Единый налог при упрощенной системе | За отчетный период АВ За налоговый период НС |

В поле 24 «Назначение платежа» указывается необходимая дополнительная информация. Например, при перечислении страховых взносов в ПФ РФ указывается регистрационный номер плательщика в системе ПФ РФ, а при оформлении платежных поручений по перечислению страховых взносов в ФФОМС и ТФОМС рекомендуется указывать регистрационный номер плательщика в ТФОМС.

Как видном, многие показатели взаимосвязаны (для удобства эту связь представлена в виде таблицы.

|

|

| Окончание таблицы |

Рис. 3 Уплата НДС при помощи платежного поручения

Дата публикования: 2015-07-22; Прочитано: 2262 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!