|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Роль бухгалтерського обліку в управлінні банком, його види та призначення 9 страница

|

|

Поточні рахунки можуть відкриватися також приватним (фізичним) особам. Вони мають платіжний характер і призначені для здійснення розрахунків приватної особи з фізичними та юридичними особами, тобто для обслуговування руху грошових коштів, що виникає у процесі надходження доходів приватної особи та їх використання. Для відкриття рахунка приватна особа подає:

1) заяву на відкриття рахунка;

2) картку зі зразком підпису;

3) паспорт або документ, що його замінює;

4) довідку про ідентифікаційний код платника податку.

Паспорт і довідка дають можливість банку ідентифікувати фізичну особу.

Виконання операцій за поточними рахунками здійснюється на підставі розрахункових документів у безготівковій та готівковій формах.

Поточні рахунки клієнтів розміщені у другому класі плану рахунків банку «Операції з клієнтами».Кожномусуб’єкту господарської діяльності в рамках рахунка четвертого порядку 2600 «Поточні рахунки суб’єктів господарської діяльності» відкривається аналітичний поточний рахунок. До суб’єктів господарської діяльності належать усі юридичні особи, у тому числі організації та установи, а також підприємці, які здійснюють свою діяльність без створення юридичної особи.

Поточний рахунок клієнта може мати до 14 знаків та може будуватись у такий спосіб:

2600 КЕЕЕЕЕЕЕЕЕ,

де К — ключовий розряд;

ЕЕЕЕЕЕЕЕЕ — аналітичний сегмент, що формується банком самостійно і може нести таку інформацію:

Е — характеристика контрагента (резидент, нерезидент) — 1 цифра;

ЕЕ — порядковий номер клієнта в книзі реєстрації відкритих рахунків (2 цифри);

ЕЕЕЕЕЕ — код контрагента (6 цифр).

Для небанківських фінансових установ аналітичні рахунки відкриваються в межах рахунка 2650 «Поточні рахунки небанківських фінансових установ».

Номер рахунка, до якого бюджетним установам відкриваються аналітичні бюджетні поточні рахунки, залежить від рівня бюджету, з якого відбувається фінансування:

2520 «Поточні бюджетні рахунки клієнтів, які утримуються з Державного бюджету України»;

2543 «Кошти бюджету Автономної Республіки Крим цільового характеру»;

2544 «Кошти обласних бюджетів цільового характеру»;

2545 «Кошти районних, міських, селищних та сільських бюджетів цільового характеру».

Аналітичні поточні рахунки для обліку коштів із спеціального фонду бюджетним установам відкривають до таких рахунків:

2530 «Кошти бюджетних установ та організацій, що включаються до спеціального фонду Державного бюджету України»;

2551 «Кошти бюджетних установ та організацій, що включаються до спеціального фонду бюджету Автономної Республіки Крим»;

2553 «Кошти бюджетних установ та організацій, що включаються до спеціальних фондів обласних бюджетів»;

2555 «Кошти бюджетних установ та організацій, що включаються до спеціальних фондів районних, міських, районних у містах, селищних та сільських бюджетів».

Аналітичні поточні рахунки приватним (фізичним) особам відкривають до рахунка 2620 «Поточні рахунки фізичних осіб».

Під час виконання операцій за поточними рахунками, що пов’язані з вилученням і наданням готівки, банк і підприємства повинні дотримуватися правил здійснення касових операцій.

Розрахунки без участі готівки здійснюються шляхом використання безготівкових розрахунків. Безготівкові розрахунки — це розрахунки, які проводить банк шляхом перерахування грошових коштів з рахунка платника на рахунок одержувача, а також перерахування банком за дорученням підприємств і фізичних осіб коштів, внесених ними готівкою в касу банку на рахунки одержувачів коштів. Для здійснення розрахунків можуть застосовуватись акредитивна, інкасова, вексельна форми, а також форми розрахунків за розрахунковими чеками, пластиковими картками. Форми безготівкових розрахунків і правила їх здійснення запроваджує Національний банк України. Підприємства можуть застосовувати при здійсненні розрахункових операцій платіжні інструменти у формі:

· платіжні доручення;

· платіжні вимоги-доручення;

· розрахункові чеки;

· акредитиви;

· платіжні вимоги.

Форма безготівкових розрахунків складається з двох основних елементів: вид розрахункового документа і схема документообігу.

При здійсненні розрахунків використовуються розрахункові документи на паперових носіях та в електронному вигляді. Розрахункові документи приймаються банком до виконання за наявності підписів осіб, які мають право розпоряджатися коштами поточного рахунка. Прийняття документів від підприємств здійснюється протягом робочого дня. Документи, прийняті в операційний час, відображаються банком у балансі в той самий день. Списання коштів з рахунка платника провадиться тільки за першим примірником розрахункового документа.

Кожна форма має особливий документообіг, який включає етапи проходження документів між учасниками розрахункової операції (платник, банки, одержувач) і визначає порядок списання коштів з поточного рахунка платника та їх рух до зарахування на рахунок одержувача.

У разі здійснення розрахунків акредитивами, чеками передбачається гарантія платежу з боку банків. Гарантію платежу у цих випадках банк забезпечує через відокремлення частки грошових коштів клієнта з поточного рахунка і депонування їх на особовому рахунку, що входить до складу аналітичних рахунків, які відкриваються, до балансового рахунка четвертого порядку «Кошти в розрахунках». Кошти на цих рахунках мають цільове призначення: для оплати розрахункових документів за гарантованими банком платежами. У бухгалтерському обліку депоновані кошти обліковуються на таких аналітичних рахунках:

· «Розрахунки чеками»;

· «Розрахунки акредитивами».

При розрахунках платіжними картками використовуються пластикові картки. Кошти, що передбачені для розрахунків за платіжними картками, депонуються на балансових рахунках:

· 2605 «Кошти суб’єктів господарської діяльності для розрахунків платіжними картками»;

· 2625 «Кошти фізичних осіб для розрахунків платіжними картками».

Усі рахунки, що належать до групи рахунків «Кошти в розрахунках», — пасивні, тобто мають кредитове сальдо, і залишки за цими рахунками використовуються як безкоштовні банківські ресурси. Схема рахунків до запитання, що об’єднує поточні рахунки та рахунки коштів у розрахунках, наведена нижче (рис. 4.1).

Рис. 4.1. Схема рахунків до запитання

Залишки на рахунках до запитання формують залучені банком ресурси. Ці рахунки пасивні і завжди мають кредитове сальдо. За поточними рахунками розрахункові операції виконуються банком тільки в межах наявності коштів, тобто в межах кредитового залишку.

За поточними рахунками виконуються операції, які виникають у процесі поточної (основної), інвестиційної, фінансової діяльності підприємства (рис. 4.2). Основні операції за поточним рахунком: зарахування виручки за відвантажену продукцію, надані послуги і виконані роботи; платежі за одержані сировину, товарно-матеріальні цінності й послуги; отримання готівки на виплату заробітної плати та відрядження; податкові та обов’язкові платежі до бюджету; зарахування сум отриманих кредитів і сплата процентів за кредит; розміщення коштів у депозити, вкладення в цінні папери та ін.

Рис. 4.2. Відображення операцій за поточними рахунками

В угоді на розрахунково-касове обслуговування або в розпорядженні на відкриття рахунка строки банк надає підприємству виписку з поточного рахунка. До виписки долучаються відповідні документи, що підтверджують операції, проведені банком за рахунком.

У банківській практиці використовуються такі умовні цифрові позначення (шифри) виду операцій, що проставляються в особовому рахунку підприємства:

| Умовні цифрові позначення виду операції | Документи, що є підставою для проведення операцій за особовим рахунком |

| Платіжне доручення | |

| Платіжна вимога-доручення | |

| Акредитиви | |

| Вексель | |

| Меморіальний ордер | |

| Платіжна вимога | |

| Чеки, видані фізичним особам | |

| Розрахунковий чек | |

| Платіжна картка |

На підставі цих документів і записів за рахунком підприємство відображає банківські операції у своєму бухгалтерському обліку. Поточний рахунок може бути закритий за таких умов:

· заява власника рахунка;

· рішення органу, на який законом покладено функції щодо ліквідації або реорганізації підприємства;

· відповідне рішення суду або арбітражного суду про ліквідацію підприємства чи визнання його банкрутом;

· умови, передбачені угодою, про розрахунково-касове обслуговування між банком та власником рахунка.

У разі закриття рахунка згідно із законодавчими актами України та нормативними актами Національного банку України сума з недіючого поточного рахунка перераховується на рахунок 2903 «Кредиторська заборгованість клієнтів за недіючими рахунками». З цього рахунка погашається кредиторська заборгованість клієнтам або сума перераховується за напрямами, визначеними чинним законодавством.

4.2. Облік операцій при розрахунках

платіжними дорученнями

Платіжне доручення — це документ, котрий являє собою письмово оформлене доручення клієнта банку, що його обслуговує, на перерахування певної суми коштів зі свого рахунка (додаток. 1).

Це найбільш поширена форма розрахунків, що використовуються в місцевих і міжміських розрахунках між клієнтами, з бюджетом, органами соціального захисту, позабюджетними структурами.

Реквізити платіжного доручення встановлюються Національним банком України. На платіжних дорученнях у разі потреби платник може вказати дату валютування, але ця дата не може виходити за межі строку дії платіжного доручення.

Кількість примірників розрахункових документів відповідає потребам сторін, що беруть участь у розрахунках. Документи виготовляються з використанням технічних засобів або заповнюються від руки (кульковою ручкою); виправлення і підчистки заборонені.

Доручення приймаються від платника до виконання банками протягом 10 календарних днів з дня виписки; день заповнення не враховується. До виконання банк приймає доручення тільки в межах наявних коштів на рахунку платника, якщо інше не зазначено умовами договору на розрахунково-касове обслуговування.

Платіжні доручення застосовуються в розрахунках за платежами товарного і нетоварного характеру: за фактично відвантажену продукцію (виконані роботи та послуги), у порядку попередньої оплати, для завершення розрахунків за актами звіряння взаємної заборгованості підприємств. Про це зазначається в рядку «Призначення платежу» з посиланням на назву, номер, дату товарно-транспортного чи іншого документа, що підтверджує відвантаження продукції (виконання робіт, надання послуг).

Усі претензії за розрахунками між клієнтами регулюються ними без участі банку. Але банк приймає від клієнтів претензії, згідно з угодою на обслуговування, за несвоєчасне списання або зарахування сум, виплачуючи штраф на користь клієнта.

При проведенні розрахунків між клієнтами банк відображає операції на рахунках у своєму обліку:

1. Якщо клієнти обслуговуються в одному банку:

Д-т 2600 «Поточні рахунки суб’єктів господарської діяльності» платника;

К-т 2600 «Поточні рахунки суб’єктів господарської діяльності» одержувача коштів.

2. Якщо клієнти обслуговуються в різних банках:

Д-т 2600 «Поточні рахунки суб’єктів господарської діяльності» платника;

К-т 1200 «Коррахунок у Національному банку України».

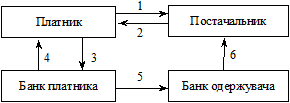

Схема документообігу при розрахунках платіжними дорученнями наведена нижче (рис. 4.3):

Рис. 4.3. Схема документообігу при розрахунках

платіжними дорученнями:

1 — укладення угоди-контракту; 2 — відвантаження продукції, товарів, здача робіт, послуг; 3 — передання платіжного доручення на право списання суми платежу; 4 — виписка із поточного рахунка про списання грошових коштів; 5 — платіжне доручення (повідомлення) про зарахування платежу на поточний рахунок одержувача; 6 — виписка із поточного рахунка про зарахування платежу.

4.3. Облік операцій при розрахунках

платіжними вимогами-дорученнями

За цієї форми в розрахунках беруть участь два суб’єкти:

· постачальник (сировини, товарів, робіт, послуг), що має право на одержання платежу;

· платник (одержувач послуг чи товарів), що має право доручити банку здійснити платіж зі свого поточного рахунка.

Платіжна вимога-доручення — це розрахунковий документ, що являє собою вимогу одержувача коштів до платника, про сплату певної суми грошових коштів через банк (додаток 2).

Платіжна вимога-доручення виписується постачальником після того, як він виконав свої зобов’язання перед покупцем, і разом з відвантажувальними, транспортними документами пересилається платнику. Останній перевіряє відповідність цих документів договірним зобов’язанням, заповнює ту частину платіжної вимоги-доручення, яка підтверджує його згоду на здійснення платежу і передає їх у свій банк для сплати.

Пересилаючи документи від постачальника до платника, можна користуватися послугами пошти чи передавати платіжний документ платникові через банк-постачальника з пересиланням останнім у банк покупця.

В обліку в обох випадках здійснюються такі записи.

Банком платника:

Д-т 2600 «Поточні рахунки суб’єктів господарської діяльності» платника;

К-т 1200 «Коррахунок у Національному банку України».

Банком постачальника:

Д-т 1200 «Коррахунок у Національному банку України»;

К-т 2600 «Поточні рахунки суб’єктів господарської діяльності» одержувача коштів.

Схема документообігу у випадку розрахунків платіжними вимогами-дорученнями наведена на рис. 4.4.

Рис. 4.4. Схема документообігу при розрахунках

платіжними вимогами-дорученнями:

1 — угода з зазначенням форми розрахунків — платіжними вимогами-дорученнями;

2 — відвантаження товару, продукції або передання робіт, послуг; 3 — документи про відвантаження і платіжні вимоги-доручення, відправлені або вручені покупцеві; 4 — покупець дооформлює платіжні документи і здає у свій банк на оплату; 5 — банк покупця здійснює платіж із врученням виписки про це з поточного рахунка платника і надсилає документи в банк постачальника; 6 — банк постачальника зараховує кошти на рахунок свого клієнта з врученням виписки про це з його поточного рахунка.

4.4. Облік операцій платіжними вимогами

Платіжна вимога — розрахунковий документ, що містить письмову вимогу стягувача до банку, що обслуговує платника, перерахувати без погодження з останнім певну суму коштів з рахунка платника на рахунок отримувача.

Стягувачами можуть бути податкові органи, державні виконавці та підприємства, що здійснюють примусове списання коштів на підставі визнаних претензій. Вказані особи оформлюють та подають у банк платіжні вимоги й у необхідних випадках супровідні документи на примусове списання коштів із рахунків платників. Примусове стягнення коштів із рахунків платників дозволяється тільки у випадках, установлених законами України, а саме: на підставі виконавчих документів, установлених законами України, рішень податкових органів та визнаних претензій.

Банк стягувача приймає платіжні вимоги протягом 10 календарних днів з дати їх складання, а банк платника — протягом 30 календарних днів з дати їх складання.

У платіжних вимогах банк стягувача повинен перевірити відповідність заповнення таких реквізитів:

· назву стягувача;

· код стягувача;

· рахунок стягувача;

· найменування банку стягувача;

· код банку стягувача;

· підписи стягувача та відбиток його печатки.

Банк платника, отримуючи документи, перевіряє правильність заповнення реквізитів:

· платник;

· код платника;

· рахунок платника;

· банк платника;

· код банку платника;

· підписи та відбиток печатки платника.

Платіжні вимоги стягувачів приймаються банком до виконання незалежно від наявності коштів на поточному рахунку платника, оскільки стягнення здійснюється з усіх рахунків підприємства: поточних, депозитних, коштів у розрахунках.

Якщо на час надходження на рахунках платника недостатньо коштів для виконання платіжних вимог, то документи виконуються частково і в несплаченій сумі повертаються стягувачу. Часткова оплата оформляється меморіальним ордером (додаток 3). На платіжних вимогах відповідальний виконавець окреслює реквізит «сума» і на звороті всіх поданих примірників документа зазначає дату здійснення платежу, суму часткового платежу та несплачену суму. Ця інформація засвідчується підписом відповідального виконавця та відбитком штампа банку. У разі відсутності коштів на рахунках платника документи в день надходження повертаються без виконання.

У разі сплати документа виконуються такі бухгалтерські записи:

Д-т 2600 «Поточні рахунки суб’єктів господарської діяльності» боржника;

Д-т 2602 «Кошти в розрахунках суб’єктів господарської діяльності» боржника;

Д-т 2610 «Короткострокові депозити суб’єктів господарської діяльності» боржника;

К-т 1200 «Кореспондентський рахунок у Національному банку України», якщо стягувач обслуговується іншим банком.

4.5. Облік операцій при розрахунках

розрахунковими чеками

Розрахунковий чек — це документ, що містить письмове розпорядження власника рахунка (чекодавця) банку-емітенту, в якому відкрито його рахунок, сплатити чекодержателю зазначену в чеку суму коштів. Заповнена форма чека наведена у додатку 8.

Чекові книжки (розрахункові чеки) є бланками суворої звітності. Вони виготовляються на спеціальному папері на Банкнотній фабриці Національного банку України.

Чеки застосовуються для здійснення розрахунків у безготівковій формі між юридичними особами, а також між фізичними та юридичними особами з метою скорочення розрахунків готівкою за отримані товари, виконані роботи та надані послуги.

Банк-емітент без видачі чекової книжки може видати на ім’я чекодавця (фізичної особи) один або кілька розрахункових чеків на суму, що не перевищує залишок коштів на рахунку чекодавця, або на суму, що внесена готівкою.

Строк дії чекової книжки — один рік; розрахункового чека, який видається для разового розрахунку фізичній особі, — три місяці. За погодженням з установою банку строк дії невикористаної чекової книжки може бути продовжений.

Чек заповнюється від руки (кульковою ручкою, чорнилом) або з використанням технічних засобів. У ньому не допускається виправлень та використання факсиміле замість підпису.

Чек із чекової книжки подається до оплати в банк чекодержателя протягом 10 календарних днів (день виписування чека не враховується).

Власникові заборонено передавання чекової книжки будь-якій іншій юридичній або фізичній особі.

Відображення в обліку операцій з розрахунковими чеками здійснюється у такий спосіб:

1. Згідно з заявою клієнта банк депонує зазначену суму на спеціальному рахунку, одержуючи комісійні за послуги:

Д-т 2600 «Поточні рахунки суб’єктів господарської діяльності»;

К-т 2602 «Кошти в розрахунках суб’єктів господарської діяльності», аналітичний рахунок «Розрахунки чеками» на суму ліміту чекової книжки;

К-т 6110 «Комісійні доходи від розрахунково-касового обслуговування клієнтів» (на суму, визначену за послугу).

Одночасно списується з позабалансу бланк виданої чекової книжки:

Д-т 991 «Коррахунки до рахунків розділів 95—98»;

К-т 9821 «Бланки суворої звітності».

У міру розрахунків з постачальниками продукції, товарів, робіт, послуг чекодавець виписує чек на суму платежу, що не перевищує ліміту (граничної суми, зазначеної на зворотному боці першої сторінки чекової книжки) і передає його постачальнику-чекодержателю. Останній перевіряє обов’язкові реквізити та завіряє його підписами посадових осіб згідно з карткою зразків підписів та відбитком печатки.

2. За інкасового варіанта розрахунків чеками банк чекодержателя для контролю за оплатою чеків оприбутковує їх на позабалансовому рахунку 9831 «Розрахункові документи і цінності, відіслані на інкасо», що чекають акцепту до сплати.

3. У разі надходження розрахункових чеків від іногородніх чекодержателів у банк-емітент до моменту здійснення їх перевірки вони обліковуються на позабалансових рахунках:

Д-т 9830 «Розрахункові документи і цінності, прийняті на інкасо»;

К-т 991 «Коррахунки до рахунків розділів 95—98».

4. Після прийняття банком-емітентом рішення про здійснення оплати розрахункових чеків будуть зроблені такі бухгалтерські записи:

Д-т 991 «Коррахунки до рахунків розділів 95—98»;

К-т 9830 «Розрахункові документи і цінності, прийняті на інкасо»,

та одночасно:

Д-т 2602 «Кошти в розрахунках суб’єктів господарської діяльності» аналітичний рахунок «Розрахунки чеками»;

К-т 1200 «Кореспондентський рахунок у Національному банку України».

5. У випадку, якщо чекодавець і чекодержатель обслуговуються в одній установі банку, буде зроблено такий бухгалтерський запис:

Д-т 2602 «Кошти в розрахунках суб’єктів господарської діяльності» аналітичний рахунок «Розрахунки чеками»;

К-т 2600 «Поточні рахунки суб’єктів господарської діяльності».

6. При повідомленні банком-емітентом про відсутність коштів на спеціальному рахунку 2602 «Кошти в розрахунках суб’єктів господарської діяльності» або за наявності порушень в оформленні чека (виправлення, факсиміле підпису, сума чека перевищує задепоновану) банк чекодержателя списує суму з зазначеного позабалансового рахунка 9831 «Розрахункові документи і цінності, відіслані на інкасо» і повертає чек чекодержателю із зазначенням причин його несплати.

7. Якщо клієнт припиняє подальші розрахунки чеками, за наявності невикористаного ліміту до закінчення строку дії чекової книжки, за його дорученням (фізична особа — за заявою) залишок ліміту зараховується на той рахунок, з якого депонувалися кошти:

Д-т 2602 «Кошти в розрахунках суб’єктів господарської діяльності», аналітичний рахунок «Розрахунки чеками»;

К-т 2600 «Поточні рахунки суб’єктів господарської діяльності».

Схема документообігу при розрахунках розрахунковими чеками наведена нижче (рис. 4.5).

Рис. 4.5. Схема документообігу при розрахунках

розрахунковими чеками:

1 — подання заяви та необхідних платіжних доручень на придбання чекової книжки;

2 — видача чекової книжки з депонуванням суми ліміту; 3 — відвантаження продукції, товару, послуг; 4 — передання чека на оплату продукції, товару, послуг; 5 — чек і реєстр чеків; 6 — передання чека в банк чекодавця; 7 — сплата чека після перевірки;

8 — зарахування грошей на поточний рахунок постачальника; 9 — надання виписки із рахунка депонованих сум; 10 — надання виписки із поточного рахунка постачальника.

4.6. Облік операцій при розрахунках

акредитивами

Акредитив — це форма безготівкових розрахунків, за якої клієнт-заявник акредитива доручає банку, що його обслуговує:

· виконати платіж бенефіціару (постачальнику) за товари, виконані роботи чи надані послуги;

· надати повноваження іншому (виконуючому) банку здійснити цей платіж.

При розрахунках акредитивами в економічні відносини вступають такі суб’єкти:

· платник — заявник акредитива (аплікант), юридична особа яка звертається до банку, що її обслуговує, для відкриття акредитива;

· банк-емітент — банк платника, що відкриває акредитив своєму клієнту;

· бенефіціар — юридична особа, на користь якої виставлений акредитив. Це продавець, виконавець робіт або послуг;

· авізуючий банк — банк який за дорученням банку-емітента сповіщає бенефіціара про відкриття акредитива без будь-якої відповідальності за його оплату;

· виконуючий банк — банк бенефіціара або інший банк, що за дорученням банку-емітента проводить оплату документів, зазначених в акредитиві. Виконуючий банк може бути одночасно й авізуючим банком.

Умови та порядок проведення акредитивної операції передбачаються у договорі між бенефіціаром і заявником акредитива.

Акредитиви можуть бути депоновані у банку платника і в банку постачальника.

Вид акредитива залежить від наявності грошового покриття:

а) покритий — акредитив, для здійснення платежів, за якого завчасно бронюються кошти платникав повній сумі на окремому рахунку в банку-емітенті або виконуючому банку;

б) непокритий (гарантований ) — акредитив, оплата за яким у разі тимчасової відсутності коштів на рахунку платника гарантується банком-емітентом за рахунок банківського кредиту.

Акредитиви бувають відкличні та безвідкличні.

Відкличний акредитив може бути змінений або анульований банком-емітентом без попереднього погодження з бенефіціаром, наприклад, у разі недотримання умов, передбачених договором, дострокової відмови банку-емітента від гарантування платежів за акредитивом. Розпорядження про зміну умов відкличного акредитива заявник надає бенефіціару тільки через банк-емітент. Він, у свою чергу, повідомляє виконуючий банк, а останній — бенефіціара. Розпорядження безпосередньо від заявника акредитива виконуючий банк не приймає.

Документи, які виставив бенефіціар до отримання повідомлення про зміну або анулювання акредитива виконуючий банк зобов’язаний оплатити, якщо вони відповідають умовам акредитива.

Безвідкличний акредитив — це акредитив, який може бути змінений або анульований тільки за згодою бенефіціара, на користь якого він був відкритий.

На кожному акредитиві має бути зазначено його характер: відкличний чи безвідкличний. Коли ця вказівка не зазначена, акредитив вважається безвідкличним.

Для відкриття акредитива підприємство-покупець подає банку-емітенту заяву. У заяві на відкриття акредитива (додаток 4) обов’язково вказується: назва заявника та бенефіціара, номер їх банківських рахунків та ідентифікаційні коди; назва, місцезнаходження, МФО банку-емітента та банку, виконуючого акредитив; строк дії, вид та сума акредитива; дата і номер договору, згідно з яким відкрито акредитив; перелік документів, проти яких має бути здійснений платіж; умови виконання акредитива. Якщо один із цих реквізитів відсутній, тоді акредитив не відкривається.

Акредитив закривається у таких випадках:

· по закінченні дії строку акредитива;

· згідно з заявою постачальника про відмову від подальшого використання акредитива, невикористана сума перераховується на рахунок, з якого депоновані кошти;

· за заявою покупця про відкликання акредитива повністю або частково.

Якщо претензії до постачальника виникли не з вини банку, вони залагоджуються сторонами без його участі.

Розглянемо особливості обліку покритого акредитива. При відкритті покритого акредитива заявник, крім заяви, подає до банку-емітента платіжне доручення на бронювання коштів на аналітичному рахунку «Розрахунки за акредитивами» таких балансових рахунків:

2602 «Кошти в розрахунках суб’єктів господарської діяльності»;

2526 «Кошти в розрахунках клієнтів, які утримуються з Державного бюджету України»;

2550 «Кошти в розрахунках клієнтів, які утримуються з бюджету Автономної Республіки Крим»;

2552 «Кошти в розрахунках клієнтів, які утримуються з обласних бюджетів»;

2554 «Кошти в розрахунках клієнтів, які утримуються з районних, міських, селищних та сільських бюджетів».

Схема документообігу при розрахунках покритими акредитивами з депонуванням коштів покупця в банку-емітенті наведена нижче (рис. 4.6).

Рис. 4.6. Схема документообігу при розрахунках

покритими акредитивами:

1 — покупець-платник передає до свого банку заяву на відкриття акредитива;

2 — банк депонує кошти на рахунку 2602 «Кошти в розрахунках суб’єктів господарської діяльності», аналітичний рахунок «Розрахунки акредитивами», бухгалтерським проведенням:

Д-т 2600 «Поточні рахунки суб’єктів господарської діяльності»;

К-т 2602 «Кошти в розрахунках суб’єктів господарської діяльності», рахунок «Розрахунки акредитивами» (на суму заявленого акредитива);

К-т 6110 «Комісійні доходи від розрахунково-касового обслуговування клієнтів» (на суму, визначену за послугу);

Дата публикования: 2014-11-19; Прочитано: 333 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!