|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Прямые и косвенные налоги

|

|

Если деление налогов на персональные и пообъектные имеет большой юридический смысл, то классификация налогов на прямые и косвенные основана на экономических теориях, учитываемых законодателем только на уровне налоговой политики.

В основе этого деления лежит учение о распределении налогового бремени. Прямыми называют те налоги, юридический субъект которых предположительно несет и экономическое бремя налогообложения. В отношении косвенных налогов изначально предполагается, что бремя их будет фактически переложено с лица, уплачивающего налог в бюджет, на какое-то иное лицо – носителя налога.

Выделяют различные виды налогов в зависимости от основания, заложенного в их сравнение.

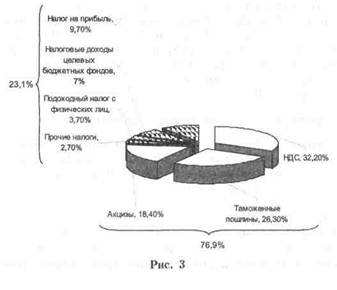

Налоги подоходно-поимущественные (прямые) и налоги на потребление (косвенные). Теоретически первые взимаются в процессе приобретения и накопления материальных благ, вторые – в процессе их расходования. Так, подоходный налог взимается при получении дохода; налог на имущество уплачивают собственники определенных видов имущества (сбережений). Это примеры прямых налогов. Акцизы, налог на добавленную стоимость, таможенные пошлины, хотя и по-разному поступают в бюджет, в конечном итоге оплачиваются потребителем товаров, в стоимость которых они включаются. Это примеры косвенных налогов (рис. 3).

Подоходно-поимущественные налоги, в свою очередь, делятся на личные и реальные. Личные налоги уплачиваются с действительно полученного налогоплательщиком дохода (прибыли). Так, предприятия уплачивают налог с суммы прибыли, подсчитанной на основе полученной выручки и произведенных расходов. Эти налоги учитывают фактическую платежеспособность налогоплательщика.

Подоходно-поимущественные налоги, в свою очередь, делятся на личные и реальные. Личные налоги уплачиваются с действительно полученного налогоплательщиком дохода (прибыли). Так, предприятия уплачивают налог с суммы прибыли, подсчитанной на основе полученной выручки и произведенных расходов. Эти налоги учитывают фактическую платежеспособность налогоплательщика.

Реальными налогами облагается не действительный, а предполагаемый средний доход налогоплательщика, получаемый в данных экономических условиях от того или иного предмета налогообложения (недвижимой собственности, денежного капитала и т.п.). Реальными налогами облагается прежде всего имущество, отсюда и их название (real (англ.) – имущество). Во многих случаях невозможно определить доход, который получен от имущества либо вида деятельности, или проконтролировать правильность объявленного плательщиком дохода. Например, сложно проконтролировать водителя такси. В таких ситуациях установление платы за патент на перевозку людей в размере налога с предполагаемого дохода облегчит техническую сторону налогообложения.

Примером реального налога является единый налог на вмененный доход. Этим налогом облагается потенциально возможный валовой доход плательщика за вычетом потенциально необходимых затрат, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение такого дохода, на основе данных статистических и иных исследований, независимых оценок и т.п. Плательщиками налога являются, как правило, субъекты малого и среднего бизнеса – физические и юридические лица, ведущие предпринимательскую деятельность по оказанию услуг, при оплате которых преимущественно используются наличные деньги (бытовые услуги, розничная торговля и др.). Размер вмененного дохода устанавливается законодательными актами субъектов Федерации с учетом методик, рекомендуемых Правительством РФ.

Дата публикования: 2014-11-02; Прочитано: 768 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!