|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Виды облигаций

|

|

Поскольку существует большое разнообразие облигаций, для описания их различных видов классифицируем облигации по ряду признаков. Чтобы дать развернутую классификацию облигаций, используем не только пока еще небольшой опыт функционирования российского облигационного рынка, но и богатый зарубежный опыт организации облигационных займов.

Можно предложить следующую классификацию:

1. В зависимости от эмитента различают облигации:

1.1. Государственные;

1.2. Муниципальные;

1.3. Корпораций;

1.4. Иностранные.

2. В зависимости от сроков, на которые выпускается займ, все многообразие облигаций условно можно разделить на две большие группы:

2.1. Облигации с некоторой оговоренной датой погашения, которые, в свою очередь, делятся на:

2.1.1. Краткосрочные;

2.1.2. Среднесрочные;

2.1.3. Долгосрочные.

Временные рамки, ограничивающие перечисленные, облигационные группы, для каждой страны различны и определяются законодательством, действующим в этой стране, и сложившейся практикой. Например, в США к краткосрочным обычно относят облигации со сроком обращения от 1 года до 3 лет, к среднесрочным от 3 до 7 лет, долгосрочным — свыше 7 лет. Что касается российского законодательства, то оно содержит указания о сроках обращения только для государственных долговых обязательств.

2.2. Облигации без фиксированного срока погашения включают в себя:

2.2.1. Бессрочные, или непогашаемые;

2.2.2. Отзывные облигации могут быть востребованы (отозваны) эмитентом до наступления срока погашения. Еще при выпуске облигаций эмитент устанавливает условия такого востребования: по номиналу или с премией;

2.2.3. Облигации с правом погашения предоставляют право инвестору на возврат облигации эмитенту до наступления срока погашения и

получения за нее номинальной стоимости;

2.2.4. Продлеваемые облигации предоставляют инвестору право продлить срок погашения и продолжать получать проценты в течение этого срока;

2.2.5. Отсроченные облигации дают эмитенту право на отсрочку погашения.

3. В зависимости от порядка владения облигации могут быть:

3.1. Именные, права владения которыми подтверждаются внесением имени владельца в текст облигации и в книгу регистрации, которую ведет эмитент;

3.2. На предъявителя, права владения которыми подтверждаются простым предъявлением облигации.

4. По целям облигационного займа облигации подразделяются на:

4.1. Обычные, выпускаемые для рефинансирования имеющейся у эмитента задолженности или для привлечения дополнительных финансовых ресурсов, которые будут использованы на различные многочисленные мероприятия;

4.2. Целевые, средства от продажи которых направляются на финансирование конкретных инвестиционных проектов или конкретных мероприятий (например, строительство моста, проведение телефонной сети и т. п.).

5. По способу размещения различают:

5.1. Свободно размещаемые облигационные займы;

5.2. Займы, предполагающие принудительный порядок размещения. Принудительно размещаемыми чаще всего являются государственные облигации (например, Государственные облигационные займы СССР 40—50-х годов).

6. В зависимости от формы, в которой возмещается позаимствованная сумма, облигации делятся на:

6.1. С возмещением в денежной форме;

6.2. Натуральные, погашаемые в натуре. Примером натуральных облигаций являются облигации хлебных займов СССР 20-х годов, облигации АвтоВАЗа, выпущенные в 1993 г.

7. По методу погашения номинала могут быть.

7.1. Облигации, погашение номинала которых производится разовым платежом;

7.2. Облигации с распределенным по времени погашением, когда за определенный отрезок времени погашается некоторая доля номинала;

7.3. Облигации с последовательным погашением фиксированной до ли общего количества облигаций (лотерейные или тиражные займы).

8. В зависимости от того, какие выплаты производятся эмитентом по облигационному займу, различают:

8.1. Облигации, по которым производится только выплата процентов, а капитал не возвращается, точнее, эмитент указывает на возможность их выкупа, не связывая себя конкретным сроком. К этой группе облигаций бессрочного займа относятся, например, английские консоли, выпущенные еще в середине ХVIII в. и обращающиеся до настоящего времени;

8.2. Облигации, по которым лишь возвращается капитал по номинальной стоимости, но не выплачиваются проценты. Это так называемые облигации с нулевым купоном;

8.3. Облигации, по которым проценты не выплачиваются до момента погашения облигации, а при погашении инвестор получает номинальную стоимость облигации и совокупный процентный доход. К таким облигациям можно отнести сберегательные сертификаты серии Е, выпускаемые в США;

8.4. Облигации, по которым возвращается капитал по номинальной стоимости, а выплата процентов не гарантируется и находится в прямой зависимости от результатов деятельности компании — эмитента, т. е. от того, получает компания прибыль или нет. Такие облигации называют доходными или реорганизационными, т. е. выпускаются, как правило, компаниями, которым грозит банкротство;

8.5. Облигации, дающие право их владельцам на получение пери одически выплачиваемого фиксированного дохода и номинальной стоимости облигации — в будущем, при ее погашении. Этот вид облигаций наиболее распространен в современной практике во всех странах.

9. Периодическая выплата доходов по облигациям в виде процентов производится по купонам.

Купон представляет собой вырезной талон с указанной на нем цифрой купонной (процентной) ставки. По способам выплаты купонного дохода облигации подразделяются на:

9.1. Облигации с фиксированной купонной ставкой;

9.2. Облигации с плавающей купонной ставкой, когда купонная ставка зависит от уровня ссудного процента;

9.3. Облигации с равномерно возрастающей купонной ставкой по годам займа. Такие облигации еще называют индексируемыми, обычно эмитируются в условиях инфляции;

9.4. Облигации с минимальным или нулевым купоном (мелкопроцентные или беспроцентные облигации). Рыночная цена по таким облигациям устанавливается ниже номинальной, т. е. предполагает скидку. Доход по этим облигациям выплачивается в момент ее погашения по номинальной стоимости и представляет разницу между номинальной и рыночной стоимостью;

9.5 Облигации с оплатой по выбору. Владелец этой облигации может доход получить как в виде купонного дохода, так и облигациями нового выпуска.

Облигации, являясь, как и другие ценные бумаги, объектом инвестирования на фондовом рынке, приносят своим держателям доход.

Общий доход от облигации складывается из следующих элементов:

• периодически выплачиваемых процентов (купонного дохода);

• изменения стоимости облигации за соответствующий период;

• дохода от реинвестиций полученных процентов.

Рассмотрим каждый из перечисленных элементов дохода в отдельности.

Облигация, в отличие от акции, приносит владельцу фиксированный текущий доход. Этот доход представляет собой постоянный аннуитет — право получать фиксированную сумму ежегодно в течение ряда лет. Аннуитет также определяют как «серию платежей, произведенных в фиксированные интервалы времени за определенное количество периодов».

Как правило, проценты по облигациям выплачиваются 1—2 раза в год. При этом, чем чаще производятся процентные выплаты, тем больший потенциальный доход приносит облигация, ведь полученные процентные выплаты могут быть реинвестированы.

Размер купонного дохода по облигациям зависит прежде всего от надежности облигации, иначе говоря, от того, кто является ее эмитентом. Чем устойчивее компания-эмитент и надежнее облигация, тем ниже предлагаемый процент. Кроме того, существует зависимость между процентным доходом и сроком обращения облигации: чем больше отдален срок погашения, тем выше должен быть процент, и наоборот.

Говоря о второй составляющей дохода, приносимого облигацией, мы имеем в виду облигации, купленные по цене ниже номинала, т. е. с дисконтом. Примером таких облигаций, как уже говорилось ранее, служат облигации с нулевым купоном. доход по ним образуется как разница между ценой, по которой они продаются, и номиналом облигации. При покупке и продаже облигаций с дисконтом важным моментом является определение цены продажи облигации. Иными словами: по какой цене следует продать облигацию сегодня, если известна сумма, которая будет получена в будущем (номинал), и базовая норма доходности (ставка рефинансирования).

Подсчет этой цены называется дисконтированием, а сама цена сегодняшней стоимостью будущей суммы денег.

В практической деятельности довольно часто, например, при определении эмитентом параметров выпускаемого облигационного займа, выборе инвестором при покупке той или иной облигации и формировании профессиональными участниками рынка оптимальных инвестиционных портфелей возникает потребность в определении финансовой эффективности облигационного займа. Последнее сводится к определению доходности облигаций.

В общем виде доходность является относительным показателем и представляет собой доход, приходящийся на единицу затрат различают текущую доходность и полную, или конечную, доходность облигаций.

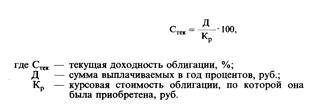

Показатель текущей доходности характеризует годовые (текущие) поступления по облигации относительно сделанных затрат на ее покупку. Текущая доходность облигации рассчитывается по формуле:

Текущая доходность облигации является простейшей характеристикой облигации. Пользуясь только этим показателем, нельзя выбрать наиболее эффективную для инвестирования средств облигацию, так как в текущей доходности не нашел отражения еще один источник дохода — изменение стоимости облигации за период владения ею. Поэтому по облигациям с нулевым купоном текущая доходность равна нулю, хотя доход в форме дисконта они приносят.

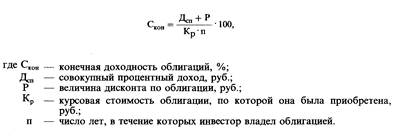

Оба источника дохода отражаются в показателе конечной или полной доходности, которая характеризует полный доход по облигации, приходящийся на единицу затрат на покупку этой облигации. Показатель конечной доходности определяется по формуле:

ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА

1. Алексеев М.Ю. Рынок ценных бумаг. -М.: Финансы и статистика, 1999.

2. Бердникова Т.Б. Оценка ценных бумаг. Учебное пособие. - М.: Инфра- М, 2003.

3. Буренин А.Н. Контракты с опционами на акции. - М.: Руссико, 1992.

4. Чаадаева Л.А. Рынок ценных бумаг и биржевое дело. Учебное пособие. -М.: Юристы, 2000.

Дата публикования: 2015-07-22; Прочитано: 1351 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!