|

Главная Случайная страница Контакты | Мы поможем в написании вашей работы! | |

Размер страховой выплаты и порядок его определения

|

|

1) В случае смерти потерпевшего:

· должна быть выплачена фиксированная сумма, установленная в договоре страхования по данному виду риска на одного потерпевшего;

· данная сумма в договоре страхования не может быть менее 2 025 000 рублей;

· если есть лица, понесшие расходы на погребение погибшего потерпевшего, то в первую очередь страховая выплата осуществляется им; при этом сумма выплаты определяется в размере фактически понесенных и документально подтвержденных расходов на погребение, но не более 25 000 рублей;

· оставшаяся сумма выплаты распределяется поровну между всеми выгодоприобретателями, за исключением выгодоприобретателя, вследствие умысла которого наступил страховой случай;

· если потерпевший ранее получал страховую выплату за вред причиненный его здоровью, а потом скончался от полученных травм, то выгодоприобретателя вправе претендовать на страховую выплату в размере разницы между фиксированной выплатой и ранее произведенными выплатами по здоровью.

2) В случае причинения вреда здоровью потерпевшего:

· выплачивается фиксированная страховая выплата, которая определяется как произведение соответствующего норматива выплат (определены постановлением Правительства РФ от 15.11.2012г. №1164) на страховую сумму, установленную в договоре страхования по данному виду риска на одного потерпевшего;

· данная страховая сумма в договоре страхования не может быть менее 2 000 000 рублей;

· если потерпевшему фактически причинен вред в большем размере, чем оплаченная фиксированная выплата, то потерпевший вправе требовать от страховщика доплаты страхового возмещения в размере разницы;

· если после получения потерпевшим страхового возмещения в связи с причинением вреда здоровью состояние его здоровья ухудшилось, и это ухудшение вызвано тем же страховым случаем, в связи с которым было выплачено страховое возмещение, потерпевший вправе требовать перерасчета суммы страхового возмещения и доплаты разницы.

3) В случае причинения вреда имуществу потерпевшего:

· если причинен вред багажу – страховая выплата определяется из расчета 600 рублей за каждый килограмм багажа;

· если причинен вред иному имуществу (ручная кладь) – страховая выплата составит 11 000 рублей;

· если вред имуществу причинен в большем размере, то потерпевший вправе требовать страховую выплату в размере фактически причиненного ущерба, но не более страховой суммы, установленной в договоре страхования по данному виду риска на одного потерпевшего;

· данная сумма в договоре страхования не может быть менее 23 000 рублей;

· если в договоре страхования по данному виду риска установлена франшиза, то страховая выплата уменьшается на величину франшизы.

4) Выплата пени за нарушение сроков:

· если страховщик нарушил установленный Законом срок на выплату страхового возмещения (30 календарных дней при причинении вреда здоровью или имуществу; 60 календарных дней в случае смерти потерпевшего) – Страховщик обязан вместе со страховой выплатой уплатить Выгодоприобретателю за каждый день просрочки пени в размере 1/75 ставки рефинансирования ЦБ РФ от несвоевременно выплаченной суммы;

· если страховщик нарушил сроки направления мотивированного отказа в страховой выплате, то он обязан выплатить Выгодоприобретателю за каждый день просрочки пени в размере 1/75 ставки рефинансирования ЦБ РФ отстраховой суммы, установленной по конкретному риску в договоре страхования;

· пени должны быть уплачены страховщиком независимо от наличия или отсутствия требований выгодоприобретателя о взыскании пеней.

4) Прочие положения:

· Выплата страхового возмещения за причинение вреда жизни или здоровью потерпевшего осуществляется независимо от выплат, причитающихся по другим видам страхования, в том числе по обязательному социальному страхованию;

· Если Выгодоприобретателю возмещена только часть причиненного вреда (т.е. вред причинен в большем размере, чем рассчитанная и выплаченная сумма страхового возмещения), Выгодоприобретатель вправе требовать от перевозчика, ответственного за причиненный вред, возмещения вреда сверх полученного страхового возмещения;

· Если Выгодоприобретатель имел право на часть страхового возмещения, но предъявил требование страховщику после того, как страховщик выплатил другим выгодоприобретателям полную сумму страховой выплаты, то Выгодоприобретатель вправе требовать причитающуюся ему часть только с лиц, получивших страховое возмещения, и не в праве требовать ее со страховщика или перевозчика.

Основанием для отказа страховщика произвести страховую выплату являются:

- умышленные действия страхователя, застрахованного лица или выгодоприобретателя, направленные на наступление страхового случая;

- совершение страхователем или лицом, в пользу которого заключен договор страхования, умышленного преступления, находящегося в прямой связи со страховым случаем;

- сообщение страхователем страховщику заведомо ложных сведений об объекте страхования;

- получение страхователем соответствующего возмещения ущерба по имущественному страхованию от лица, виновного в причинении этого ущерба.

Отказ страховщика произвести страховую выплату может быть обжалован страхователем в суд, арбитражный или третейский суд.

Основные виды (классы) личного страхования: определение и характеристики

Личное страхование — это форма защиты физических лиц от рисков, которые угрожают жизни человека, его трудоспособности, здоровью. Это также важный финансовый механизм, обеспечивающий благосостояние населения.

Предметом личного страхования выступают следующие риски:

· риск смерти (необходимость обеспечить семью);

· риск заболевания (потеря трудоспособности и трудового дохода, а также расходы на медицинское обслуживание);

· риск несчастного случая (временная или постоянная потеря трудоспособности и медицинские расходы);

· риск утраты трудоспособности по старости (необходимость получения дохода после прекращения работы).

Классификация личного страхования производится по разным критериям.

По объему риска:

· страхование на случай дожития или смерти;

· страхование на случай инвалидности или недееспособности;

· страхование медицинских расходов.

По виду личного страхования:

· страхование жизни;

· страхование от несчастных случаев и болезней;

· медицинское страхование.

По количеству лиц, указанных в договоре:

· индивидуальное страхование (страхователем выступает одно отдельно взятое физическое лицо);

· коллективное страхование (страхователями или застрахованными выступает группа физических лиц).

По длительности страхового обеспечения:

· краткосрочное (менее 1 года);

· среднесрочное (1-5 лет);

· долгосрочное (6-15 лет).

По форме выплаты страхового обеспечения:

· с единовременной выплатой страховой суммы;

· с выплатой страховой суммы в форме ренты.

По форме уплаты страховых премий:

· страхование с уплатой единовременных премий;

· страхование с ежегодной уплатой премий;

· страхование с ежемесячной уплатой премий.

Основные виды (классы) имущественного страхования: определение и характеристики.

Имущественное страхование – объектом страхования выступает имущество в различных видах; его экономическое назначение – возмещение ущерба, возникшего вследствие страхового случая. Застрахованным может быть имущество, являющееся как собственностью страхователя, так и находящееся в его владении, пользовании, распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность.

Имущественное страхование подразделяется на две подотрасли:

– страхование имущества юридических лиц;

– страхование имущества физических лиц.

Подотрасли страхования делятся на виды. Видами страхования имущества юридических лиц являются:

– страхование железнодорожного транспорта;

– страхование наземного транспорта (кроме железнодорожного транспорта);

– страхование воздушного транспорта;

– страхование водного транспорта;

– страхование грузов и багажа;

– страхование от огня и стихийных бедствий;

– страхование кредитов;

– страхование инвестиций;

– страхование финансовых рисков;

– страхование судебных расходов, другие виды.

Виды страхования имущества граждан:

– страхование автомобилей;

– страхование зданий;

– страхование домашнего имущества;

– страхование домашних животных, другие виды.

Понятие и структура страхового рынка. Состав участников страхового рынка.

Страховой рынок — это сфера формирования спроса и предложения на страховые услуги. Он выражает отношения между различными страховыми организациями (страховщиками), предлагающими соответствующие услуги, а также юридическими и физическими лицами, нуждающимися в страховой защите (страхователями).

Структура страхового рынка формируется из:

§ страховых организаций;

§ страхователей;

§ страховых продуктов;

§ страховых посредников;

§ профессиональных оценщиков страховых рисков и убытков;

§ объединений страховщиков;

§ объединений страхователей;

§ системы государственного регулирования страхового рынка.

Страховые организации — институциональная основа страхового рынка, конкретная форма организации страхового фонда страховщика. Страховая компания осуществляет заключение договоров страхования и их обслуживание.

Страховые организации делятся на: акционерные, частные, публично-правовые и общества взаимного страхования.

Акционерная форма страховых компаний доминирует на развитых рынках.

Акционерная страховая компания — негосударственная организационная фор-ма, в которой в качестве страховщика выступает частный капитал, оформленный как акционерное общество. Уставный капитал акционерного страхового общества формируется из акций и других ценных бумаг, что позволяет при ограниченных средствах значительно увеличить свой финансовый потенциал.

Частные страховые компании принадлежат одному собственнику или его семье.

В государственном страховании в качестве страховщика выступает государство. Организация государственных страховых компаний осуществляется путем их учреждения со стороны государства или национализации акционерных страховых компаний и обращения их имущества в государственную собственность.

Правительственные страховые организации относятся к некоммерческим структурам, деятельность которых основана на субсидировании. Правительственные страховые организации специализируются на страховании от безработицы и выплате компенсаций рабочим и служащим, временно утратившим работу.

Общество взаимного страхования − это особая негосударственная организационная форма, выражающая договоренность между группой физических или юридических лиц о возмещении друг другу будущих возможных убытков в определенных долях в соответствии с установленными правилами страхования. Взаимное страхование — некоммерческая форма организации страхового фонда, которая обеспечивает страховую защиту имущественных интересов членов своего общества.

Специализированные страховые компании производят отдельные виды страхования, например, страхование жизни, автотранспорта и т. п. К этому виду компаний относятся и перестраховочные компании, которые принимают от страховщиков за определенную плату часть застрахованного риска. Цель перестрахования — создание сбалансированного портфеля договоров перестрахования, обеспечение финансовой устойчивости и рентабельности страховых операций.

Универсальные страховые организации предлагают широкий набор страховых услуг. Поскольку на страховом рынке осуществляется купля-продажа страхового продукта, то необходимы и продвижение страховых агентов на рынке, и их реализация. Эти операции осуществляют страховые посредники: страховые агенты и страховые брокеры.

Страховые агенты — физические или юридические лица, действующие от имени страховщика и по его поручению в соответствии с представленными полномочиями.

Страховые брокеры — независимые физические или юридические лица, имеющие лицензию на проведение посреднических операций по страхованию от своего имени на основании поручений страхователя либо страховщика. Страховой брокер не является участником страхового договора. Его услуги — посреднические в исполнении договора cтрахования, за которые он взимает оговоренный процент.

Функционирование страхового рынка предполагает наличие профессиональных оценщиков рисков и убытков - сюрвейеров и аджастеров.

Сюрвейеры — инспекторы или агенты страховой организации, осуществляющие осмотр страхуемого имущества. По заключению сюрвейера страховая компания принимает решение о заключении договора страхования.

Аджастеры — это уполномоченные лица или компании, занимающиеся установлением причин, характера и размера убытков.

Понятие и анализ конкуренции на страховом рынке

Первый этап анализа конкуренции на страховом рынке -оценка степени его подверженности процессам конкуренции на базе анализа основных факторов, обусловливающих интенсивность конкуренции. К таким факторам относятся:

- численность и сравнимая емкость конкурирующих страховых компаний;

- изменение объема спроса на страховые услуги и его структурная и стоимостная динамика;

- барьеры проникновения на страховой рынок (особенности

лицензирования страховой деятельности);

- ситуация на смежном кредитном рынке;

- различия в стратегии страховщиков-конкурентов;

- особые мотивы для конкуренции на данном страховом рынке.

Численность конкурирующих страховых компаний и их сравнительная емкость в наибольшей мере определяют уровень конкуренции. При прочих равных условиях интенсивность конкуренции наибольшая, когда на страховом рынке борется значительное число страховых компаний приблизительно равной силы. Для сбора этой информации прибегают к составлению специальных досье. На основе полученных результатов делаются выводы относительно уровня конкуренции.

На втором этапе анализа уровня конкуренции выделяются основные страховые компании-конкуренты и рассматривается их роль в совокупной реализации страховых услуг. Данные по этой категории конкурентов сводят в единую таблицу по определенной форме.

Принято различать ценовую и неценовую конкуренцию страховщиков. В основе ценовой конкуренции лежит тарифная ставка, по которой предлагается заключить договор страхования данного вида. Снижение тарифной ставки всегда было той основой, с помощью которой страховщик, выделяя свои страховые услуги из общего перечня, привлекал к ним внимание потенциального страхователя.. Ценовая конкуренция применяется главным образом страховщиками-аутсайдерами в их борьбе с гигантами страхового бизнеса, для соперничества с которыми у аутсайдеров нет сил и возможностей в сфере неценовой конкуренции.

Неценовая конкуренция выдвигает на первый план дополнительные сервисные услуги страховщиков своим клиентам (преимущественное право приобретения акций страховой компании, содействие в приобретении недвижимости, бесплатные консультации юридического характера и т.д.). Сильнейшим орудием неценовой конкуренции всегда была реклама, сегодня же роль ее возросла многократно. С помощью рекламы страховые компании индустриально развитых стран стремятся создать престижный имидж своей фирмы в глазах страхователей. Благодаря такому подходу страховые компании активно разрабатывают новые методы продвижения страховых услуг на рынке.

Функциональные обязанности страховых агентов и страховых брокеров.

Страховой агент выполняет следующие должностные обязанности:

2.1. Осуществляет операции по заключению договоров имущественного и личного страхования.

2.2. Изучает региональные условия и спрос на определенные страховые услуги.

2.3. Анализирует состав регионального контингента потенциальных клиентов, обслуживает физических лиц, представляющих учреждения, организации и предприятия различных форм собственности.

2.4. Проводит аргументированные беседы с потенциальными и постоянными клиентами с целью заинтересовать их в заключении или продлении договоров страхования (жизни и здоровья, движимого и недвижимого имущества, предпринимательской и коммерческой деятельности и др.). В процессе работы с клиентами ведет наблюдение, оценивает особенности восприятия, памяти, внимания, мотивацию поведения и обеспечивает взаимопонимание при заключении договоров на страховые услуги.

2.5. Устанавливает критерии и степень риска при заключении договоров на страховые услуги, учитывая состояние здоровья, возраст, пол, образование, стаж трудовой деятельности, уровень материального обеспечения и другие субъективные качества, характеризующие клиента.

2.6. Заключает и оформляет страховые договоры, регулирует отношения между страхователем и страховщиком, обеспечивает их выполнение, осуществляет приемку страховых взносов.

2.7. Обеспечивает правильность исчисления страховых взносов, оформления страховых документов и их сохранность.

2.8. Способствует формированию заинтересованности и спроса на оказываемые страховые услуги, учитывая необходимость усиления материальной и моральной поддержки различных слоев населения, а также нарастание риска, связанного с конкуренцией, банкротством, безработицей и другими происходящими в современных условиях социально- экономическими процессами.

2.9. Оказывает помощь клиентам в получении исчерпывающей информации об условиях страхования.

2.10. Проводит работу по выявлению и учету потенциальных страхователей и объектов страхования, дает оценку стоимости объектов страхования.

2.11. В течение срока действия заключенных договоров поддерживает связь с физическими и юридическими лицами, вступившими в договорные отношения на страховые услуги.

2.12. В случае причинения ущерба застрахованному осуществляет оценку и определяет его размер с учетом критериев и степени риска.

2.13. Рассматривает поступающие от клиентов жалобы и претензии по спорным вопросам исчисления и уплаты страховых взносов, выплат страхового возмещения при наступлении страхового случая в соответствии с условиями договора.

2.14. Устанавливает причины нарушений страховых договоров и принимает меры по их предупреждению и устранению.

2.15. Исследует неосвоенные виды страховых услуг и перспективы их развития с целью применения в своей практике и при создании страховых органов и служб.

2.16. Своевременно и в соответствии с установленными требованиями оформляет необходимую документацию, ведет учет и обеспечивает хранение документов,а связанных с заключением договоров страхования.

2.17. Осуществляет взаимодействие с другими страховыми агентами.

Обязанности страховых агентов

- Поиск клиентов. Страховой агент самостоятельно занимается поиском клиентов, которые воспользуются его услугами. Наработать базу в первое время очень сложно и потребуется приложить немало усилий. От количества клиентов напрямую зависит размер заработной платы.

- Заключение договоров. Страховой агент должен уметь заключать договора на каждый вид страхования. Также данный специалист производит перезаключение договоров. Несет материальную ответственность.

- Оценка ущерба. Часто компании выделяют должность специальным сотрудникам, которые оценивают материальный ущерб. Тем не менее, каждый страховой агент обязан уметь делать это самостоятельно.

- Учет и сохранность документов. Страховой агент полностью отвечает за хранение страховых полисов и взносов.

- Реклама услуг. Страховые агенты должны производить активную рекламу своих услуг среди населения. Привлечение новых клиентов является обязательным условием работы страхового агента.

Главная и основная задача страхового агента – привлечение новых клиентов.

Оформление страховых полисов и взносов – каждодневная работа агента. Поиск новых клиентов во многом зависит от профессионализма специалиста. Для того, чтобы наработать определенную базу клиентов, требуется обладать навыками, которые должны быть у каждого страхового агента. Страховой агент имеет обязанности, которые довольно просто выполнить, но не каждый человек может это сделать.

Организация и технология страховых продаж.

В зависимости от продукта технологии продаж делятся на монопродажи, мультипродажи и кросс-продажи. Технологии монопродаж предполагают продажу одного вида страховой услуги. Например, технология продаж полисов страхования от несчастных случаев через почтовые отделения. При этом страховой продукт может быть либо стандартным с тарифным руководством, либо коробочным, когда страховая сумма, страховой взнос и набор покрываемых страховых случаев является фиксированным.

Вне зависимости от вида продукта технология его продаж будет предполагать ряд последовательных шагов: оформление продукта, заключение агентского договора с «Почтой» на реализацию продукта, определение порядка продаж данного продукта, обучение сотрудников почтового отделения по данному продукту, их мотивация, порядок отчетности и другие мероприятия. Вот эта совокупность упорядоченных действий для осуществления продаж и будет называться технологией продаж, которая должна быть разработана и документирована с целью ее тиражирования, обучения своих сотрудников и сотрудников организаций-агентов.

Технология мультипродаж предполагает продажу комплексных страховых услуг. Самым ярким примером является комплексное ипотечное страхование, продаваемое банками при ипотечном кредитовании населения. Здесь в одном полисе содержится несколько страховых продуктов: титульное страхование, страхование ипотеки и страхование жизни либо от несчастных случаев. Особенность данного продукта предполагает создание соответствующей технологии продаж, составным элементом которой будет андеррайтинг: типовой либо специализированный. Для предприятий технологии мультипродаж могут быть разработаны в ряде комплексных страховых программ. Например программа страхования имущества предприятия и неполучения прибыли от вынужденной остановки производственного цикла в результате ущерба, нанесенного основным и оборотным производственным фондам. Для банков это может быть программа комплексного банковского страхования «BBB». Реализация этих программ предполагает создание адаптированной технологии продаж.

В последнее время страховщики все чаще обращаются к технологиям сателлитных продаж или кросс-продаж. Технология кросс-продаж включает в себя определенный алгоритм действий:

1. Идентификацию клиентской базы.

2. Определение продукта-локомотива для соответствующего целевого клиентского сегмента.

3. Определение продкутов-сателлитов, которые могут быть предложены клиенту после продажи продукта-локомотива.

4. Продажу продукта-локомотива.

5. Реализацию технологии продажи продуктов-сателлитов, т.е. кросс-продажи.

Например, в компании есть база данных по владельцам застрахованных квартир. Очевидно, что обладателям данных полисов можно предложить такой страховой продукт как страхование гражданской ответственности перед соседями. Тогда технология кросс-продаж укрупненно будет включать в себя следующие шаги:

1. «Загрузка» базы данных по владельцам полисов страхования квартир в контакт-центр.

2. Обучение сотрудников контакт-центра продажам продукта по страхованию гражданской ответственности.

3. Обзвон клиентов по базе данных с предложением кросс-продукта.

4. Заключение договора страхования и доставку полиса страхователю.

По отношению к договору страхования технологии продаж бывают двух основных видов: технологии новых продаж и технологии пролонгации существующих договоров страхования. Особенно хочу остановиться на технологиях пролонгации договоров страхования.

Государственный страховой надзор в Российской Федерации: назначение, структура и функции.

Государство контролирует страховую деятельность в России, осуществляя государственный страховой надзор. Министерство финансов РФ (Минфин РФ) – федеральный орган исполнительной власти, решая многочисленные государственные задачи, такие как бюджетное планирование, разработка проектов федерального бюджета, проведение государственного финансового контроля, и многие другие, является еще и органом государственного надзора за страховой деятельностью. Оно проводит единую финансовую, бюджетную, налоговую и валютную политику в сфере страхования в РФ, а также координирует деятельность в этой сфере иных федеральных органов исполнительной власти. Минфин РФ действует на основании Конституции РФ, федеральных конституционных законов, федеральных законов, указов и распоряжений Президента РФ, постановлений и распоряжений Правительства РФ, а также на основании Постановления Правительства РФ от 30 июня 2004 г. № 329 «О Министерстве финансов Российской Федерации». В ведении Минфина РФ находится Федеральная служба страхового надзора, которая осуществляет контроль и надзор за соблюдением субъектами страхового дела страхового законодательства. Федеральная служба страхового надзора руководствуется в своей деятельности Конституцией РФ, федеральными конституционными законами, федеральными законами, актами Президента и Правительства РФ, международными договорами РФ, актами Минфина РФ, а также Положением о Федеральной службе страхового надзора, утвержденным постановлением Правительства РФ от 30 июня 2004 г. № 330.

Федеральная служба страхового надзора является юридическим лицом, имеет печать с изображением Государственного герба РФ и со своим наименованием, иные печати, штампы и бланки установленного образца, а также счета, открываемые в соответствии с законодательством РФ. Местонахождение Федеральной службы страхового надзора – г. Москва. Федеральная служба страхового надзора осуществляет свою деятельность непосредственно и через свои территориальные органы во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления, общественными объединениями и иными организациями.

Федеральную службу страхового надзора возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению министра финансов РФ. Руководитель Федеральной службы страхового надзора несет персональную ответственность за осуществление возложенных на Федеральную службу страхового надзора функций. Руководитель Федеральной службы страхового надзора имеет заместителей, назначаемых на должность и освобождаемых от должности министром финансов РФ по представлению руководителя Федеральной службы страхового надзора. Количество заместителей руководителя Федеральной службы страхового надзора устанавливается Правительством РФ.

Современное состояние страхового рынка России

В современной России происходит реформирование экономики, осуществляется переход на рыночные отношения во всех национальных отраслях. Рыночные отношения (рынок) в страховании представляют собой экономические отношения, являющихся совокупностью товарно-денежных отношений, возникающих в результате купли-продажи страховых услуг. Современная экономическая теория дает следующее понятие страхового рынка. Страховой рынок является экономическим пространством (или системой), управляемым соотношением спроса и предложения на страховые услуги (страховую защиту). Спрос на страховые услуги определяется двумя основными факторами:

1) потребностью в страховании хозяйствующего субъекта и отдельно взятого гражданина;

2) покупательной способностью страхователей, позволяющей удовлетворить спрос на страхование приобретением страховой услуги.

Для обеспечения удовлетворения платежеспособного спроса страховые организации формируют предложение. При этом страховые организации должны быть достаточно профессиональными и финансово устойчивыми. Рыночная система, как показывает опыт ведущих мировых государств, является эффективной и гибкой системой для решения основных экономических проблем.

В России рынок страхования, достаточно молод в сравнении с рынками развитых стран, которые начали развиваться сотни лет назад и в которых давно сформировались системы надзора, отработана практика и технология страхования. Поэтому развитие страхового рынка в России значительно отличается от эффективно развивающегося страхового рынка ведущих стран. На низкую эффективность развития страхового рынка в России оказывает влияние недавнее прошлое страны. В бывшем Советском союзе существовала нерыночная система хозяйствования. Возмещение ущерба в основном осуществлялось государством, которое выделяло средства из бюджета на восстановление разрушенных предприятий, жилья, ликвидацию последствий стихийных бедствий и другие аналогичные цели. Система страхования, состоящая из двух государственных организаций (Госстрах и Ингосстрах), играла вспомогательную роль. Развитие страхового рынка в России началось с 1988 г., когда появилась первая негосударственная страховая компания.

Отрасль страхования в современной России выступает основной системой финансовых гарантий, которая обеспечивает возмещение ущерба в случае стихийных бедствий, аварий, пожаров и других непредвиденные событий.

Страховой рынок динамично развивается. На российском страховом рынке появились крупные страховые компании, которые оказывают страховые услуги, отвечающие мировым стандартам. Интерес страхователей к страховщикам значительно возрос в 2003 г., когда был введено обязательное страхование ответственности автовладельцев. Кроме того, государство путем введения определённых мер расширило покупательную способность на страховые услуги. Так, возросли возможности предприятий и организаций по приобретению страховых услуг в результате разрешения на включение в затраты, вычитаемые из доходов, полученных от производства и реализации товаров, работ и услуг, расходов на имущественное страхование (гл. 25 НК РФ).

Складывается инфраструктура российского страхового рынка, которая так же свидетельствует об его позитивном развитии. Инфраструктура рынка должна представлять собой слаженно работающий механизм, от которого зависит стабильность рынка. Страховой рынок в России – это рынок, на котором тесно взаимодействуют:

1) производители страховых услуг – страховщики

2) потребители страховых услуг – страхователи;

3) посредники – физические лица и организации

4) организации, способствующие страховой деятельности

К организациям, способствующим страховой деятельности, относятся организации, занимающиеся:

1) обеспечением функций общественного и государственного регулирования страхового рынка (Федеральная служба страхового надзора (ФССН), общества по защите прав и интересов страхователей, выгодоприобретателей и застрахованных лиц);

2) предупреждением случаев страхового мошенничества и ведением соответствующих баз данных;

3) аутсорсингом некоторых функций деятельности страховщиков, инвестиционных компаний;

4) оценкой рисков и ущербов (сюрвейеры – специалисты по оценке рисков, оценщики);

5) консалтингом и рекламой (информационные агентства, информационно-аналитические центры, регулярные выставки и др.);

6) наукой и образованием в области страхования;

7) развитием услуг по сертификации и управлению качеством в страховании.

8) деятельностью аварийных комиссаров, актуариев, консультантов, и др.

При этом, профессиональными участниками страхового рынка, которые определены законом «Об организации страхового дела в РФ» являются страховщики, перестраховщики, общества взаимного страхования, а так же страховые посредники и актуарии. Каждая из указанных страховых организаций имеет технико-организационное единство и экономическую обособленность, здесь начинают формироваться экономические отношения.

Тенденции развития мирового рынка страхования

Глобализация производства и потребления означает вхождение всех стран с учетом достигнутого экономического, научно-технического, финансового потенциала в мировое хозяйство, их интеграцию и взаимодействие, постепенное снятие границ между национальными хозяйственными комплексами и образование на этой основе глобального экономического пространства. Этот процесс резко усиливает роль политических и экономических межгосударственных институтов, таких, как Всемирная торговая организация.

Можно указать несколько основных причин глобализации:

•изменение политической карты мира в связи с появлением политически независимых, но экономически связанных с бывшими метрополиями государств в Африке, Юго-Восточной Азии, Латинской Америке;

•прекращение открытой конфронтации Западного и Восточного блоков;

• развал СССР и переориентация части образовавшихся в результате независимых государств на США и его союзников;

• переход России, других постсоветских и постсоциалистических стран к рыночной экономике;

•качественное изменение научно-технической революции и формирование новых способов информационного общения;

• усиление финансовой мощи и как следствие структурообразующей роли транснациональных корпораций в мировом хозяйстве;

• снижение межгосударственных барьеров на путях капитала,

товара, рабочей силы;

• продолжающееся на фоне технологического отставания развивающихся стран от стран-лидеров международное разделение труда, особенно в части добычи сырья и его переработки.

Отмеченные процессы глобализации в полной мере затрагивают и мировой рынок страхования, являющийся важным элементом современной мировой экономики. Сама специфика страхования, связанная с перераспределением рисков среди страховых и перестраховочных компаний, способствует этому.

Мировое страховое хозяйство представляет собой совокупность общественных отношений в области страхования, связанных с производством, распределением, продажей и потреблением страховых услуг. Глобализация мирового страхового рынка представляет собой процесс стирания законодательных и экономических барьеров между национальными страховыми хозяйствами, происходящий под влиянием изменений в мировой экономике, и имеет в качестве конечной цели формирование глобального страхового пространства.

Понятие и специфика финансового менеджмента страховщика

Основные финансовые показатели деятельности страховщика.

Основой финансовой устойчивости страховщиков является наличие у них оплаченного уставного капитала и страховых резервов, а также система перестрахования. Минимальный размер оплаченного уставного капитала, сформированного за счет денежных средств, на день подачи юридическим лицом документов для получения лицензии на осуществление страховой деятельности должен быть не менее 25 тысяч минимальных размеров оплаты труда при проведении видов страхования иных, чем страхование жизни, не менее 35 тысяч минимальных размеров оплаты труда при проведении страхования жизни и иных видов страхования, не менее 50 тысяч минимальных размеров оплаты труда при проведении исключительно перестрахования. Страховая компания может иметь доходы от страховой деятельности, инвестиций, риск-менеджмента, консультаций, обучения кадров и других операций. Доходы от страховых операций формируются за счет страховых платежей. Основой страховых платежей выступает страховой тариф. При этом объем платежей обусловливает величину страхового фонда, а структура тарифной ставки - направление средств этого фонда. Страховые платежи - источник финансирования инвестиционной деятельности. Расходы страховщика формируются в процессе распределения страхового фонда. Состав и структура расходов определяют два взаимосвязанных экономических процесса: погашение обязательств перед страхователями и финансирование деятельности страховой организации. В связи с этим в страховом деле принята следующая классификация расходов:-расходы на выплату страхового возмещения;-отчисления в резервы;-расходы на ведение дела: а)аквизиционные (производятся с целью заключения новых договоров страхования); б) инкассовые (на оплату труда работников за сбор страховых платежей и обслуживание страхователей); ликвидационные (производятся после наступления страхового случая); в)управленческие (оплата труда административно-управленческого персонала, административно-хозяйственные расходы, расходы на развитие страхования). В совокупности эти расходы представляют собой себестоимость страховых операций. Путем сопоставления доходов и расходов определяется финансовый результат страховых операций. Финансовый результат – это стоимостная оценка итогов хозяйственной деятельности страховой организации. Он определяется по страховым операциям в целом и по каждому виду страхования.

Финансовый результат от деятельности страховой компании складывается из трех элементов: от проведения страховых операций, от проведения инвестиционной деятельности и от прочей деятельности.

Конечный финансовый результат деятельности компании – это балансовая прибыль или убыток. Прибыль является одним из важнейших показателей финансового результата деятельности страховой компании. Она служит основным источником увеличения собственного капитала компании, выполнения обязательств перед бюджетом, кредиторами, выплаты дивидендов инвесторам.

Убыток от страховой деятельности еще не является показателем неудовлетворительной работы компании. Некоторые страховые компании снижают страховые тарифы в целях привлечения клиентов. Общие финансовые результаты зависят от доходности финансовых вложений, поэтому необходимо сопоставлять финансовые результаты по всем составляющим.

При подведении итогов хозяйственной деятельности страхового органа финансовый результат определяется за один год, при оценке эквивалентности отношений страховщика и страхователей – за тот период, который был принят за основу при расчете тарифа.

Состав и характеристики элементов тарифной ставки по рисковым видам страхования.

По характеру рисков страховые взносы классифицируются на натуральные и постоянные премии.

Натуральная премия предназначена для покрытия риска за определенный промежуток времени. Она отвечает фактическому развитию риска. Натуральная премия в данный отрезок времени равна рисковой премии, с течением времени ее величина изменяется.

Постоянные (фиксированные) взносы — страховые взносы, которые с течением времени не изменяются, а остаются постоянными. Чаще всего такие взносы встречаются при заключении договоров имущественного страхования. Однако абсолютно постоянных (фиксированных) взносов имущественного страхования нет, т. к. с течением времени меняется технология производства, появляются новые материалы и технологии. Это влечет за собой изменение риска, что, в свою очередь, заставляет страховщика вносить некоторые коррективы величин постоянных взносов.

Основы методики расчета тарифных ставок по рисковым видам страхования.

Под рисковыми понимаются виды страхования, относящиеся к видам страховой деятельности иным, чем страхование жизни:

§ не предусматривающие обязательства страховщика по выплате страховой суммы при окончании срока действия договора страхования;

§ не связанные с накоплением страховой суммы в течение срока действия договора страхования.

Данная методика пригодна для расчета тарифных ставок для рисковых видов страхования и применима при следующих условиях:

1. существует статистика либо какая-то другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

§ q — вероятность наступления страхового случая по одному договору страхования;

§ S — среднюю страховую сумму по одному договору страхования;

§ Sв — среднее возмещение по одному договору страхования при наступлении страхового случая;

2. предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3. расчет тарифов проводится при заранее известном количестве договоров n, которые предполагается заключить со страхователями.

При наличии статистики по рассматриваемому виду страхования за величины q, S, Sв принимаются оценки их значений:

§ N — общее количество договоров, заключенных за некоторый период времени в прошлом;

§ М — количество страховых случаев в N договорах;

§ Si — страховая сумма при заключении i -го договора; i = 1, 2,..., N;

§ Sвk — страховое возмещение при k -м страховом случае; k = 1, 2,..., М.

При страховании по новым видам рисков при отсутствии фактических данных о результатах проведения страховых операций, т. е. статистики по величинам q, S и Sв эти величины могут оцениваться экспертным методом либо в качестве них могут использоваться значения показателей-аналогов. В этом случае должны быть представлены мнения экспертов либо пояснения по обоснованности выбора показателей-аналогов q, S, Sв. В отношение средней выплаты к средней страховой сумме (Sв/S) рекомендуется принимать не ниже:

§ 0,3 — при страховании от несчастных случаев и болезней, в медицинском страховании;

§ 0,4 — при страховании средств наземного транспорта;

§ 0,6 — при страховании средств воздушного и водного транспорта;

§ 0,5 — при страховании грузов и имущества, кроме средств транспорта;

§ 0,7 — при страховании ответственности владельцев автотранспортных средств и других видов ответственности и страховании финансовых рисков.

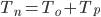

Нетто-ставка состоит из двух частей — основной части  и рисковой надбавки

и рисковой надбавки  :

:

Основная часть нетто-ставки  соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая

соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая  , средней страховой суммы

, средней страховой суммы  и среднего возмещения

и среднего возмещения  . Основная часть нетто-ставки со 100 руб. страховой суммы рассчитывается по формуле

. Основная часть нетто-ставки со 100 руб. страховой суммы рассчитывается по формуле

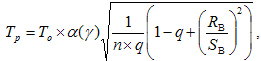

Рисковая надбавка  вводится для того, чтобы учесть вероятные превышения количества страховых случаев относительно их среднего значения. Кроме

вводится для того, чтобы учесть вероятные превышения количества страховых случаев относительно их среднего значения. Кроме  ,

,  и

и  рисковая надбавка зависит еще от трех параметров:

рисковая надбавка зависит еще от трех параметров:  — количества договоров, отнесенных к периоду времени, на который проводится страхование, среднего разброса возмещений

— количества договоров, отнесенных к периоду времени, на который проводится страхование, среднего разброса возмещений  и гарантии

и гарантии  - требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям.

- требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям.

Возможны два варианта расчета рисковой надбавки.

1. Рисковая надбавка может быть рассчитана для каждого риска. В этом случае

где  — коэффициент, который зависит от гарантии безопасности

— коэффициент, который зависит от гарантии безопасности  . Его значение может быть взято из таблицы

. Его значение может быть взято из таблицы

Коэффициент

гарантии ( ) )

| 0,84 | 0,9 | 0,95 | 0,98 | 0,9986 |

| 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

Например, при значении коэффициента  , коэффициент

, коэффициент  = 1.

= 1.

— среднеквадратическое отклонение возмещений при наступлении страховых случаев.

— среднеквадратическое отклонение возмещений при наступлении страховых случаев.

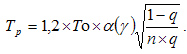

Если у страховой организации нет данных о величине  , допускается вычисление рисковой надбавки по формуле

, допускается вычисление рисковой надбавки по формуле

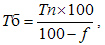

Брутто-ставка Tб рассчитывается по формуле

§  нетто-ставка,

нетто-ставка,

§  — доля нагрузки в общей тарифной ставке.

— доля нагрузки в общей тарифной ставке.

Страховые тарифы по рисковым видам страхования рассчитываются на основе убыточности страховой суммы — экономического показателя, определяемого на основе страховой статистики и характеризующего соотношение страховых выплат и принятых страховых обязательств страховщика за определенный — тарифный период.

Страховые тарифы по большинству рисковых видов страхования (имущественному, страхованию ответственности) не превосходят 2—3% от страховой суммы. По добровольному медицинскому страхованию они значительно выше и существенно зависят от выбранной застрахованным медицинской программы и лечебных учреждений. Наибольшие значения имеют страховые тарифы по страхованию жизни (накопительным видам страхования), по которым тарифные ставки при единовременной уплате страховой премии и малых сроках страхования могут достигать 80—90% от страховой суммы, в зависимости от условий страхования, объема ответственности страховщика и нормы доходности, принятой при расчете страховых тарифов. При увеличении срока страхования эти значения постепенно уменьшаются.

Основы методики расчета тарифных ставок по накопительным видам страхования.

Нетто-ставки тарифа по накопительному страхованию рассчитываются на иной основе, чем при рисковом страховании. Страховая премия (брутто-ставка) состоит из базовой части (нетто-ставка) и нагрузки к базовой части, за счет которой покрываются расходы страховщика на ведение дела. Нетто-ставка в свою очередь состоит также из двух частей: рисковой ставки (взнос на страхование на случай смерти) и накопительного взноса.

Особенностью накопительных видов страхования является факт, что страховщик инвестирует страховые резервы не только с целью получения дохода в свою пользу, как в рисковых видах, но и в пользу страхователя (накопление страховой суммы при гарантированной норме доходности).

Таблица смертности — статистическая таблица, в которой содержатся расчетные показатели смертности населения в определенных возрастных категориях.

Современные таблицы представляют собой систему взаимосвязанных, упорядоченных по возрасту рядов чисел, описывающих процесс вымирания некоторого теоретического поколения с фиксированной начальной численностью населения. Таблицы смертности применяются для установления возможных выплат по случаям смерти застрахованных или их дожитию до окончания срока страхования. Такие расчеты служат основанием для установления тарифных ставок по договорам долгосрочного страхования жизни.

Таблицы смертности строятся, как правило, раздельно по полу, но могут быть и для обоих полов. В состав таблиц смертности включены следующие ряды показателей:

1. Число доживающих до возраста  лет, где (

лет, где ( ) — численность доживающих до данного возраста в теоретическом поколении таблицы. Начальная численность, или корень таблицы (

) — численность доживающих до данного возраста в теоретическом поколении таблицы. Начальная численность, или корень таблицы ( ) обычно принимается за 100 000 (реже за 1, 1000 или 10 000). При

) обычно принимается за 100 000 (реже за 1, 1000 или 10 000). При  величина

величина  — вероятность для новорожденного дожить до точного возраста

— вероятность для новорожденного дожить до точного возраста  лет. Числа доживающих представляют собой значения функции дожития для возрастов, входящих в таблицу смертности.

лет. Числа доживающих представляют собой значения функции дожития для возрастов, входящих в таблицу смертности.

2. Числа умирающих, где ( ) — численность умерших в интервале возрастов от

) — численность умерших в интервале возрастов от  до

до  ;

;  .

.

3. Вероятность смерти в течение предстоящего одного года жизни, т. е. вероятность умереть в интервале возраста от  до

до  года, не достигнув следующего года жизни (

года, не достигнув следующего года жизни ( );

);  . Величину

. Величину  обычно называют коэффициентом младенческой смертности.

обычно называют коэффициентом младенческой смертности.

4. Вероятность дожития до следующего возраста  всем, кто достиг возраста

всем, кто достиг возраста  лет, обозначается

лет, обозначается  ;

;  .

.

Вероятность смерти и вероятность дожития — самые важные показатели таблиц смертности как характеристики сложившегося типа смертности и распределения ее уровня по отдельным возрастам.

Понятие и назначение страховых резервов. Состав и порядок расчета страховых резервов.

Страховые резервы – обобщающее понятие страховой практики, обозначающее конкретную величину обязательств страховщика по всем заключенным со страхователями договорам страхования, не исполненных на данный (отчетный) период времени.

Страховая организация располагает резервами двух видов.

1. Резерв капитала (резервный капитал), являющийся частью собственного капитала, поскольку источником образования его служит прибыль от страховой и инвестиционной деятельности. При определенных обстоятельствах резервный капитал может быть использован для выплаты доходов учредителям, на покрытие балансового убытка, на расчеты с дебиторами. Это резерв страховщика, который расходуется в случае недостаточности средств соответствующих фондов на внутрихозяйственные расчеты. Такая ситуации может сложиться в убыточные для страховой организации годы. Формирование и использование данного резерва основано на законодательстве об акционерных обществах.

2. Страховые резервы, используемые для осуществления выплат при наступлении страховых случаев и формируемые за счет взносов страхователей.

Если назначение первых резервов состоит в обеспечении защиты капитала страховщика, то наличие страховых резервов — основа платежеспособности страховых организаций. Исходным принципом отношений страховщика и страхователя является эквивалентность обязательств, т. е. равенство между страховыми выплатами и поступающими страховыми премиями в части нетто-ставки, идущей на образование страхового фонда. Понятие «размер страхового фонда» весьма условное, так как объем ответственности страховщика по договорам страхования из-за непрерывности страховых операций и динамики количества страхователей не может быть неизменным. В этом смысле более корректно применять термин «страховые резервы».

Страховыми резервами страховых организаций называются специальные денежные фонды, формируемые за счет страховых премий, предназначенные для осуществления страховых выплат и используемые как временно свободные средства в качестве источника инвестиционной деятельности.

Величина страховых резервов показывает объем обязательств страховой организации на отчетную дату. В основе расчета страховых резервов лежит оценка неисполненных обязательств страховщика. Поэтому размер страховых резервов изменяется соответственно увеличению или уменьшению страховой ответственности.

Резервы страховых организаций в соответствии с требованиями страхового законодательства России разделяются на резервы по страхованию жизни и резервы по видам страхования иным, чем страхование жизни (рисковые виды).

Дата публикования: 2015-07-22; Прочитано: 671 | Нарушение авторского права страницы | Мы поможем в написании вашей работы!